Las tendencias que son fuertemente alcistas, no pasan a ser fuertemente bajistas en cuestión de días, ni de semanas...ni de meses. De hecho, ni siquiera pasan de ser fuertemente alcistas a ser simplemente bajistas. Antes de eso, pasan de ser fuertemente alcistas a ser suavemente alcistas. Por lo tanto, aunque podamos sospechar que por valoración (las bolsas no están baratas) o por duración (el ciclo está siendo muy largo), un techo de mercado no debe andar lejos, la realidad a 3-6 meses vista es que no sería racional apostar en contra de la tendencia alcista en curso, ni tampoco bajarse completamente de ella. Las estructuras de un techo de medio-largo plazo son muy claras, a poco que analicemos los mayores techos del s.XX y lo que llevamos de XXI, como hago en mis cursos de Análisis Técnico. Aquí tenemos por ejemplo la del último mercado alcista que murió en 2007: ¿cuál es el momento correcto de vender para un inversor de medio-largo plazo? Quizá alguno piense que lo mejor es vender en el techo del canal, justo cuando ha hecho máximos históricos... pero eso no es correcto, técnicamente hablando, porque no tenemos bola de cristal. Si queremos aprovechar bien las tendencias de largo plazo hay que aceptar que nunca venderemos en el máximo, y realmente vale la pena asumir ese "coste de oportunidad" a cambio de acompañar esas tendencias durante el mayor tiempo posible.

Por otra parte, como comenté en mi último post (un mercado alcista no muere de viejo), debemos tener en cuenta que la amplitud de mercado indica fortaleza de fondo, y las estructuras de corto plazo en Europa y en EEUU han lanzado señales de continuación alcista a finales de agosto y principios de septiembre. Veamos en que han consistido, y el comportamiento posterior, que viene a confirmar una tremenda fortaleza.

El primer hecho técnicamente relevante son las tres velas blancas seguidas en el índice Nasdaq100 (ver rectángulo con fondo amarillo), que nos llevó a cerrar definitivamente los cortos (posiciones bajistas) que manteníamos como cobertura, y nos permitió además creernos las señales de giro alcista en Europa, ya que el "obstáculo USA" por lo menos parecía apartado temporalmente.

Mientras en EEUU los índices USA habían mostrado poca convicción correctiva durante el siempre peligroso mes de agosto, en Europa "a la tercera llegó la vencida". El DAX rompió al alza su canal bajista de los últimos 4 meses, y lo hizo después de un pequeño fallo bajista (ruptura de soporte corto plazo seguida de un giro contundente al alza). Esto es algo que para muchos operadores "no técnicos" pasa desapercibido y sin embargo es una información clave que nos lanza el precio. No sólo es una señal de timing (que nos dice "ahora", en caso de que estuviéramos esperando una señal para activar un escenario de rebote, como fue nuestro caso), sino que también es una señal que indica a los bajistas que "algo no va bien", es decir, que hay riesgo de cambio de tendencia (de corto plazo al menos).

La sesión clave fue la del 6 de septiembre (rectángulo con fondo amarillo en el gráfico anterior), y confirmó el escenario que comentamos en el informe de agosto de nuestro fondo JDS Capital multiestrategia. (ya se puede descargar también el informe de septiembre).

A partir de aquí la subida ha sido vertical en los índices CAC y DAX, y seguramente lo habría sido en el Ibex, de no ser por el problema de Cataluña. (de eso hablaremos en otra ocasión, porque es un tema sumamente interesante, del que hablamos en el informe mensual por cierto).

La fuerza de la subida de septiembre merece ser vista en gráficos de mayor horizonte temporal, como en velas semanales e incluso mensuales. Veamos por ejemplo el eurostoxx50 net return (dividendos incluidos), en velas mensuales:

Si se fijan, la última vela blanca (mes de septiembre) cierra en máximos históricos. En un mes ha barrido al alza todo el rango de fluctuación lateral-bajista de los últimos 5 meses, con un cierre mensual por encima de los anteriores. Y todo ello ocurre dentro de un canal alcista de largo plazo, a media altura. Aquí no hay figura de techo, ni tampoco hay sobrecompra ni zona de resistencias cercanas. ¿Tiene sentido anticiparse a un posible techo de mercado? En mi opinión, claramente no. Existe la posibilidad de que veamos una subida todavía mucho mayor, no sé si hasta el techo del canal, ya veremos. Lo importante por ahora es ser objetivo, y no ver techos donde no hay ni un esbozo de ello. No se trata de intuir ni de ser un visionario. Se trata de verlo, reconocerlo, y actuar en consecuencia.

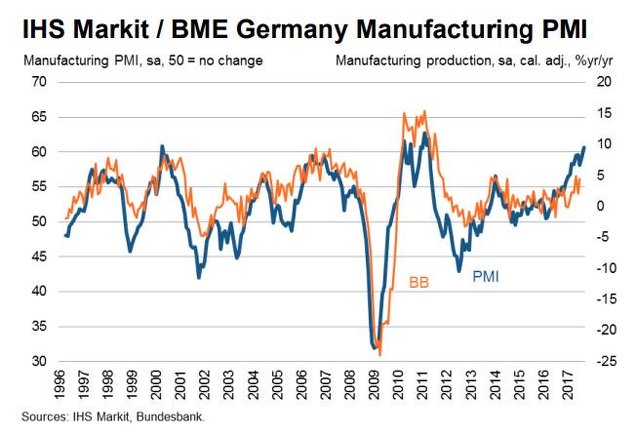

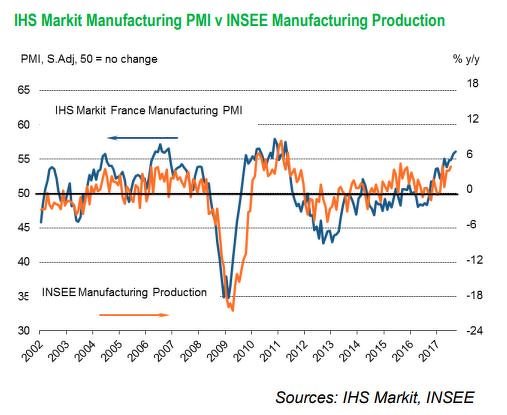

Quizá por otros factores "no técnicos", uno podría plantearse que un techo anda cerca. Pero resulta que a nivel macro por ejemplo, la situación económica mundial es potente. Estamos en medio de un ciclo alcista sincronizado en todo el planeta, y eso es algo que no ocurría desde 1993 ni más ni menos. Y en Europa en concreto, los índices PMI de actividad económica nos muestran claramente que los máximos de las bolsas están totalmente justificados. Vean por ejemplo el PMI manufacturero de Francia y de Alemania, creciendo al mayor ritmo en 6 años:

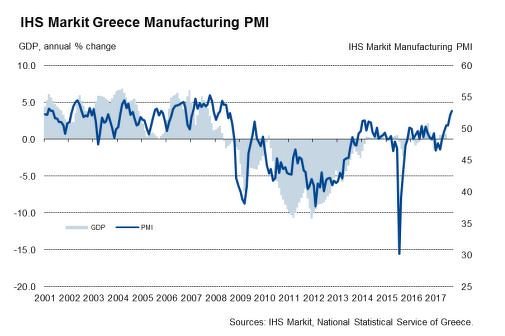

En plan anécdota, me ha llamado la atención éste otro gráfico del PMI de Grecia, que crece al mayor ritmo desde 2008:

Quizá no le quede mucho a la fiesta...o quizá sí. ¿Se imaginan a los índices europeos subiendo un 10-15% adicional desde los niveles actuales y el Ibex recuperando terreno, es decir, subiendo un 20% durante los próximos 3-6 meses? Puede parecer ciencia ficción, pero como inversores es un escenario que deberíamos contemplar (y que muchos seguramente no contemplan), porque invertir significa ganar dinero cuando los mercados suben.

Epílogo.

Por supuesto, que no haya techo de mercado no significa que todo inversor deba ser alcista al 100% y sin cobertura. Cada cual debe encontrar su punto de equilibrio, que es simplemente aquél que no le quita el sueño, aquél con el que se siente tranquilo y sereno. Considerando que la volatilidad está muy baja, también se pueden realizar coberturas con opciones...aunque aquí hay una gran confusión. Me explico: el VIX y otros indicadores de volatilidad implícita, hacen referencia a las opciones de corto plazo (vencimiento 1 mes grosso modo), y por lo tanto no nos dicen nada de la volatilidad que espera el mercado a 6 o 12 meses vista. Por eso, la estrategia que practicamos en JDS sigue siendo la de vender opciones, porque lo hacemos con un vencimiento largo (de 14 meses es la última, cogiendo vencimiento diciembre 2018). En esos plazos tan largos, la volatilidad implícita (es decir, el precio al que cotizan las opciones), apenas sufre variaciones. Dicho de otra manera, si vendemos PUTs OTM (opciones de venta fuera de dinero), el precio que ingresamos ahora mismo es muy parecido al que se ingresa habitualmente. Aquí la clave, como también explico en mis cursos de Opciones, es elegir un buen timing, es decir, vender esas PUTs cuando el mercado está en corrección y, o bien pensamos que hay sobreextensión bajista (miedo, pánico), o bien pensamos que se está haciendo un suelo. Es más importante el mercado bursátil que la volatilidad implícita de la opción que vence en 12-14 meses, aunque de eso hablaremos en otro artículo.

Nota: ya se ha programado una nueva edición de mis Cursos de Análisis Técnico (será la sexta edición), y de Opciones (será la quinta edición), que se desarrollarán en fin de semana intensivo, y on-line como siempre. Las fechas son 21-22 octubre para el de AT, y 28-29 de octubre para el de Opciones, ambos en horario de 10h-14h y 16h-20h el sábado, y 10h-14h el domingo. Puedes consultar toda la información aquí: Curso de Análisis Técnico, y Curso de Opciones. Existe una oferta con un 20% de descuento para los que se apunten a los dos cursos.