Seguimos batiendo récords en cuanto a la duración del actual ciclo expansivo en EEUU (tanto en la economía como en la bolsa). Como vemos en la siguiente tabla, ya van 101 meses de mercado alcista, y contando... lo cual significa el segundo mercado más largo desde 1950. Pero eso sí, noten que la subida actual del 270% es muy inferior a la del mercado alcista más largo (115 meses), que fue del 417%. Es decir, ciclo alcista largo en duración, pero suave en porcentaje de subida.

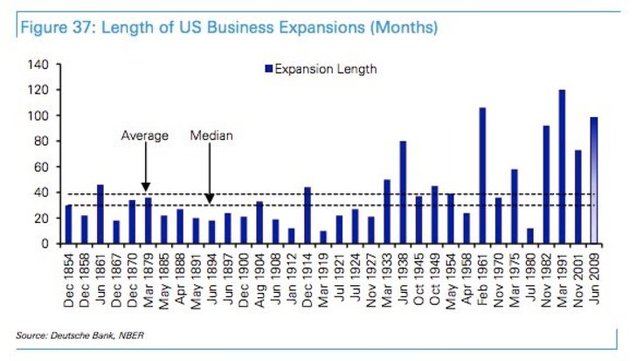

Otra forma de verlo es con el siguiente gráfico, que muestra esta vez la duración de los ciclos de negocios en EEUU, durante los últimos 150 años. Una vez más, vemos la importancia del análisis subjetivo del analista, más allá de los datos fríos. Porque si solo miramos el titular, nos podemos asustar pensando que este ciclo está siendo muy largo, y está "a punto" de terminar (vean mi post en nuestra web de JDS "¿Es momento de tener miedo?"). Pero hay una realidad que no estamos teniendo en cuenta: la duración de los ciclos se está alargando, primero a raíz de la creación de la FED a principios del s.XX y segundo después de la segunda guerra mundial (desde 1950) de manera más notable. Por lo tanto, la duración del ciclo actual debe compararse con los últimos 4-8 ciclos, y ahí vemos que estamos en la media aproximadamente. Si seguimos batiendo récords, entonces nos queda todavía margen...y además conviene recordar que venimos de la mayor crisis (2008) en muchas décadas, y las crisis sirven para hacer limpieza, es decir, sanear la economía, o al menos en este caso el sector bancario y financiero. (aunque por otro lado hemos asistido al histórico experimento de los bancos centrales...).

Volviendo a un horizonte temporal más cercano, es interesante tener en cuenta esta estadística, que nos muestra qué podemos esperar del SP500 a 1, 3, 6 y 12 meses después de encadenar 5 meses consecutivos al alza, como es el caso actualmente: el mercado suele estar claramente por encima un año después de encadenar cinco meses seguidos de subidas.

Dicho de otra manera, el momentum es fuerte, y normalmente no se pasa de un momentum alcista fuerte a una caída fuerte de la noche a la mañana. Esto es algo que explico en detalle en mis cursos de Análisis Técnico, cuando analizamos la estructura de los grandes techos de mercado, es decir, cómo mueren las grandes tendencias alcistas. La conclusión es que como mínimo, las estructuras de techo tardan 3-6 meses en formarse (y hasta 2 años), por lo que no es racional temer un gran mercado bajista justo después de que los índices hayan marcado máximos históricos. Otra cosa es que temamos una fase correctiva (que pueda superar el 10% de caída, e incluso hasta un 20%), y decidamos cubrirnos total o parcialmente, o reducir la exposición, pero esto son decisiones más tácticas de corto plazo, no son cambios estructurales en las carteras, que se traduzcan en una salida de la renta variable.

Otro detalle interesante es que a menudo esas estructuras de techo vienen acompañadas por un debilitamiento de la amplitud de mercado (cada vez menos valores marcan máximos, es decir, dejan de subir). Y esto ahora mismo no es el caso, y de hecho es al revés, como vemos en el siguiente gráfico que refleja la línea AD del mercado NYSE (el que más importa a nivel mundial):

Es verdad que si uno mira el gráfico del SP500 Equal weight por ejemplo (que es otra forma de ver la amplitud de mercado), por un lado nos tranquiliza porque vemos nuevos máximos, es decir, un mercado sano, pero por otro lado, la vela de ayer (con sombra superior larga y cuerpo pequeño, es decir, sesión alcista pero de duda...), nos lanza la pregunta: ¿y si el mercado se gira justo AHORA?

Por supuesto que podría ocurrir que justo hoy, que escribo este post, las bolsas americanas empiecen a formar un techo y dejen de subir, o simplemente inicien una relevante fase correctiva. Es posible, pero no somos adivinos ni jugamos a serlo. Lo que buscamos es ser coherentes con los datos, con nuestra experiencia, y con nuestro método. Y ahora mismo no hay motivos para pensar en un mercado bajista en un horizonte de 3-6 meses.De hecho, hay 4 grandes condiciones que se deben dar para estar fuera de mercado totalmente:

- Recesión económica probable

- Tendencia bajista en los principales índices bursátiles

- Beneficios de las empresas a la baja

- Sentimiento de tranquilidad y/o confianza

Será difícil que se den las 4 a la vez y claramente, pero digamos que al menos 2 se deben dar con claridad para que podamos estar preocupados. Y ahora mismo no se da ninguna.

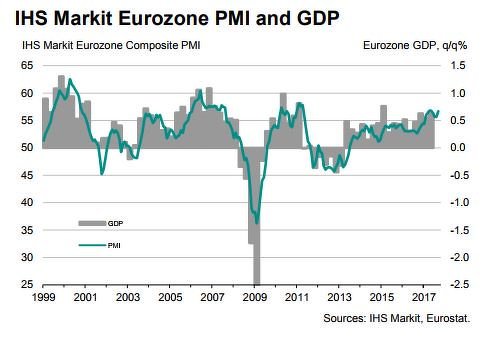

En Europa, nuestro mercado principal, resulta que las encuestas de actividad económica están en máximos, y los últimos datos muestran un repunte por encima de los máximos anuales previos, es decir, no sólo Europa aguanta sino que además acelera.

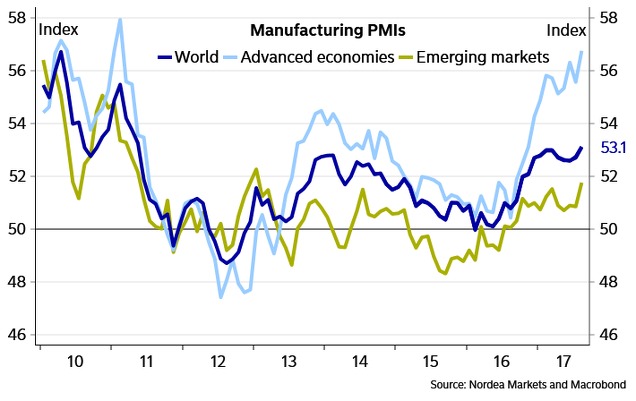

A nivel mundial los países desarrollados están creciendo al mayor ritmo desde 2011 (PMI manufacturero):

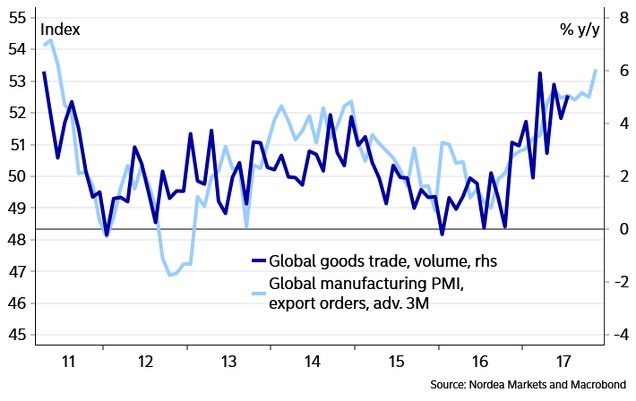

Y el comercio mundial está repuntando con fuerza desde finales de 2016:

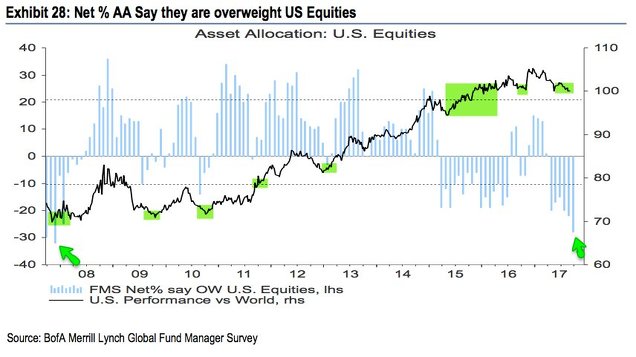

A nivel de beneficios de las empresas, es cierto que las revisiones en Europa han vuelto a empezar a revisarse a la baja, pero dentro de un contexto de fuertes crecimientos para 2017, y me llama la atención los datos de la encuesta de BAML (Bank of america merril lynch), que pone de relieve una infraponderación de europa EEUU en las carteras de los gestores:

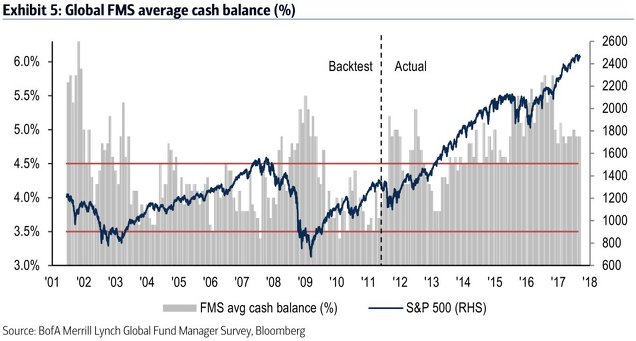

Por otra parte los niveles de liquidez en las carteras siguen siendo elevados, y eso significa futuro alimento para las subidas:

Así que realmente resulta complicado anticipar que estemos a las puertas de problemas serios en los mercados. Por supuesto, existen grandes incógnitas, como por ejemplo la RENTA FIJA. Todo parece indicar que subirán los tipos, ¿cómo afectará eso en un mundo endeudado hasta las cejas? Sin duda todo puede saltar por los aires si las subidas son rápidas, pero el TIMING es clave.

Las valoraciones de las bolsas, no solo americana sino también europeas, no son baratas, sino más bien caras. Pero de nuevo aquí estamos ante un mal indicador de timing, ya que solo sirve como orientación de rendimientos medios anuales a medio-largo plazo (próximos 5-10 años). Y la abundante liquidez actual es un factor que empuja los precios al alza.

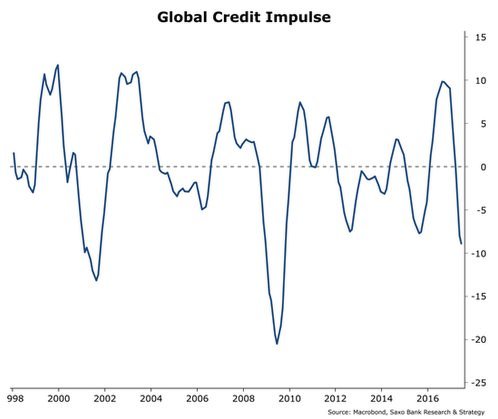

Otra incógnita es la que comentan en este informe de UFM Market Trends (muy recomendables), y más concretamente en este post sobre la desaceleración del crédito en EEUU (e interesante también el tema de inventarios y ventas). Pero una vez más, es prematuro tomar esto como señal de problemas inminentes. Veremos en los próximos meses cómo evoluciona el crédito, y si la pérdida de "impulso" se agrava o no.

Desde luego, vender bolsa, o peor aún, ponerse corto, solo porque el mercado lleva muchos años al alza y ya ha subido mucho, es un error. Un mercado no muere de viejo. Hacen falta detonantes, y la subida de tipos en EEUU (reciente endurecimiento FED), y posible principio del fin del QE en Europa, podrían serlo... pero a medio plazo. Y de todas formas, el detonante final seguramente hoy día cuesta imaginarlo, por lo que en realidad no es el objetivo. Lo importante es observar la situación actual, el presente, y tener claro que mientras la situación es globalmente sana y alcista, lo más probable es que las bolsas sigan su rumbo alcista, independientemente de que batamos un récord de duración de mercado alcista.

Nota: pasado mañana día viernes 29 de septiembre estaré en Madrid junto con Hugo Ferrer y Miguel Angel Paz Viruet en las charlas de Macro Trading organizadas por inbestia. Si puedes venir, ¡no lo dudes! Puedes contactarme si quieres más información (envíame mensaje privado aquí).