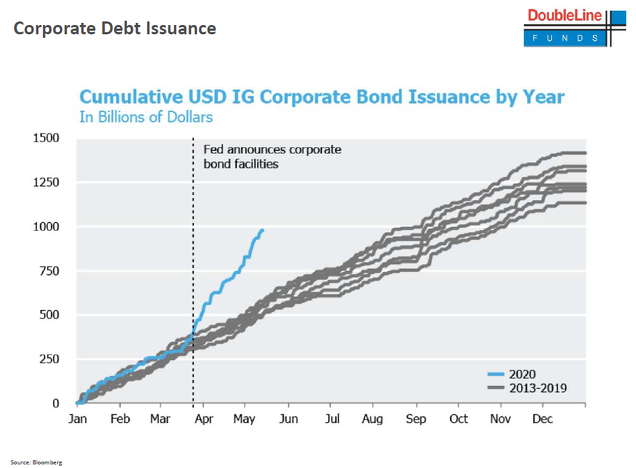

Estaba leyendo la última presentación de Gundlach y cuando vi la siguiente gráfica me acordé de algo que quiero compartir.

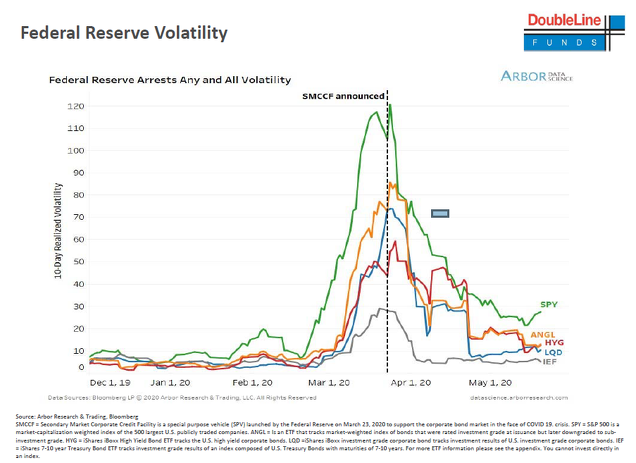

La gráfica muestra como la volatilidad de muchos instrumentos comenzó a caer cuando la FED anunció su Secondary Market Corporate Credit Facility, que es el instrumento con el que la FED realizará las compras de bonos corporativos.

No hay que ir en contra de la FED, al menos no cuando estamos entrando en una crisis y desaceleración.

Cuando ya todo vaya un poco mejor y la FED tenga que deshacer todas esas inyecciones de dinero, entonces habrá que ser mucho más cautelosos y tomar las oportunidades donde aparezcan si llega a haber caídas.

Recuerden la Financial Instability Hypothesis de Minsky. Es cuando los Mercados caen en complacencia que se vuelven mas Riesgosos. La complacencia es la semilla de turbulencia futura.

Esto es algo que me quedó muy claro después de la Crisis Financiera Global que comenzó en 2008 y después de mis casi 10 años escribiendo aquí y leyendo las opiniones de muchos que se hicieron famosos en aquellos días por cantar el apocalipsis que se venía debido a las enormes inyecciones de dinero que hubo.

Recuerdo algunos nombres:

- Roubini

- Stockman

- Hussman

- Schiff

- Rickards

- Dent (este tipo sí es una vergüenza)

- Y varios buenos amigos y conocidos.

Hablaban sobre hiperinlfación que nunca llegó. Hablaban sobre la quiebra del Gobierno americano y tampoco llegó. Hablaban sobre caídas por debajo de los mínimos de marzo de 2009 y tampoco llegaron. Hablaban acerca de que ya nadie iba a querer comprar deuda americana y que se iba a secar ese mercado y tampoco pasó. Hablaban de China y Rusia desbancando al Mercado de bonos americanos y su estatus de divisa de reserva.

Dejemos de lado el efecto Dunning-Kruger en el que cayeron muchos. Todos los que se quejaban de la manipulación de la FED y que veían al Mercado con escepticismo... se quedaron en la banca sentados viendo como la Bolsa subía por 10 años mientras ellos estaban fuera.

Y lo más curioso es que una y otra vez repetían que la siguiente caída iba a ser tan fuerte que ellos iban a poder comprar casi en los mínimos de 2009. Esto tampoco sucedió.

Como yo sé y acepto que soy terrible pronosticando el futuro, entonces no hago apuestas All-in, all-out, no es mi estilo. Mejor, prefiero ser prudente y siempre tener exposición al Mercado. Si éste cae, entonces acumulo. Si no cae, entonces rebalanceo.

Como no sé cuándo aparecerá la próxima Gran Crisis o Gran Corrección o siquiera si realmente pasará, entonces no me dedico a adivinar y preocuparme por cosas que están fuera de mi control.

Qué está dentro de mi control?

- Valuar empresas, tener margen de seguridad y no bajar mis estándares de inversión.

- Tener una cartera indexada pasiva diversificada y hacer mis aportaciones y rebalanceos.

Esto no quiere decir que en el futuro no vayamos a encontrar problemas. Claro que los habrá.

Tampoco quiere decir que no habrá futuras caídas y futuras crisis. Claro que las habrá, siempre las hay. Son la regla, no la excepción.

Lo que debemos de aprender es que estamos en esto para ganar dinero, no para tener razón sobre lo que la economía o la FED o el mundo hará en el futuro.

Los rescates, la deuda y la euforia no son nuevos. Llevan haciéndose en los mercados por casi 200 años o más.

No dudo que las acciones de la FED están creando distorsiones en el Mercado, sobre todo en el de bonos corporativos. Pero con eso nos ha tocado vivir y hay que ver cómo se aprovecha