Llevo toda mi carrera explicando, por activa y por pasiva, que el sentimiento de mercado o económico no se puede reducir a simplezas como «los inversores están pesimistas y por tanto es hora de comprar», o lo contrario, «los inversores están eufóricos y por tanto es momento de vender».

Tanto es así que en mi ya viejo libro publicado en 2014 "El Inversor Global", dediqué un capítulo entero a este asunto del sentimiento inversor, para explicar que el sentimiento sólo es relevante con respecto a los fundamentales.

Así, es normal que en un mercado alcista haya repuntes de optimismo, e igualmente en un mercado bajista provocado por una recesión o futura recesión, es completamente normal que haya repuntes de pesimismo.

Lo significativo con respecto al sentimiento inversor, es cuando se detecta un repunte del pesimismo en un mercado alcista o un repunte de optimismo en un mercado bajista. Entonces, esas sí son oportunidades para contradecir al mercado, ya que la mayoría de inversores estaría equivocada con respecto a la tendencia fundamental predominante.

Estos días se ha vuelto viral el siguiente gráfico de la encuesta de sentimiento económico realizada por Bank of America a los gestores de patrimonios globales (331 gestores con un total de 1 billón de dólares bajo gestión), y donde se puede ver que se ha alcanzado el mayor pesimismo económico de varias décadas.

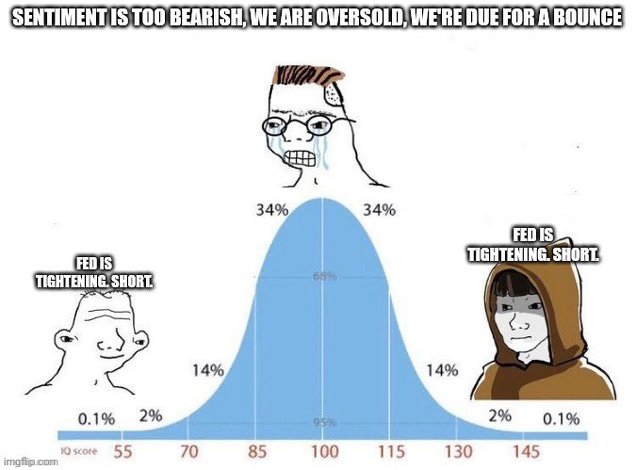

Y como suele ser habitual con los datos de sentimiento, el dato ha sido utilizado por los alcistas (especialmente por los gestores "long-only" que tienen un esquema de incentivos unidireccional) para justificar que ahora estamos ante una excelente oportunidad de compra siguiendo la teoría de la opinión contraria. Así ellos serían los listos y los 331 gestores con un billón -europeo- de dólares bajo gestión sería los tontos.

Pero haciendo un simple ejercicio de observación y memoria, vemos que en ese gráfico hay varios puntos de extremo pesimismo económico que no fueron oportunidades de compra, sino todo lo contrario, ya que los mercados o siguieron cayendo con fuerza o lo harían en fechas muy próximas.

Por ejemplo, en diciembre de 2000 los mercados siguieron declinando con fuerza hasta el año 2003, nada menos que dos años más.

O en agosto de 2006 el mercado seguiría subiendo durante poco más de cuatro trimestres, pero luego llegó la Gran Recesión y el gran mercado bajista que comenzó en octubre de 2007. Y vemos como la encuesta de sentimiento a los gestores se mantuvo negativa a lo largo de todo 2008 y eso, por supuesto, no evitó que los mercados siguieran colapsando hasta marzo de 2009.

Viéndolo correctamente, durante el último cuarto de siglo los extremos de pesimismo de la encuesta de Bank of America acertaron de pleno más veces de las que se equivocaron. Es más, los repuntes de pesimismo que se vieron en 1998 y 2020 fueron reacciones de pesimismo que se produjeron después de las caídas. Sin embargo, los repuntes de pesimismo de 2000 o 2006 fueron estimaciones negativas que se produjeron antes de las caídas.

Así que parece que cuando el pesimismo no es creado como reacción a caídas repentinas (1998 fue el colapso de Long Term Capital Management y en 2020 se produjo la pandemia), sino como anticipación a condiciones económicas que van a ir a peor, los gestores suelen tener razón.

El sentimiento inversor es importante, pero lo es siempre y cuando se analice de forma relativa a los fundamentales, unos que hoy en día son profundamente negativos dado que nos encontramos en medio de una fuerte desaceleración económica y tenemos unos bancos centrales que suben tipos para frenar las presiones inflacionarias existentes. Básicamente el peor cóctel posible para los activos de riesgo.

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.

>> Sígueme en mi canal de Telegram para estar al día de todos mis artículos y análisis (pincha aquí)

>> Sígueme en mi Twitter (pincha aquí)