El objetivo de este artículo es compartir la opinión de MCIM Capital Opportunities SICAV sobre la compañía Nicolás Correa y explicar brevemente nuestra tesis de inversión en la misma.

Nicolás Correa es un fabricante de máquina de herramienta localizado en Burgos y especializado en la fabricación de fresadoras a medida para los sectores de mecánica general. La compañía diseña y fabrica sus productos en España y hasta 2017 contaba con dos plantas productivas en Burgos y en Itziar (País Vasco).

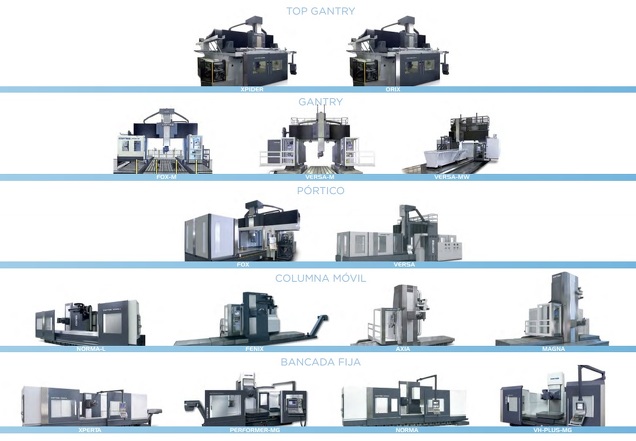

Sus productos tiene aplicación principalmente en los sectores de energético, automoción, aeroespacial y ferroviario. Nicolás Correa ha instalado más de 800 máquinas puente y más de 600 máquinas de columna móvil en todo el mundo y ofrece una gama amplia de soluciones de fresado (máquinas de bancada, pórtico, columna móvil y configuración en T). Actualmente, exporta aproximadamente el 90% de su producción a más de 20 países a través de una red de distribuidores y filiales comerciales.

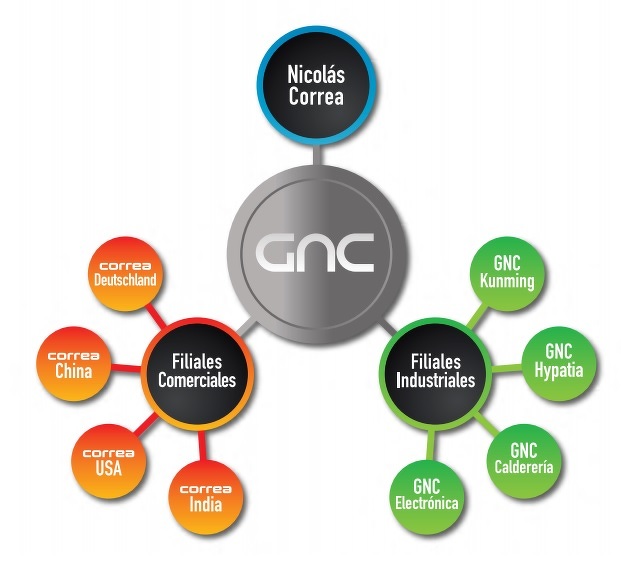

Ilustración 1. Filiales industriales y comerciales del grupo

- GNC Hypatia (94% GNC y 6% del DG): filial dedicada a la fabricación de fresadoras de bancada fija y columna móvil de menor tamaño y en muchos casos permite el acceso a nuevos clientes que en el futuro puedan requerir otros modelos del grupo.

- GNC Calderería (90% GNC y 10% del ex-DG): filial dedicada al diseño y fabricación de estructuras mecano-soldadas y mecanizadas, carenados, protecciones telescópicas y otras piezas de chapa para la industria general.

- GNC Electrónica (88% GNC y 12% del DG): filial enfocada a la fabricación e instalación de armarios y cuadros eléctricos dentro del sector de la maquinaria industrial.

- GNC Kunming (45% GNC): filial dedicada a la producción de máquinas estandarizadas, para atender inicialmente la demanda del mercado chino y en una segunda fase abastecer a otros mercados, como complemento a las máquinas personalizadas que se fabrican en las plantas de España.

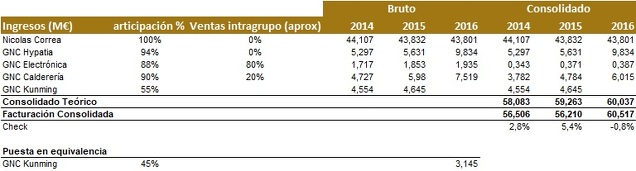

Ilustración 2. Facturación por filial y consolidado

Ilustración 3. Gama de equipos de GNC

Los principales clientes del Grupo pertenecen a los sectores de bienes de equipo, aeroespacial, eólico, ferroviario y automoción (estampado y moldeo).

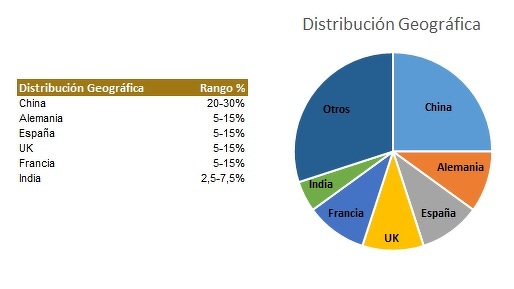

La compañía clasifica sus mercados como principales en función del volumen de ventas. Según nuestras estimaciones la distribución geográfica de las ventas sería la siguiente.

Ilustración 4. Distribución geográfica de ventas

La compañía exporta el 90% de su fabricación y entre sus clientes destacan grupos internacionales.

Ilustración 5. Principales clientes

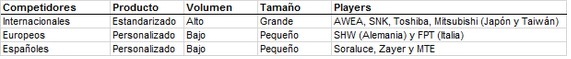

La competencia de Nicolás Correa puede clasificarse en 3 niveles diferenciados según geografía, tamaño de la compañía, tipo de producto y volumen de fabricación:

Ilustración 6. Principales competidores

- Los competidores asiáticos: tienen un tamaño grande, fabrican maquinaria estandarizada en tiradas mayores y están orientados a clientes muy especializados en piezas concretas que requieren mayor capacidad en volumen y menor flexibilidad en el tipo de producto.

- Los competidores europeos y españoles: de menor tamaño, están orientados principalmente a clientes que requieren mayor flexibilidad de producto. Sus clientes buscan soluciones de fresado que puedan ajustar para diferentes tipos de piezas y sectores, menos estandarizados para su adaptación a los pedidos obtenidos de sus respectivos clientes de diferentes sectores.

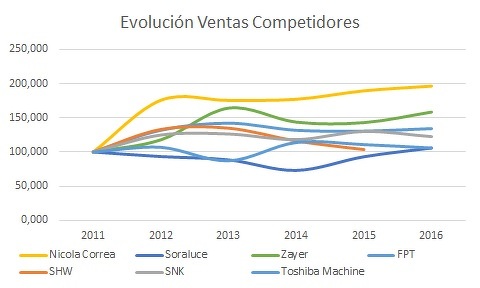

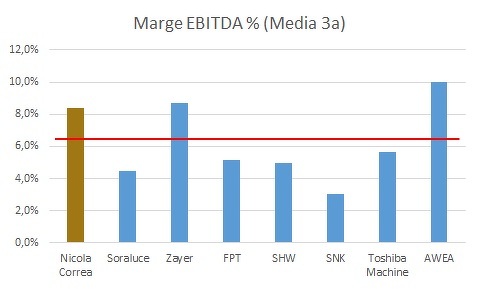

A continuación se muestra una comparativa de la evolución de ventas y los márgenes operativos medios de los principales competidores.

Ilustración 7. Evolución respecto competidores

Tanto la evolución de las ventas como el margen EBITDA % de Nicolás Correa en los últimos años vs sus principales competidores muestran un mejor comportamiento general de la compañía con respecto a su peer group.

A la espera de la publicación de los resultados anuales de 2017 se puede concluir que tras unos años muy complicados, la compañía se encuentra en un momento positivo.

En primer lugar, ha estabilizado el nivel de facturación de su matriz (44M€ en 2016) encargada de fabricar las fresadoras más grandes y diferenciadas según las necesidades del cliente.

En segundo lugar, está creciendo de forma significativa en las filiales GNC Hypatia y GNC Calderería (36% y 26% anualizado en los dos últimos años respectivamente). Adicionalmente, hay que considerar que Nicolás Correa:

- No consolida la filial china GNC Kunming, efecto que implicaría un aumento en el crecimiento de la cifra de negocio del 10% en 2016.

- Los clientes de la filial Hypatia son potenciales clientes de la matriz del Grupo en el futuro, puesto que la filial fabrica fresadoras más pequeñas que vende en mercados que actualmente no son potenciales para Nicolás Correa, pero que en futuro lo podrían llegar a ser.

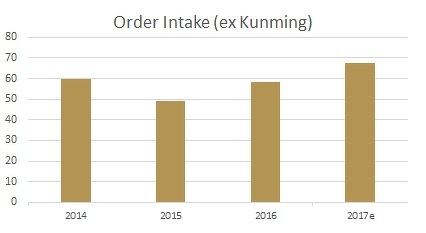

Nicolás Correa podría alcanzar un order intake record en el año 2017 y además se muestra positiva con respecto a las perspectivas de evolución del mercado en 2018.

Ilustración 8. Estimación de order intake para 2017

- Cierre de la planta de Itziar

La compañía notificó a la CNMV a inicios del ejercicio 2017 la decisión de trasladar la producción de la fábrica de Itziar (País Vasco) a su fábrica en Burgos con el fin de mejorar la eficiencia operativa.

Este hecho puede ser muy positivo en términos de eficiencia, algo que se ha visto en los últimos trimestres, si bien se plantean ciertos riesgos que es necesario considerar:

¿Tiene la compañía capacidad para crecer una vez concentrada la producción en la planta de Burgos?

Según nuestras estimaciones, la compañía presenta un 25-30% de capacidad adicional en la planta de Burgos (incluyendo la fabricación de los equipos que previamente se hacían en Itziar), lo que le permite crecer en caso de que el mercado siga evolucionando de forma positiva. Adicionalmente, cuenta terrenos adyacentes para poder aumentar las instalaciones, lo que le garantiza capacidad de crecimiento.

¿Qué impacto tiene a nivel de trabajadores?

Se prevé que el balance final de trabajadores de Itziar que se mantendrá a largo plazo en las instalaciones de Burgos será limitado.

¿Qué ocurre con la planta de Itziar?

La compañía es propietaria de la planta de Itziar y tiene la intención de venderla puesto que ha pasado a ser un activo inmobiliario no operativo. La última tasación disponible (elaborada por Servicios Vascos de Tasación de diciembre 2016) valora la planta en 5,9M€ (el valor en libros es de 4,89M€).

Según nuestras estimaciones, Nicolás Correa debería generar un EBITDA del entorno de 4,5M€ en el año 2017, si bien hay que tener en cuenta que durante el primer trimestre la compañía incurrió en fuertes gastos como consecuencia del traslado de parte de la fabricación de Itziar a Burgos (2,1M€ de acuerdo a la compañía).

Excluyendo este efecto, Nicolás Correa debería generar un EBITDA aproximado de 6,6M€ (margen EBITDA de entre 10%-11%). Actualmente no hay grandes necesidades de capex (a excepción de alguna posible reforma en la planta de Burgos), y el capex de mantenimiento aproximado oscilaría de entre 1,2 y 1,7 M€ (según información proporcionada por compañía), coincidente con la media de los últimos 10 años.

Otro factor relevante a considerar es que la compañía contaba a finales de 2016 con bases imponibles negativas por valor de 24,7M€ lo que implica un fuerte ahorro de impuestos para los próximos años. En caso de que se cumplan nuestras estimaciones podríamos estar hablando de un valor presente (flujos descontados) del ahorro fiscal superior a 5M€.

Finalmente, Nicolás Correa cuenta, además de con la planta de Itziar, con una participación del 45% en GNC Kunming que, considerando el precio de la venta reciente del 10%, implicaría un valor aproximado de 2,19M€.

Deuda Financiera Neta:

A mediados de 2017 la deuda financiera neta de la compañía es de 15,5M€ de los que aproximadamente el 7,5M€ son a largo plazo y el resto está destinado a la financiación de circulante. La duración media de la deuda es de 3 años aproximadamente con un coste a tipo variable de entre el 2-2,5%

El sistema de cobro de Nicolás Correa previene los impagos y los sitúa en niveles mínimos. La recepción de un pedido implica el pago del 30% por adelantado. La salida del equipo de las instalaciones de GNC implica que el cliente debe estar al corriente de pago del 90% importe del pedido. El 10% restante se cobra tras la instalación de la maquinaria. Adicionalmente, la compañía controla la maquinaria por control remoto (para el posterior servicio postventa) por lo que puede inutilizarla en caso de impago.

Según nuestras estimaciones Nicolás Correa podría estar generando un beneficio normalizado de aproximadamente 4.3M€.

Aplicando un múltiplo conservador de 13x veces beneficios normalizados e incluyendo la deuda neta estimada así como la caja generada en el periodo, el valor del crédito fiscal, el inmueble disponible para la venta ajustado por impuestos a plusvalías y el valor de la filial china obtendríamos un valor objetivo a 3 años cercano a 5,35€ por acción, o lo que es lo mismo, un potencial de revalorización de valor del 53% o un 15% anualizado.

Ilustración 7. Valoración a 3 años