El “Momentum” es el término técnico que se ha inventado la comunidad científica para hablar de algo tan viejo como el mercado: las TENDENCIAS. El momentum se puede definir (para empezar) como “la inercia que tiene lo fuerte a seguir subiendo, y lo débil a seguir cayendo”. Es algo tan viejo como el mercado, y ya en el primer libro de bolsa, escrito en 1688 (“Confusión de confusiones”, por José de la Vega) se habla de lo que la ciencia del s.XXI ha venido a llamar "sesgos cognitivos" y que son probablemente la principal explicación para el Momentum. Dicho de forma llana: no somos racionales, y eso explica que haya tendencias. Al principio de las tendencias somos muy lentos a la hora de incorporar información nueva (de forma que noticias que deberían provocar subidas del 50% en un día, tardan mucho más), somos reacios a cambiar nuestro punto de vista inicial. Y al final de las tendencias aparece el comportamiento de manada (tanto las alcistas como las bajistas) que provocan una exageración en el movimiento del precio (que puede durar años). Este sería, muy simplificado y esquemático, el esquema general que explica la existencia de las tendencias.

Desde principios del s.XX cuando el Análisis Técnico nació en su vertiente moderna (de la mano de Charles Dow, el padre del índice más famoso del mundo, el Dow Jones), se empezó a desarrollar esa poderosa idea de “seguir tendencias” como eje principal y maestro de la rentabilidad a largo plazo. “La tendencia es tu amiga” es el mensaje principal del Análisis Técnico.

Ahora bien, no es hasta bien entrado el s.XXI cuando han empezado a proliferar numerosos y rigurosos estudios técnicos que documentan lo que, en palabras del propio Eugene Fama, es la “mayor y más persistente anomalía de los mercados”. Es una forma elegante de decirnos que la teoría por la que le han dado el premio nobel no vale para nada, algo que Nassim Taleb lleva años denunciando. Pero bueno, dejemos esas peleas a los teóricos y estadísticos (con conocimientos muy superiores a los míos) y centrémonos en lo que podemos comprender y aplicar.

La Teoría de los Mercados Eficientes viene a decir que los mercados funcionan bien y son racionales, por lo que no hay forma de batir al mercado (con el mismo nivel de riesgo). Básicamente nos dicen que la bolsa es impredecible y por tanto no tiene sentido jugar a la gestión activa. La idea de que el mercado pueda equivocarse a la hora de poner precio a un activo, es una herejía para los seguidores de esta teoría... que sorprendentemente ha sido y sigue siendo la gran referencia en el mundo financiero, a pesar de las evidencias que se acumulan en su contra. Aunque en realidad no hacen falta muchas evidencias. Basta con un poco de sentido común para darse cuenta de que sus fundamentos no son correctos. ¿El Ser Humano racional? ¿Quién, en su sano juicio, puede basar toda una teoría económico-financiera sobre esta premisa? Pues no sólo lo han hecho los teóricos de los mercados financieros sino también los economistas en general. Toda la economía del s.XX (Keynes) está basada en que el ser humano tiene un comportamiento racional, que toma decisiones y actúa en su propio beneficio.

Este es quizá un “pecado” muy lógico si observamos la evolución de la sociedad durante los últimos siglos, en especial desde la revolución francesa. El ego y la soberbia humana, alimentadas por la inteligencia y los grandes avances y descubrimientos realizados durante estos siglos, explican en parte ese ego (aunque en realidad el ego y la soberbia forman parte de nuestro código genético desde ... probablemente siempre).

Con este contexto aproximado, resulta que la idea de que la evolución pasada del precio puede permitir predecir (de forma aproximada) la evolución futura se ha considerado una herejía no solo entre la comunidad científica (es decir, teóricos que estudian los mercados financieros), sino también entre buena parte de los inversores profesionales. En efecto, el análisis del precio (objeto principal del análisis técnico) ha sido ridiculizado (y lo sigue siendo) por casi toda la comunidad de los “Value investors”, para quienes lo único serio e importante es analizar las empresas, negocios. Insisto en el término "casi", porque no son "todos". Solo una minoría es capaz de tener algo de cristiano y algo de musulmán, algo de value y algo de técnico...

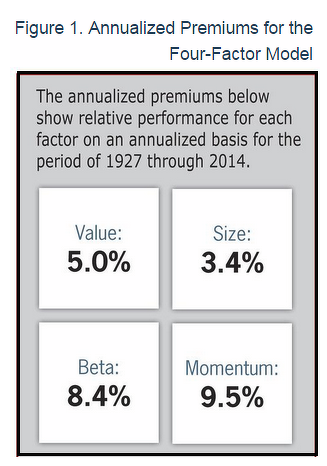

Así pues, tanto académicos como profesionales, han despreciado absolutamente el análisis técnico durante décadas, y muchos de ellos lo siguen haciendo, a pesar de los numerosos estudios publicados en los últimos 20-30 años, y que ya han demostrado de forma inequívoca que el Momentum no solo existe, sino que además es tremendamente poderoso por doble vía: por un lado es la anomalía más duradera y estable en el muy largo plazo (hablo de estudios que han analizado 200 años de series históricas), mucho más que el Value, y por otro lado es una anomalía que ofrece una rentabilidad superior al Value. Según el mismísimo Eugene Fama, es la más poderosa y perturbadora anomalía del mercado. Ni siquiera el “value” (la otra gran anomalía histórica) puede competir con los números del momentum. Observen la siguiente tabla:

Fuente.

La tabla muestra la rentabilidad que cada "factor" añade a la rentabilidad "libre de riesgo" (rentabilidad de la letra USA a 1 mes). Por "beta" se entiende "rentabilidad media de la bolsa" (por encima de la letra a 1 mes). Esta tabla es clave porque es el resumen del famoso "paper" de Fama-French de 1992. Y es la razón por la que Fama viene a decir que el Momentum es "la madre de todas las anomalías".

Nota: por "value" se entiende la diferencia de rentabilidad entre el 30% de acciones más baratas y el 30% de acciones más caras según el ratio B/M -Book to Market- mientras que por "Momentum" se entiende la diferencia de rentabilidad entre el 30% de acciones más rentables en los 12 últimos meses (excluyendo el último mes) y el 30% de acciones menos rentables (con dividendos incluidos).

Cuando hablamos de carteras “value” estamos hablando de valores que cotizan baratos en relación a sus fundamentales. Se hace necesario concretar qué es eso de “barato”: ¿un PER bajo? Puede ser. Hay muchas métricas fundamentales (podemos mirar las ventas, los Cash-Flows o flujos de efectivo, el nivel de endeudamiento, etc), pero cuando los académicos hablan de “comprar barato” normalmente se están refiriendo al “price-to-book ratio” (ratio precio / valor en libros), pero en su modalidad inversa (que resulta en "Book-to-Market"), lo cual sin duda solo es una parte de la historia (pero en algo hay que centrarse). La cuestión es que se ha demostrado estadísticamente que invertir en las empresas más baratas es más rentable que invertir en las caras (que a menudo forman parte de la temática “growth” o empresas de crecimiento), algo que por cierto está de máxima actualidad en este tramo final del histórico año 2020 (ver mi post anterior sobre la "Oportunidad histórica en las small caps -y value-, y la propuesta de O'Shaughnessy"). Por eso se suele hablar de que el “value” es la mayor anomalía explotable para un inversor en bolsa: invierte en las empresas más baratas...y batirás al mercado, a largo plazo. Este detalle del largo plazo es lo que rompe los moldes.

La cuestión es que el momentum o “estrategia que consiste en comprar las empresas que más han subido”.. ¡lo hace todavía mejor que el “value!. Es sin duda una herramienta muy potente, y si además la aplicamos al "sector" o segmento de mercado tendencial por excelencia, es decir el NASDAQ, pues mucho más. Hace tiempo que vengo diciendo que la tendencia en la que se encuentra el Nasdaq no tiene nada de extraordinario desde el punto de vista histórico... lo cual no significa que sea "seguro" comprar a estos niveles. (ver "El gran error en la narrativa de consenso: por qué los bancos centrales...").

En cualquier caso, la comunidad inversora (y más en España) está lejos de “estar al corriente” de esta realidad técnica del MOMENTUM. En España en realidad es la filosofía “value” la que está de moda, gracias a las figuras de Paramés en Bestinver en los años 80 y 90 (entre otras). El “momentum” como filosofía de inversión es una gran desconocida en España, si hablamos de criterios científicos. Aquí en inBestia tuvimos la suerte de contar con Sergio Molina, cuyos modelos de inversión se basan exclusivamente en los modelos de momentum más populares (ahora lo podéis encontrar en Carterasdebolsa.com).

¿En qué consiste más exactamente esta extraordinaria filosofía de inversión? Ya hemos comentado antes de pasada una pincelada: vamos a comprar las acciones (o los índices) que más han subido durante los últimos 12 meses... pero excluyendo el último mes. Es decir, vamos a comprar lo que más ha subido en los 11 meses anteriores al último mes. Solo con esto ya estamos diciendo mucho: primero, que la evolución muy reciente (último mes) hay que quitarla de la ecuación (aunque en realidad no es obligatorio... ya hablaremos de ello). Y segundo, que hablamos de meses (no de días, ni de semanas, ni de años). ¿Es casualidad o un convenio arbitrario? Para nada. De hecho, es crítico. Una vez más, los números sustentan que el horizonte ganador es el largo plazo.

Como analistas técnicos, estamos archi-acostumbrados a utilizar medias móviles, tanto de corto como de medio y largo plazo. Stan Weinstein popularizó la media móvil de 200 sesiones (cercana al período de un año que estamos comentando), Meb Faber popularizó más recientemente la media móvil de 10 meses, aunque en la comunidad técnica siguen siendo muy populares las medias móviles de 20 o 50 sesiones. ¿Hay evidencia estadística de que estas medias móviles de corto plazo son efectivas de forma sistemática a largo plazo, es decir usándolas durante años? Que yo sepa no la hay. De hecho, veremos en un próximo post que a corto plazo las cosas son muy diferentes. Pero por ahora, seguiremos hablando del Momentum como anomalía técnica científicamente estudiada, según los parámetros de esos estudios. En un próximo post os contaré más en detalle qué significa el Momentum, dándole más vueltas tanto al tema puramente técnico como al tema filosófico o lógico-racional (es decir, qué sentido tiene, por qué parece que funciona y por qué tiene sentido que siga funcionando en el futuro... un punto crucial).

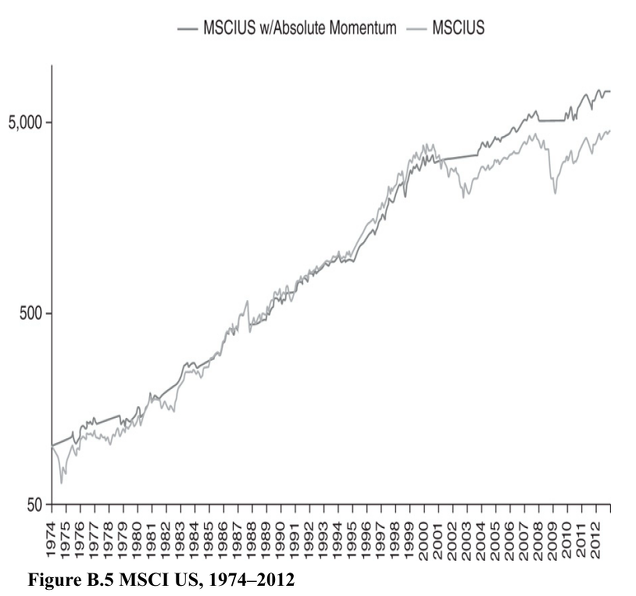

Quiero terminar este post mostrando los resultados de una simple estrategia de momentum aplicada a la bolsa americana desde 1974 hasta 2012.

Este gráfico está sacado del libro "Dual Momentum" de Gary Antonacci, que me recomendó Sergio Molina y que recomiendo a absolutamente todo el mundo. Es uno de los pilares de cualquier inversor, al nivel del libro de Jeremy Siegel ("Stocks for the long run", que está traducido al español). Los números de estas dos líneas son los siguientes:

MSCI USA (BOLSA USA):

Rentab media anual: 11,62%

Volatilidad: 15,74%

Máximo DrawDown: -50,65%

Ratio de Sharpe: 0,37

Porcentaje de meses en positivo: 61%

ABSOLUTE MOMENTUM:

Rentab. media anual: 12,26%

Volatilidad: 11,57%%

Máximo DrawDown: -22,90%

Ratio de Sharpe: 0,55

Porcentaje de meses en positivo: 75%

Cuando ví este gráfico, francamente me decepcionó. Salta a la vista que la estrategia es similar y toda la diferencia se consigue gracias a haber evitado las dos últimas crisis (2000-2003 y 2008) donde el sistema se salió del mercado antes de las hecatombes. ¿Cómo vamos a basar nuestro éxito en un sistema estadístico donde N=2 (es decir, donde el éxito se debe a tan solo DOS casos especiales)? Eso no me gustó nada... y me sigue sin gustar.

Cierto es que los números son muy potentes. ¿A quién no le gustaría reducir la peor caída del 50% a menos del 23%? Sin duda es una excelente carta de presentación (dejando de lado el tema de N=2). Afortunadamente hay más, mucho más. Y hay otras cosas que sí me gustan y mucho. En próximos posts seguiremos desarrollando este tema crítico del Momentum, que de alguna manera viene a ser una sistematización (o si lo prefieren "automatización") de una operativa técnica tendencial.

Esta necesidad de reducir la subjetividad en la operativa (y por tanto aumentar la parte sistemática o al menos "semi-automática" de la operativa, aunque sea usando medias móviles) es, como dije en mi último post, quizá la lección más importante de esta crisis. Una conclusión a la que he llegado en base a mi propia operativa, pero también (y no menos significativamente) observando la operativa de muchas personas a mi alrededor (conocidos, amigos, etc). Merece pues la pena que conozcamos sus fundamentos y sus números, para que después cada cual pueda adaptarlo a su perfil de riesgo y sus necesidades.

Buenas

En q consiste esa Estrategia del absolute momentum?

Saludos

En respuesta a jose angel gayo bu

En rotar la cartera hacia el activo que mejor momentun ha tenido en los últimos meses. Es una estrategia tendencial y obtiene tan buenos resultados porque corta las pérdidas si estás se producen en una ventana lo suficientemente grande de tiempo. En esta caída del covid por ejemplo resultaría ineficiente.

Antonacci tiene una web

https://dualmomentum.net/En respuesta a jose angel gayo bu

Rotar entre activos es 'relative' momentum. Porque eliges el más fuerte en términos relativos.

En cambio el ABSOLUTE momentum consiste solo en comprar un determinado activo si su propio momentum es positivo, es decir, si en los últimos 12 meses (u otro periodo...) ha dado un rendimiento positivo. En próximos posts hablaré más en detalle tanto del ABSOLUTE momentum como del RELATIVE momentum...y la combinación de ambos, el DUAL momentum (que es el gran 'descubrimiento' de Antonacci.

Saludos!

Gracias

Uno de los problemas de la automatización, medias móviles,, factores momentum, y demas, es la velocidad del mercado, que a veces incluso en importantes CRASH pueden dejar huecos, y no poder llevar a raja tabla la metodología, Pero bajo mi punto de vista, de pues de haber visto muchos gráficos, a todas las escalas,los que mejor estadística generan, son las medias móviles de largo plazo, y las de escalas amplias, entre otras cosas, porque son las que menos señales dan, y al ser las que menos señales menos error de fallo, y ademas son las que curiosamente a la industria no interesa, pues son señales mas afines a la gestión semipasiva. En cuanto las medias móviles típicas, como 200 sesiones, y otras, etc etc la experiencia me dice, que mas que puntos tipicos de inflexion, hay que medir la dirección, pues en los mercados nos encontramos a lo largo de los años, muchas perforaciones de medias, que no llegan a cambiar nunca de dirección (correcciones en V y otras rápidas). Aun así el factor sectorial creo que es una de las claves para batir un indice general pasivo.

En respuesta a Juan A Beño

estoy de acuerdo.

Sin volatilidad ("dolor") no hay beneficio ("recompensa"). Vaya eso por delante. El que no pueda soportar volatilidad, no podrá ganar.

Dicho ésto, el gran mérito del momentum como modelo de seguimiento de tendencia es que consigue reducir drásticamente los DrawDowns (correcciones o caídas), especialmente cuando realizamos carteras mixtas o diversificadas (que combinan acciones, bonos, oro...) y cuando además del absolute momentum (que sería una media móvil o tasa de cambio de cada activo) utilizamos el relative momentum (que sería una comparación de cada activo con el resto de activos de nuestro "universo"). Lo que comentas de los sectores entraría dentro de la categoría del "relative momentum", es decir, buscar y centrarse en los sectores más fuertes.

Un último detalle: para evitar precisamente señales falsas y volatilidad de corto plazo, el momentum solo opera A FINAL DE MES. Es decir, nos fijamos dónde cierra el mes. Si entre medias el precio ha estado por debajo de la MM 200 sesiones por ejemplo, y luego cierra por encima, seguimos dentro del mercado.

Seguiré hablando de ello en próximos posts...

Saludos !

Espero que entre las rotaciones no esteis pensando en aprovechar las fusiones de la banca española. Os dejo lo que da de definición la RAE sobre un zombi: Persona que se supone muerta y reanimada por arte de brujería con el fin de dominar su voluntad.

Todos los sistemas que son publicados por bloggers o son encontrados gratis son demasiado sencillos y sobreoptimizados al pasado recientes. Estoy aprendiendo de IA aplicada a las finanzas para buscar edges. Y no tiene nada que ver con cosas sencillas.

Mejor es que sigan con lo que son expertos y no se metan en aguas de tiburones porque seran devorados

En respuesta a J J J J

Una de las virtudes del momentum (ya sea con medias móviles MENSUALES o con Tasas de cambio) es precisamente la sencillez. Y de hecho la SENCILLEZ es para mí uno de los requisitos para hacer caso a un sistema automático. La complejidad aplicada a un mundo "caótico" como el de los mercados financieros es un gran peligro. Hay que combatir esa complejidad de los mercados con sencillez, porque esa sencillez es la que nos protegerá precisamente del peligro de la sobreoptimización que comentas. Veremos en próximos posts que en los métodos o sistemas basados en momentum no existe sobreoptimización, lo cual no significa que hablemos de una "SENCILLEZ INGENUA". Al contrario, es una sencillez con muchas décadas de "backtesting", y para mí todavía más importante, con una lógica detrás que le da sentido y de alguna manera me permite plantear que seguirá funcionando en el futuro, algo que quizá no sea pueda decir de sistemas complejos...

Para mí desde luego mi "edge" (o ventaja) no vendrá nunca de una matemática o modelos complejos (llámalo Inteligencia Artificial o como quieras), porque en esa liga siempre habrá físicos y matemáticos mucho más inteligentes que yo, mucho más preparadas y con muchos más medios.

Por cierto, "sencillo" no significa "fácil"... pero eso es otro debate ;)

Saludos !

En respuesta a Niko Garnier

por cierto, iré agrupando todos esos posts sobre momentum en una etiqueta dedicada. En este enlace se irán mostrando todos los posts publicados sobre Momentum

https://inbestia.com/usuarios/nicolasdelmoralgarnierdeboisgrollier/articulos/momentum-6

Saludos

Richard Dennis y Ed Seykota fueron los pioneros en sistemas automaticos de momemtum si no me equivoco. Supieron ver que eso ya no funcionaba y se retiraron habiendo ganado mucho. Dejaron dicho que posiblemente vuelva a funcionar en caso de hiperinflacion.

En realidad creo que eres mas listo que yo. Seguro vez algo que no veo. Pero un sistema que esta en libro de hace 30 años y todos los jugadores lo conocen, no cabe en mi limitada mente como es que daria un edge.

Ademas de haberlo encontrado deberias explotarlo al maximo y solo hacerlo publico cuando rinda poco o ya no funcione.

Saludos y que la fuerza te acompañe :)

En respuesta a J J J J

Tu pregunta es lícita y buena. La reformulo a mi manera: ¿cómo podemos estar seguros de que un método "archi-conocido" y efectivo en el pasado va a seguir funcionando a medida que se hace popular? O dicho de otra manera, ¿es posible que un método que ha demostrado su valía, deje de funcionar si empieza a aplicarlo una gran cantidad de gente?

Por eso, la primera pregunta es: ¿Tiene sentido esperar que mucha gente empiece a aplicarlo? La respuesta es que no. Por la misma razón que el "Value" es marginal: la psicología humana hace que es y seguirá siendo un método impracticable por la mayoría de la gente.

El "edge" como dices, es indudablemente una cuestión crítica en cualquier método. Hay que comprender por qué ha funcionado en el pasado y por qué tiene sentido que siga funcionando en el futuro. Esta CUESTIÓN CLAVE es la que comentan tanto Antonacci como Gray en sus libros, cargados de sentido común (y de números). Dual momentun y Quantitative Momentum.

Mi intención es seguir hablando de ello con más detenimiento ;)

Saludos !