Los índices de renta variable ya se encuentran en zonas de resistencia tras subir mas de un 10% desde las zonas comentadas en mi último artículo "No hay nada perdido en la renta variable, siempre es la misma historia" (http://inbestia.com/analisis/no-hay-nada-perdido-e...)

Vamos a ver el Ibex 35, Euro Stoxx 50, Dax 30, y unas pinceladas del gran Standard and Poor´s 500 que lo está haciendo muy bien tras romper máximos históricos.

Ibex 35

El mercado español lo deja muy claro, incluso más que el resto de índices, vemos una clara zona de resistencia donde pese a seguir pensando en la rotura de la misma, nos obligamos a cubrir posiciones ya que sería de lo más normal ver a los índices consolidar los alzas vistos hasta la actualidad, que en el caso del Ibex 35, supera una revalorización de mas de un 17%.

Dax 30

El mercado alemán pasa por una revalorización de algo mas de un 10% tras generar una pauta de tipo doble suelo que le lleva hasta sus zonas de resistencia más importantes. Vemos en el gráfico que el mercado alemán al igual que el español, deja claro que la posibilidad de cubrirse es ahora la opción más sensata.

Euro Stoxx 50

El índice de referencia europea pasa por una revalorización del 12,75% desde los mínimos donde se vió con su directriz alcista principal de medio plazo que hace referencia al mercado alcista donde estamos inmersos desde 2012. En el tercer impacto en la directriz Euro Stoxx terminó marcando un alza de un 16% generando de esa forma un proceso de mínimos y máximos crecientes que marcaban la ruta alcista en el corto plazo.

Actualmente se sitúa por debajo de dicha directriz generando lo que podría ser un pull back, que como he dicho anteriormente nos obligaría a hacer coberturas.

Si el mercado de renta variabe tras una consolidación como la actual se proyectara al alza rompiendo resistencias, las coberturas deberían desacerse en el momento que estas son quebradas, ya que el mercado habría proclamado la posibilidad de un proceso alcista bastante más haya del corto plazo. Si tras las zonas de resistencias marcadas el mercado comenzara a corregir en forma de perdidas, simplemente cabría esperar reacciones en las zonas de soporte y valorar tras las mismas, la reducción de las coberturas o el cierre total de las mismas.

Standard and Poor´s 500

En uno de mis artículos donde hablaba de la fortaleza del mercado americano hablaba de que podría estar generando un proceso alcista de medio plazo. Tras la rotura de máximos historicos en los últimos días, esto se hace cada vez más posible. El índice americano se encuentra en estos momentos en subida libre absoluta.

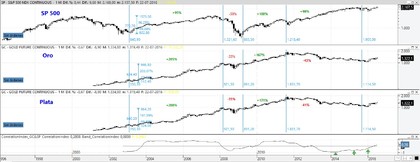

Por último quiero mostrarles la famosa comparación entre oro plata y Sp 500, en la cual se aprecia que el oro (como dicen varios análistas y entidades financieras), no anticipa ni mucho menos ningun declive de las bolsas a nivel mundial, sino el seguimiento del proceso correlativo que llevan años generando entre ellos.

Este dato que intantaba transmitir hace dos meses se esta viendo hoy de forma muy clara, ya que la correlación entra el mercado americano y estas materias primas se sitúa actualmente en 0,28. Hace dos meses el nivel de correlación se situaba en 0,06, lo que quiere decir que la correlacion entre ambos, como se hacia preever en la comparación, ha aumentado considerablemente a lo largo de estos dos meses.

En mi primer artículo publicado en Inbestia "¿Seguro que quereis abrir cortos?" (http://inbestia.com/analisis/seguro-que-quereis-ab... pueden encontrar el gráfico y información sobre la posibilidad de un suelo en la renta variable.

Espero que les guste,

Un saludo.

JGF

Y cuidado con el Sp , Lleva una estructura alcista desde. el 1800, trazando una directriz. desde el 1800 pasando por el minimo del Brexit, la perdida de esa directriz podria ser crahs

Hola Jose Maria,

Generalmenente la rotura de una directriz alcista no tiene porque acarrear un crash. Cuando existe una directriz alcista, es porque el activo se encuentra estructurando un proceso alcista de X plazo, en él se encuentran soportes horizontales que en muchas ocasiones son mas importantes que la dicha directriz. Si pensamos en un crash debemos de tener motivos para ello, y estos se verian haciendo referencia a alguna formación potencial bajista acompañado de alguna pauta de vela negativa. En el mercado americano nada de eso ocurre ya que se situa en subida libre absoluta al romper máximos historicos, ni mucho menos se puede preever un crash, en todo caso sería un crash a la inversa (hacia arriba) jaja..

Un saludo.

JGF

En respuesta a Juan García

Efectivamente ninguna rotura de directriz acarrea un crahs,nnguna rotura de soporte acarrea un crahs,

Generalmente

De haber un crahs seria al alza, pero será mientras respete la estructura alcista, que pasaria cuando se agote o que pueda fallar?

Pues bajar, como lo haria ?

No lo sé , a modo crahs , a modo tranquilo ,

Date cuenta de que soy alcista mientras se respete esa estructura, pero cuando de agote o falle que puede pasar?

Ahora mismo tiene que subir por obligacion porque como no suba... hay estacazo

Pero yo soy alcista

Los mínimos relevantes estan mas allá de romper una diretriz, aun así todo se puede dar. Pero una cosa debe de quedar clara, esperar una caída en algo que rompe máximos históricos, es desde mi punto de vista, algo ilógico.

Un saludo.

JGF

No me vale. Yo soy alcista pero si hay un crash, me pondré bajista, lo dicho no me vale, ¿donde estan los datos del posible crash.?. Me lo expliquen.

No me vale. Yo soy alcista pero si hay un crash, me pondré bajista, lo dicho no me vale, ¿donde estan los datos del posible crash.?. Me lo expliquen.