A la hora de valorar el atractivo de un bono, y de cualquier alternativa de inversión, son dos los aspectos que debemos tener presentes. Los de siempre.

Riesgo: capacidad de pago del emisor.

Rentabilidad: qué me ofrece el bono

Riesgo. Para medir la capacidad de pago del emisor son varias las herramientas con las que cuenta el inversor. La más directa y extendida es el rating o calidad de crédito que otorgan las agencias de calificación (S&P, Moody´s o Ficth entre las más conocidas). Así, de un vistazo podemos saber si el emisor es “grado de inversión” o “grado especulativo” (high yield), también la nota dentro de cada grupo (grado de inversión de máxima calidad, frontera o deuda muy especulativa, por ejemplo). Otra alternativa para aproximar el riesgo de crédito del emisor pasa por analizar, por ejemplo, los ratios de liquidez, solvencia, perfil de vencimientos o generación de caja para ver la fortaleza financiera y sostenibilidad de la compañía. En este sentido, el ZSCORE de Altman es una buena síntesis de este tipo de ejercicios y que puede complementar la información de la nota de crédito de la agencia de turno.

Rentabilidad. Para calcularla nos hace falta saber (1) precio de compra, (2) precio de venta y (3) flujos de efectivo intermedios (cupones). Y, a diferencia de las acciones, en los bonos tenemos toda esa información a priori (siempre y cuando esperemos a vencimiento para vender el bono). Los precios de los bonos vienen expresados como porcentaje del nominal, y si no hay un evento de crédito durante la vida del bono la empresa devolverá el 100% del nominal a vencimiento. Ya tenemos el precio de venta (vencimiento = 100%). Los flujos a cobrar (cupones) también están fijados, tanto la cantidad como la frecuencia del pago, y se expresan en porcentaje de nominal. Nos falta por saber el precio de compra, y este es el que determinará la rentabilidad a vencimiento de mi posición en el bono (TIR de compra).

Si compramos un bono que está cotizando “a la par”, es decir al 100%, la TIR de mi inversión será igual a la rentabilidad de los cupones (asumiendo una serie de supuestos de reinversión en los que no voy a entrar para simplificar). Si compramos al 100% y, no hay evento de crédito, al vencimiento nos devolverán el 100% por lo que la rentabilidad de la inversión (TIR) serán los cupones cobrados.

Vayamos a un bono que está cotizando “por debajo de la par” y lo compramos al 96%. En este caso a la rentabilidad por los cupones cobrados (por ejemplo del 5%) hay que sumar lo que se gana por precio. Recordad que a vencimiento, si no hay impago, ese bono valdrá 100%, como lo hemos comprado al 96% tenemos una rentabilidad extra que sumaremos al 5% y llegaremos, por ejemplo, a una TIR del 9% (5% de cupones + 4 % de precio = 9% TIR a vencimiento).

Por último, si el bono que compramos está “sobre la par” y lo metemos en cartera al 103%, a vencimiento ese bono valdrá un 100% (siempre será un 100%, siempre que no haya impago o reestructuración). Por lo que la rentabilidad de esa operación (TIR) será la suma de lo que haya cobrado por cupones (por ejemplo 5%) y el efecto precio (en este caso -3%). La TIR es del 2%.

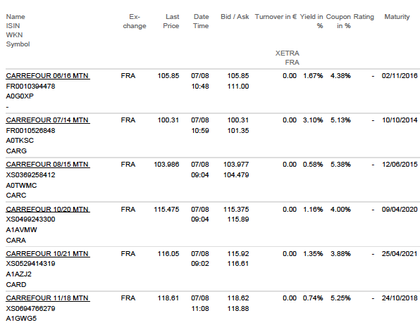

Veamos un ejemplo actual con las emisiones de Carrefour (tabla inferior). En todos los casos nos encontramos con bonos que están cotizando “sobre la par”, por lo que la rentabilidad a vencimiento (TIR o yield en inglés) será lo que cobremos por cupón menos el efecto negativo de precio (a vencimiento nos dan el 100% y compramos al 10X%). En la primera línea vemos el vencimiento junio 2016, un bono que paga un cupón del 4,38% (columna número 8). Pero la rentabilidad a vencimiento si compramos ese bono no es del 4,38%!! El precio está en el 105,85% (y nos darán 100% en junio de 2016). Por lo tanto, sumado el flujo de cupones y el efecto del precio llegamos a la TIR del bono, que es del 1,67% (columna 7). Esa es la rentabilidad que obtendremos siempre que (1) esperemos a vencimiento y (2) no haya ningún evento de crédito de la empresa con ese bono.

SOBRE ESTOS CONCEPTOS Y ALGUNO MÁS PROFUNDIZAREMOS EN LA SERIE DE CURSOS ADVISORY GDC DEL PRÓXIMO MES DE NOVIEMBRE. PLAZAS LIMITADAS (AQUÍ MÁS INFORMACIÓN)

La nota del tesoro de EE.UU. cuesta 126.48 (sep 2014) y el rendimiento es 2,352%. Según investing.com

Entonces estarías pagando 126.48 por un nominal de 100, al cabo de 10 años te devolverían los 100, mas los cupones de 2,352 % anuales con reinversión, eso es 100*(1,02352^10 - 1) = 26,17

En total 100 del principal mas 26,17 de los cupones, suman 126,17. Prácticamente lo puesto así que la TIR es 0. Como si lo hubieras tenido bajo el colchón.

¿O es que ese rendimiento de 2,352% se refiere a la TIR?

gracias por las respuestas.

Hola Pablo,

Efectivamente, Rendimiento = TIR.

El caso del que hablas tiene algunas particularidades porque se trata del contrato sobre el FUTURO de T-Note 10y (habría que ver el bono o cesta de bonos que hacen de subyacente). En los futuros a vencimiento (trimestral) no se liquidan por el 100% del nominal de un bono, sino por el precio al que estén cotizando los contratos.

Pero en todo caso, lo importante es que Rendimiento = TIR = yield = tasa interna de rendimiento = etc.

Y que en un BONO (no futuro) lo que importa cuando lo compras a vencimiento es la TIR, que recoge (1) la rentabilidad por cupones y (2) el efecto en precio teniendo en cuenta que a vencimiento te darán el 100%.

Saludos!

Hola Pablo,

Efectivamente, Rendimiento = TIR.

El caso del que hablas tiene algunas particularidades porque se trata del contrato sobre el FUTURO de T-Note 10y (habría que ver el bono o cesta de bonos que hacen de subyacente). En los futuros a vencimiento (trimestral) no se liquidan por el 100% del nominal de un bono, sino por el precio al que estén cotizando los contratos.

Pero en todo caso, lo importante es que Rendimiento = TIR = yield = tasa interna de rendimiento = etc.

Y que en un BONO (no futuro) lo que importa cuando lo compras a vencimiento es la TIR, que recoge (1) la rentabilidad por cupones y (2) el efecto en precio teniendo en cuenta que a vencimiento te darán el 100%.

Saludos!

Daniel, en morningstar no puedo seguir la evolución de precio actualizada.

Puedes decirme la web donde seguir su precio y movimientos?

Saludos

Luis

Hola Luis Enrique,

Las web de las Bolsas de Frankfurt y de Berlín son bastante buenas para ver emisiones de bonos.

El enlace:

http://www.boerse-frankfurt.de/en/bonds/search