El gap alcista del 4% el día después de las elecciones francesas ha

dejado un aspecto en los gráficos que a muchos preocupa. He oído

analistas técnicos avisando del riesgo de que se produzca al menos un

cierre parcial de ese gap alcista, lo que en opinión de ellos significa

que debemos esperar una consolidación (caída) de en torno a un 3% antes

de entrar (o comprar más). Pues bien, aunque siempre intento pensar que

"todo es posible en bolsa", y sin duda lo es, creo que no sería

razonable apostar por esa consolidación: el gap alcista no tiene por qué

cerrarse, ni a corto ni a medio plazo. Valga como ejemplo el gráfico de

Apple y su gap alcista que llega después de una subida anterior, que a

muchos pudo hacer pensar que se trataba de un "gap de extenuación".

La

cuestión en realidad no es si se produce una consolidación del 2-4%

(cierre parcial del gap), ni incluso si se produce un cierre total del

gap, que supondría un fallo del escenario alcista. La cuestión, como

siempre digo, no es preguntarse "qué va a hacer el mercado". Lo que de verdad importa es preguntarse "qué voy a hacer yo".

Así que en este sentido, valorando los dos posibles errores, me quedo claramente con el primero:

ERROR 1: comprar, y que el mercado caiga un 3%, un 5%, un 7%... o incluso que el escenario alcista esté acabado.

ERROR 2: no comprar, y que el mercado siga subiendo, un 3%, o quizá un 5%... o imagínate si es un 10% adicional...o un 20%.

Me

quedo con el primer error porque es aceptable que en tendencia alcista,

una corrección se coma parte de tu beneficio acumulado, o incluso, si

no tienes beneficio, que esa corrección suponga pérdidas (en principio

temporales). En cambio no es aceptable que en una tendencia alcista no

ganes dinero, porque entonces no tiene sentido que inviertas en bolsa.

Este error de "no ganar" cuando deberías es crucial, y hace referencia

al llamado "riesgo alcista" que consiste en la posibilidad de que el

mercado se dispare al alza sin que tú estés dentro. Un riesgo que es

totalmente desconocido por el 99% de la gente, y sin embargo es mucho

más peligroso que el riesgo de un crack, que en cambio paraliza a la

gran mayoría de los ahorradores, dentro y fuera de España.

Piensa

que como dice el refrán, "la mejor defensa es un buen ataque", y bajo la

perspectiva del largo plazo, puedes afrontar mucho mejor una corrección

del 20% si previamente has ganado un 40% en la tendencia alcista

anterior. En cambio, si tus miedos te han impedido sumar cuando deberías

haberlo hecho, entonces no estás nada preparado para encajar ese golpe

de una posible caída del 20%. Así que en definitiva, invertir significa

sumar, y si no lo haces cuando el mercado sube, tienes un problema como

inversor de largo plazo.

Dicho esto, hay formas y formas de exponerse a los mercados, y mi favorita sin duda es hacerlo mediante las opciones,

un maravilloso instrumento financiero al alcance de todos. Gracias a

las opciones podemos exponernos al alza de forma que si el mercado

sube, ganemos dinero (y lo mejor de todo, si no sube, e incluso si baja un poco, también podremos ganar dinero), y a la vez estar protegidos de caídas del 10% o

del 20% (o lo que queramos fijar). Y en estos entornos alcistas pero con

un gran gap alcista que asusta, es quizá uno de los entornos más

atractivos para las opciones, porque necesitamos exponernos al mercado

pero manteniendo a la vez un amplio margen de error.

A nadie

se le escapa que desde hace un par de meses el sur de Europa está más

fuerte que el norte de Europa (DAX principalmente) y EEUU. Es un

"detalle" importante porque refleja una realidad económica que las

últimas estadísticas macro reflejan bien: los PMI (indicadores de

actividad económica) en Europa están en máximos de 6 años, y se produce

la llamativa casualidad de que el PMI de Francia está por encima del PMI

de Alemania. Sin duda la Macro y el Técnico van en la misma dirección.

Por

esta razón, voy a hablar del índice Euro Stoxx 50, sobre el que en JDS

hemos vendido opciones PUT, en lugar del índice DAX que normalmente

usamos como activo subyacente. En el siguiente gráfico podemos ver la

que considero que es la canalización en curso en el Euro Stoxx 50, con

sus canalizaciones intermedias:

Nos

encontramos en el techo del canal alcista inferior, y lo que está en

juego es un "salto" hacia el canal alcista central, independientemente

de que a corto plazo podamos seguir en lateral durante días/semanas, y

se produzca (o no) un pull-back hacia los 3.500 puntos (antiguo máximo

local de finales de marzo, que ahora debería funcionar como soporte).

También la zona media del velón blanco del lunes post-electoral es un

nivel técnico de soporte, por lo que podemos hablar de la zona

3.500-3.530 puntos como zona de soporte.

Podemos ver también

que existe un soporte en los 3.400 puntos, pero por prudencia preferimos

vender PUTs con precio de ejercicio inferior, entre 3000 y 3200 puntos,

con vencimiento diciembre de este año 2017, que ofrecen una

rentabilidad del 2-3% (3-4% TAE). Esta es la forma de estar expuesto

(parcialmente) al escenario de continuación alcista, a la vez que nos

damos un margen de error de entre el 10% y el 15% en los 8 meses que

quedan hasta diciembre. Con estas opciones obtenemos un grado de

exposición de entre el 20 y 25%, que es pequeño (es decir, si el

eurostoxx subiera un 10%, ganaríamos un 2,5%). Hay dos formas de

incrementarlo: comprando CALLs, y comprando una pequeña cartera de

acciones que ponderen por ejemplo un 10% o un 20% de la cartera (o el

porcentaje con el que cada cual se sienta cómodo).

Esta es en mi

opinión la forma equilibrada y defensiva de jugar el escenario de

continuación alcista, que consideramos que sigue siendo el más probable,

aunque es importante no tener prisa y no seguir el mercado muy de cerca, porque a partir de aquí podríamos estar varias semanas formando "ruido" de corto plazo. Y cuanto más cerca sigas el mercado, más te desorientará este ruido y más riesgo tienes de "sobreoperar" y tomar malas decisiones.

Veamos

más de cerca lo que nos dicen los gráficos de diversos sectores y

activos, en busca de más pistas sobre el siguiente movimiento, y en otro

artículo posterior hablaremos de los otros tres pilares de nuestro

enfoque de análisis (la macro, los fundamentales y el sentimiento).

Repaso técnico-chartista índices Europa y EEUU.

Tras la fuerte subida del lunes, todos los índices europeos principales se han mantenido en estricta lateralidad. El CAC por ejemplo, tras un gap de 200 puntos en apertura, se ha movido en un rango de 30 puntos durante las 5 sesiones (de lunes a viernes), como vemos en el siguiente gráfico del CAC en velas de una hora:

Esta lateralidad es una señal de fortaleza, que podría significa que sin más demora, el índice continúe al alza. Pero insisto, no trato de hacer predicciones, sino de decidir lo que tenemos que hacer. Porque de hecho, lo más "racional" sería un cierre parcial de este gap...pero mi postura es que no podemos intentar "afinar" tanto, porque el muy corto plazo contiene fuertes dosis de aleatoriedad. Algunos índices (como el IBEX) han flojeado más y podrían sufrir un cierre de gap más claro. Por cierto, en este grupo de índices principales de cada país, me llama la atención el SMI suizo. Observen lo que ha hecho durante las 5 sesiones tras el gap alcista del lunes: seguir subiendo con claridad.

Este mismo escenario de seguir subiendo después del gap del lunes es el que han seguido los índices de MID & SMALL CAPS europeos. Observen los siguientes gráficos que no tienen desperdicio, y reflejan claramente el cambio de sentimiento respecto a la economía y las bolsas europeas, donde las elecciones francesas parecen haber despejado los últimos nubarrones de desconfianza:

El único que se ha "parado" es el MID CAPS DAX. Todos los demás han seguido subiendo claramente durante el resto de la semana, transmitiendo mucha fortaleza. ¿Tiene sentido "temer" una caída importante desde estos niveles y con estas configuraciones técnicas? Realmente no, a pesar de que el SMALL CAPS DAX por ejemplo, muestre una sobrecompra muy fuerte y una vela con sombra superior larga el viernes. Da vértigo, pero la tendencia es claramente y fuertemente alcista, así que en mi opinión sería un error darla por terminada.

Quizá esta fortaleza en los valores medios y pequeños de toda Europa sea el motivo que justamente permita un cierre parcial de los gaps alcistas en los índices principales. Sería una argumentación... pero mi experiencia y mi método me dicen que no hay que ir contra la tendencia y no hay que intentar ser el más listo ni el primero de la clase (o sea, el primero en "detectar" un cambio de tendencia).

Quizá una corrección en el euro-dólar, donde sí parece que hay ganas de cerrar parcialmente ese gap, podría ser la excusa para una mayor consolidación en Europa. Si eso ocurre, vigilaremos la forma en que se produce (intensidad, duración...), manteniendo siempre la referencia alcista de fondo.

Para terminar, quiero hablar de EEUU, donde la historia es bien diferente y realmente parece que la pérdida de inercia alcista que comenté en un post anterior sigue ganando fuerza. Las velas del viernes en los índices de valores medios y pequeños (MID & SMALL CAPS) son llamativas (aunque insuficientes una vez más para hablar de cambio de tendencia):

Sin duda la historia desde finales de 2016 (o sea, el contexto previo) es muy diferente. Aquí apenas hay tendencia alcista en estos índices (salvo quizá el SP500), lo cual transmite ese "agotamiento alcista", que no tiene por qué traducirse en una caída mayor, o al menos no tiene por qué ser inmediata, así que podriamos plantear una continuación de lo visto hasta ahora: Europa alcista, y EEUU que permite "la fiesta".

En el indice principal, el SP500, seguro que alguno ya está pensando en el posible doble techo...

Pero ¡mucho cuidado con "ver" las cosas antes de que se formen! Una vez más, debo advertir de que eso es un error. Sí, claro que EEUU muestra menos fuerza que Europa durante estos meses, y de hecho el siguiente gráfico nos muestra por qué:

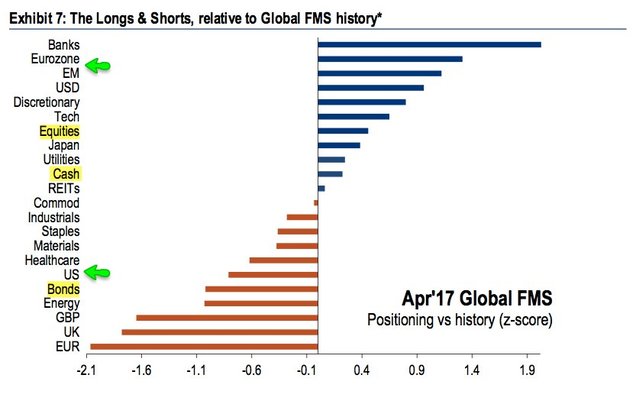

El gráfico es de la encuesta a gestores que realiza mes a mes BAML (Bank of America Merril Lynch), y muestra el posicionamiento que tienen en diversas clases de activos, respecto a la media de lo que suelen tener. Básicamente están infraponderados en EEUU y sobreponderados en Europa (referido a abril), lo cual significa que han estado vendiendo USA y comprando Europa. Al final todo es cuestión de flujos compradores o vendedores...

Los gestores le han perdido claramente el miedo a Europa, que recupera parte de su retraso. Personalmente no pienso que esto sea el principio de un gran ciclo alcista en Europa, pero sí puede ser un ciclo alcista intermedio interesante. Por ahora, lo importante es no llevarle la contraria, y darle tiempo: si estamos ante una trampa alcista, dejemos que hablen primero los gráficos...y se vaya confirmando con la macro, el sentimiento y los fundamentales. Mientras tanto, mientras "pasa el tiempo", le podemos sacar partido con las opciones, que son el único instrumento financiero que te permite ganar dinero por el paso del tiempo.

En el próximo artículo hablaremos del resto de elementos de nuestro escenario, ya que aquí hemos hablado sólo de la parte técnica (los gráficos), y como ya sabéis, nuestro enfoque incluye también la macro, los fundamentales y el sentimiento.