Me gustaría compartir con vosotros mi método de inversión en bolsa, de momento no me puedo quejar, todo cambió cuando hace algunos años decidí cambiar mi forma de operar en el Mercado.

Después de leer unos cuantos libros, asistir a algunos cursos y cometer muchos errores al invertir, por fin comprendí que el mejor método es el KISS:

Os voy a explicar cuál es el procedimiento que utilizo para encontrar acciones en las que me interese invertir y, una vez seleccionadas, como abro la posición y fijo el stop de pérdidas.

La idea es iros presentando en el futuro, a lo largo del tiempo, las acciones que considero más interesantes, después de seleccionarlas en base a los criterios que expongo a continuación.

Tendencia macro

En lo primero que me fijo es en la tendencia macro. ¿Toca estar alcista o bajista? Para ello, Hugo Ferrer me sirve de mucha ayuda. De momento no me ha tocado ciclo bajista en esta nueva etapa, por lo que centro el artículo en la compra de acciones.

Valores que acaban de romper máximos de 12 meses

Limito la búsqueda a aquellas que han roto máximos históricos del último año, que desde mi punto de vista tienen bastantes posibilidades de estar comenzando una tendencia alcista.

Smalls – Medium Caps Reino Unido

UK cuenta con un número interesante de empresas de todos los tamaños.

Me animé a invertir en este mercado porque leí algunos libros ingleses que trataban este mercado, y creo que presenta bastantes más oportunidades que el español, con una liquidez aceptable, y no es tan volátil como el americano (cuyas acciones a veces te abren con una diferencia del 20% como consecuencia de la presentación de resultados).

Si bien es cierto que el cambio Euro-Libra puede ir en nuestra contra, compenso este riesgo con el pago de dividendos.

CFD´s con Ig Markets

En primer lugar, debo decir que no me une ninguna vinculación comercial con este bróker. Elegí Ig Markets porque son de origen inglés (aunque están en España), tienen buenas críticas y disponen de muchas de las acciones que busco, además de las españolas, americanas, etc. Y hasta el momento no me han fallado.

Recomiendo leer la parte en la que explican cómo funcionan los CFD´s https://www.ig.com/es/cfds.

Básicamente, uno no invierte en una acción sino que está operando contra ellos mismos, de forma que cuando el Cfd de una acción que hemos comprado sube, ellos pierden, y viceversa.

Al ser un producto apalancado, es decir que solo te exige tener depositado un porcentaje de la posición que abres, tiene la ventaja de que puedes operar con mucho más dinero que el que tienes y, si las cosas van bien, ganar en proporción. La perversión del sistema es que el riesgo aumenta proporcionalmente, de forma que cuando pintan bastos se puede perder hasta la camisa si no se dispone de una adecuada gestión del riesgo, que consiste básicamente en:

- -Determinar el máximo apalancamiento que estoy dispuesto a utilizar, por ejemplo si dispongo de 50.000 €, no mantener posiciones abiertas de más de 100.000 € en total, un apalancamiento 2:1. Una gran parte de las cuentas que se abren hoy en día se suelen cerrar a los 3 meses, de media, debido principalmente al abuso del apalancamiento. Así que mucho cuidado.

- -Utilizar stops desde el mismo momento en el que abres la posición. Si un valor lo toca, aceptémoslo. Aquí no hay mucho más que decir. La segunda clave para no perder.

Tal y como indican por la radio todos los días, se puede perder incluso más de lo depositado. Por ello hay que tener mucha precaución, pero si somos disciplinados formaremos parte de la pequeña comunidad que gana en esto.

Cómo opero

Existen bastantes páginas que te informan (algunas pagando) de los últimos breakouts.

Espero iros informando de los valores que voy seleccionando a lo largo del tiempo.

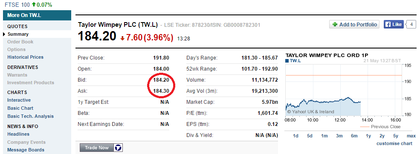

Utilizaré una de mis acciones, Taylor Wimpey PLC (TW.L), que justo acaba de romper máximos históricos de 12 meses.

Mi posición estándar es de 10.000 € por cada valor. Prefiero diversificar entre varios a contar con menos acciones y más títulos, es una cuestión de gustos. Como estoy operando en £, busco en Google ’10.000 € en GBP’ = 7.110 £. Ese es el dinero con el que cuento para invertir en cada posición. Aunque a veces puedo duplicarlo, depende de las garantías que me pida Ig, si bien no es lo normal.

Una vez que encuentro una acción que está rompiendo máximos de los últimos 12 meses, abro www.yahoo.co.uk, busco al valor y me fijo en varios parámetros.

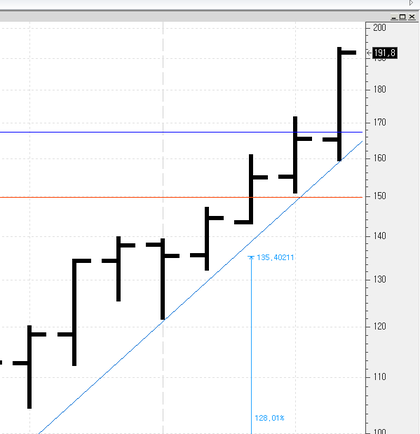

1) Compruebo en el gráfico que efectivamente está en máximos de 12 meses

La línea azul es la que marca el nivel al que entré, ese día rompió y bajó un poco.

2) Si la horquilla es > 1%, me pienso si entrar

En este caso (precio actual, no el del día de la compra), 0.10 de diferencia entre oferta y demanda, dividido entre el precio al que compraría y multiplicado por 100 (0.10 / 184.30) * 100 = 0.054%, es decir cuando compre y luego venda estaré perdiendo un 0.108% aproximadamente. Muy razonable. Imagínate una horquilla del 4%: solo por entrar y salir ya has perdido el 8%.

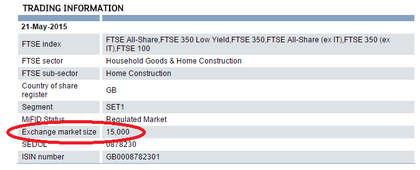

3) ¿Tiene la acción suficiente volumen para aceptar mi compra y, lo que es más importante, para dejarme salir cuando quiera?

El precio actual son 182,20 peniques, es decir 1,8220 £. Como dispongo de 7.110 £, voy a comprar 7.110 / 1,8220 = 3.902 acciones, venga hoy me siento generoso: 4.000 redondeando.

Observo que el volumen actual es algo más de 11 millones de acciones, creo que mis 4.000 no tendrían ningún problema. Aun así, voy a la London Stock Exchange (http://www.londonstockexchange.com), a comprobar cuál es el Exchange Market Size:

En este caso no tiene que haber problema en comprar o vender hasta 15.000 acciones. Como mi caso es de 4.000, continúo la investigación.

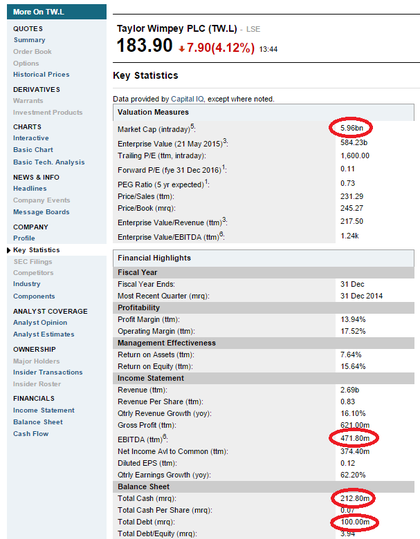

4) A continuación observo los fundamentales

Disponibles en Yahoo - Key Statistics.

Es cierto que esta información puede no estar completamente actualizada, pero lo mejor es enemigo de lo bueno, y suele ser razonablemente fiable.

Me hago 3 preguntas clave:

¿Gana dinero la empresa?

Es decir, ¿el Ebitda es positivo? Sí, 471,80 m £.

Si fuera un millonario que quisiera comprar la empresa, ¿cuántas veces Ebitda tendría que pagar?

Si lo razonable es entre 10 y 20, en este caso la capitalización bursátil es de 5,96 b £ y el Ebitda 471,80 m £. Por tanto, la valoración actual es de 12,63 veces, razonable. Por ejemplo una empresa como la americana Gopro tendría una valoración actual de 34 veces Ebitda, claramente fuera de nuestro radar.

Y algo muy importante: la deuda de la empresa, ¿es inferior a 3 veces Ebitda?

Una empresa con una gran deuda puede tener serias dificultades no solo en crecer sino en mantenerse y, por tanto, su cotización puede verse afectada negativamente. Nos interesan empresas que no tengan una gran carga financiera, lo que además indica que, o bien el mercado en el que opera, o los propios accionistas, confían en la misma aportando su dinero.

En este caso, la deuda es de 100 m £, pero tiene en caja 212,80 m £, lo que presenta una deuda negativa, es decir dispone de 112,80 m £.

5) Abro la posición en el bróker

El título ha pasado todos los filtros, por lo que procedo a realizar la compra. De momento no pongo stop. Aunque utilizaré, por defecto, el 10%. La garantía que me pedirán será del 20% aproximadamente, unos 2.000 €. Cuidado con no 'emocionarse' con lo de las garantías, que nos aceleramos y, por consiguiente, sobreapalancamos.

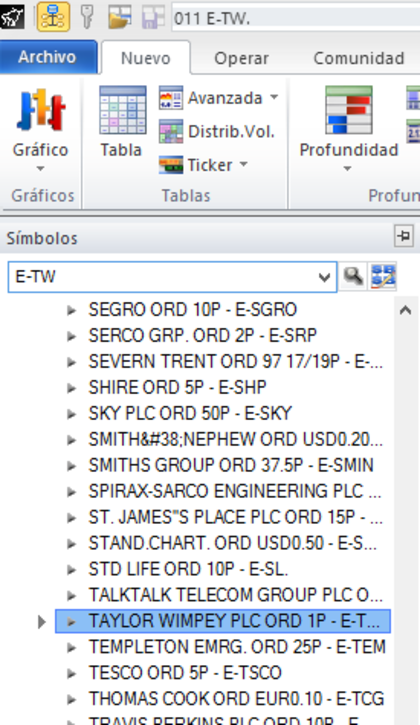

6) Edito el gráfico en Visual Chart

Este programa, disponible en http://www.visualchart.com/descarga/, es una aplicación para poder visualizar gráficos de forma sencilla. Yo lo utilizo desde hace muchos años. Si te das de alta en datos de fin de día no tiene coste, y es más que suficiente para trabajar con mi sistema, ya que los datos suelen estar en barras mensuales o, como mucho, semanales.

Los charts de la London Stock Exchange suelen estar guardados en Visual Chart con una E- delante, en este caso buscaríamos E-TW.

Como decía, utilizo las barras mensuales, y si es una IPO con pocos meses las semanales, ya que sino no es posible visualizar la tendencia.

Amplio la última parte del gráfico, e intento trazar la línea de tendencia alcista.

Recomiendo visualizar los gráficos en escala logarítmica (lo puedes comprobar haciendo click en el chart y buscando en Propiedades --> Escala --> Tipo, incluso la puedes predeterminar pulsando el botón de abajo).

Es interesante este artículo para comprender por qué utilizar este tipo de escala: http://www.clasesdebolsa.com/index.php?/archives/229-La-paradoja-de-las-variaciones-porcentuales..html

La escala logarítmica nos viene bien para hallar la rentabilidad teórica que podemos esperar en un año si, como pretendemos, la tendencia alcista continúa según la línea de tendencia marcada.

Tal y como se indica en el blog de Visual Chart http://blog.visualchart.com/2012/05/herramientas-de-analisis-grafico-metro.html, el metro vertical permite calcular en términos absolutos o en porcentaje, la diferencia entre dos precios marcados en el gráfico. Solo tenemos que posicionarnos en la línea de tendencia, y desplazarnos tantos meses como deseemos calcular. El cálculo de rentabilidad entre dos precios concretos con esta herramienta es algo de sentido común, yo lo vengo utilizando desde que estuvo disponible en Visual Chart.

Mi punto de entrada es 167,4 (línea azul). A continuación calculo el stop, de un 10%, que sería 167,4 * 0,9 = 150,66. Como el número redondo 150 está muy cerca, y puede ser un punto de rebote en caso de caída, amplío un poco el stop a 149,75 (línea roja).

La rentabilidad mínima esperada a un año es de 128%, siempre que se respete la línea de tendencia. Pero es algo que solo nos sirve, desde mi punto de vista, para proyectar la futura rentabilidad, en ningún caso la utilizo como criterio de selección.

7) Fijo el stop en el bróker

No hay que olvidarse, muy importante, ahora que hemos calculado el stop, de fijarlo en el bróker, para que se ejecute si es necesario.

Mantenimiento

Todas las semanas conviene revisar los gráficos así como el saldo de la cuenta con el bróker.

No te aconsejo mirar la bolsa constantemente. Ni comprar compulsivamente. Como dice Warren Buffet: ”La mayoría de los inversores no pueden resistirse a la tentación de comprar y vender constantemente”. Tú si puedes ;-).

Si, como habíamos previsto, la tendencia va a nuestro favor, deberemos subir el stop, siempre por debajo de la línea de tendencia.

Y poco más… os iré informando de las oportunidades que vayan surgiendo.