Una de las consecuencias de la reducción del programa de compra de activos de la Reserva Federal ha sido el peor comportamiento de los mercados emergentes frente a los desarrollados, con una salida de flujos de los primeros hacia los segundos que ha provocado la depreciación de las divisas emergentes. Otros episodios de inestabilidad como los protagonizados por Argentina y Ucrania, y las tensiones en la economía china, tampoco han contribuido a estabilizar la situación en estos mercados durante los últimos meses.

Así, en los últimos 12 meses la depreciación de las divisas frente al dólar ha sido generalizada, destacando algunos grandes nombres como Brasil, Chile, Indonesia, Turquía y Rusia, con pérdidas de valor de sus monedas que superan el 20%. Pero ¿qué factores explican la mayor o menor vulnerabilidad de unas divisas respecto a otras? ¿Es posible determinar qué divisas pueden ser más vulnerables en entornos de aversión al riesgo? A continuación enumeramos algunos indicadores económicos que pueden ayudarnos a responder a estas preguntas.

1. Diferencial de tipos de interés. Las transacciones financieras son las que generan el grueso de las ofertas y demandas en el mercado de divisas, y éstas dependen del diferencial de tipos. Un incremento de los tipos de interés domésticos frente a los extranjeros provocará un incremento de los flujos de inversión en cartera y, por tanto, una apreciación de la moneda. Asimismo, la evolución de los tipos de interés en un país depende del crecimiento económico y de la inflación.

2. Inflación. Normalmente, una moneda perderá valor si hay un alto nivel de la inflación en el país o si se percibe que los niveles de inflación van a aumentar. Así, la existencia de diferenciales de inflación entre dos países va a llevar, en el medio y largo plazo, a una depreciación de la moneda del país con mayor inflación, reflejando la perdida de competitividad debido al encarecimiento de la producción doméstica. Sin embargo, una moneda a veces puede reforzarse cuando la inflación se eleva debido a las expectativas de que el banco central eleve los tipos de interés a corto plazo para luchar contra la inflación.

3. Balanza por cuenta corriente. Es la partida de la balanza de pagos donde se registran las relaciones económicas de un país con el exterior. Recoge como ingresos aquellas operaciones corrientes que generan entrada de divisas en el país de referencia (exportación de bienes y servicios, ingresos derivados de las rentas del trabajo y del capital, y las transferencias unilaterales sin contrapartida) y como pagos aquellas de la misma naturaleza que suponen una salida de divisas para dicho país (importación de bienes y servicios, pagos derivados de las rentas del trabajo y del capital, y las transferencias unilaterales sin contrapartida).

La diferencia entre ingresos y pagos constituye el saldo de la balanza por cuenta corriente: si su signo es positivo, el país objeto de estudio tiene

superávit por cuenta corriente y, por tanto, capacidad de financiación frente al exterior; si su signo es negativo, el país tiene déficit por cuenta corriente o, lo que es lo mismo, necesidad de financiación frente al exterior (existe presión de depreciación sobre la divisa cuando las necesidades de captar capital extranjero se complican en determinados entornos).

4. Recursos y materias primas. Si un país es gran exportador de materias primas, un aumento en los precios de las materias primas fortalecerá su divisa, ya que aumentará la demanda de la misma por parte de los demás países para seguir comprándole la misma cantidad de materias primas. Lo contrario sucede si el país es importador de materias primas.

5. Déficit público. Un país tiene déficit público o presupuestario cuando los gastos en los que incurre durante un año, son mayores a los ingresos. Normalmente, los países incurren en déficit (gastar más de lo que ingresan) para financiar inversiones con las que estimular la economía. Pero para incurrir en déficit el país debe endeudarse. Una manera de reducir la deuda es aumentando la inflación ya que, en términos relativos disminuye el valor real de la deuda, y se generan más impuestos por la subida de precios. Por ello los inversores suelen “huir” de los países que tienen altos déficits públicos, pues la existencia de inflación les hace perder poder adquisitivo. Todo esto deriva en una devaluación de la moneda con respecto las demás.

6. Rating o prima de riesgo. Los países con peor calidad crediticia suelen sufrir fuertes salidas de capitales en episodios de aversión al riesgo.

7. Situación política y estabilidad económica. Cuando un país es muy estable en términos políticos y económicos crea expectativas positivas sobre la inversión extranjera ya que despeja dudas sobre la evolución de la economía, y es inevitable que un mayor número de inversores sean atraídos. Esto conllevará una mayor demanda de la divisa del país y por tanto un alza en su valor.

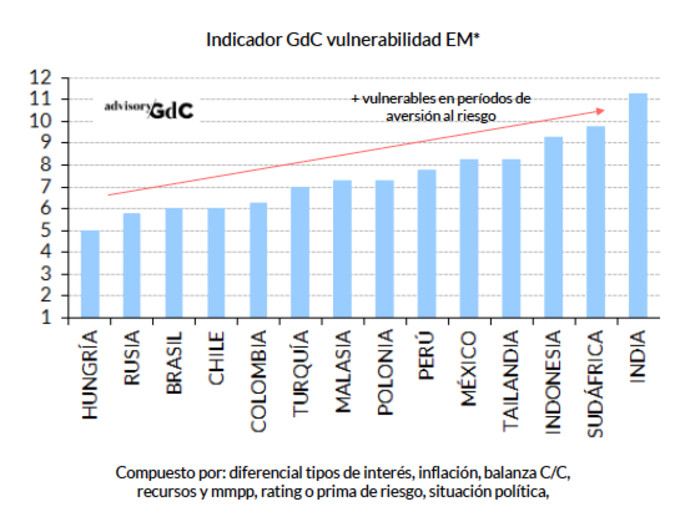

De la agregación de estas variables surge el indicador GdC de vulnerabilidad de países emergentes. Aquellos países con mayor valor en el índice pueden sufrir salidas de capitales más pronunciadas en periodos de aversión al riesgo, con impacto sobre sus variables financieras.

La lectura de este indicador para cada país no constituye una recomendación para comprar, mantener o vender un determinado título, sino que es sólo una herramienta más que ayuda en la toma de decisiones de inversión en mercados emergentes.