A la hora de valorar una empresa, tanto el mundo académico como el profesional coinciden en reconocer el método de descuento de flujos de caja libres (para la Empresa y para el Accionista) como el más apropiado desde el punto de vista técnico. El descuento de flujos de caja libres (o por sus siglas en inglés, DFCF) pertenece al grupo de los llamados métodos de descuento de flujos de caja, que ven el valor intrínseco de las acciones ordinarias (common stock) como el valor presente de los flujos de caja generados por la empresa. Otros métodos pertenecientes a este grupo podrían ser el modelo de descuento de dividendos (DDM) o el modelo de beneficio residual (Residual Income), una de cuyas derivadas comerciales es el famoso EVA® (Economic Value Added).

Sin embargo en la práctica, ya sea por problemas en la obtención de la información necesaria o de cualquier otra índole, no son pocas las ocasiones en las que se recurre a calcular el valor de la empresa (Enterprise Value) o de las acciones (Equity Value) a través de los llamados múltiplos de mercado. Uno de los múltiplos más recurridos, es el de Enterprise Value to EBITDA (EV/EBITDA). De la importancia y limitaciones del EBITDA ya dejamos constancia en un artículo anterior (aquí). Asimismo, en relación al múltiplo (cuántas veces EBITDA se está pagando en una determinada inversión), podemos comentar que dependerá de muchos factores, entre otros, de la situación macroeconómica, de la industria, de los sectores en los que opera la compañía, de sus ventajas competitivas, etc. En cualquier caso, incluso en el supuesto de estar calculando el valor de la empresa mediante el descuento de flujos de caja, nos interesará el EBITDA por dos motivos:

- 1.nos servirá como método para contrastar el resultado de la valoración obtenido mediante el descuento de flujos de caja; y

- 2.podemos partir del EBITDA para calcular el flujo de caja libre.

No existe negociación a la hora de adquirir una compañía en la que no se escuche “¿Cuántas veces EBITDA estamos pagando?” “¡No pienso pagar más de x veces!” o, por el lado de la venta, “si no me pagan por encima de x veces EBITDA, ¡ya se pueden ir a casa!” ¡Menos mal que ahí estamos lo asesores para ayudar a cerrar operaciones!

Pero, ¿es tan sencillo valorar empresas? ¿Se trata entonces de coger el resultado de neto de explotación, quitarle el efecto de los resultados excepcionales, alcanzar el EBIT, sumarle amortizaciones y, a este resultado, aplicarle un múltiplo? Por desgracia, no es tan sencillo. De lo que se trata es de encontrar el EBITDA ajustado, que nos muestre la capacidad de la compañía de generar “caja” hasta la fecha (repito, muy poco refinada pues no tiene en cuenta política de cobros y pagos, impuestos e inversiones en inmovilizado), que nos permita tener una visibilidad de cómo se comportará en el futuro y, por consiguiente, calcular los años que tardaré en recuperar mi inversión así como su rentabilidad esperada.

¿Cómo obtenemos el EBITDA ajustado?

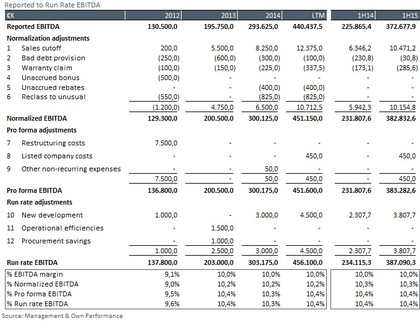

A continuación expongo algunos ejemplos de modificaciones que podría sufrir el EBITDA reportado de una compañía (en este caso ficticia), tras nuestro análisis:

Como se puede observar, suelo agrupar los ajustes en tres categorías, si bien dicha distinción no es necesaria. Dependerá de lo meticulosos que queramos ser con nuestro análisis:

- Normalizaciones (normalizations): aquí incluyo errores contables, como por ejemplo el hecho de que no se haya realizado correctamente alguna provisión, cambios en el criterio contable, etc. En la tabla he incluido normalizaciones por corte de ventas (la empresa no registra en el periodo adecuado parte de las ventas), falta de provisiones por clientes de dudoso cobro tras un análisis de aging, provisiones por garantías no contabilizadas,etc.

- Ajustes proforma (pro-forma adjustments): ajustaré todos aquellos gastos o ingresos que afecten puntualmente al EBITDA o aquellos no afectos directamente a la actividad, como por ejemplo servicios recibidos por la empresa de forma puntual, indemnizaciones por despidos, etc.

- Ajustes a pleno rendimiento (run- rate adjustments): aquellos que tengan que ver con cambios estructurales y operativos del negocio y cuyo impacto se vea reflejado sólo parcialmente en el EBITDA en los ejercicios analizados, como puede ser el impacto de introducción de un nuevo producto en la cuenta de resultados, la apertura de nuevos centros, ampliación de habitaciones, ahorros en las compras, etc.

El resultado de dichos ajustes nos dará una magnitud que suele denominarse EBITDA ajustado, aunque también se denomina EBITDA normalizado, run rate, recurrente o similar.

En nuestro ejemplo, el run rate EBITDA LTM se sitúa en torno al 10.4%, frente al 10.0% reportado con lo que la compañía muestra una mayor capacidad para generar caja de lo que inicialmente extraíamos de las cuentas. Tal vez, antes de realizar nuestro análisis habríamos pensado que, en términos de EV/EBITDA, la empresa estaba cara. Sin embargo, tras el mismo, puede que hubiésemos cambiado de opinión y pensar que está correctamente valorada o incluso barata.

Asimismo, no hay que olvidar que los ajustes que realicemos al EBITDA tendrán su contrapartida en el Balance de Situación, aumentando o disminuyendo las NOF (ver definición aquí).

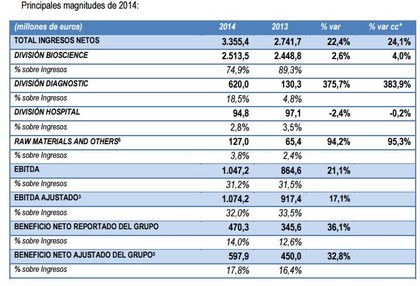

Tomando un ejemplo real, Grifols (GRF) reportó en 2014 lo siguiente:

Comenta en una nota al pie que el EBITDA Ajustado no contiene “costes no recurrentes y relacionados con adquisiciones recientes”.

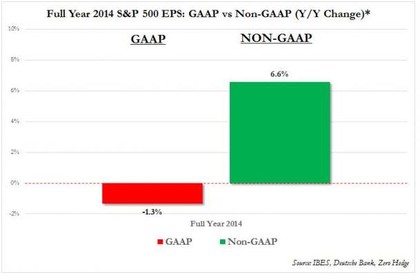

En este punto cabe señalar que siempre deberemos mantener un enfoque crítico con los ajustes que la propia compañía o sus analistas pueden hacer al EBITDA, tal y como denuncia Zero-Hedge en este artículo http://www.zerohedge.com/news/2015-01-08/wsj-looks-non-gaap-earnings-horrified-what-it-finds y que se resume en el siguiente gráfico:

En realidad, nada nuevo. El window-dressing es algo que ha pasado, pasa y continuará pasando, pero ello no debe distraernos de nuestro afán por intentar encontrar valor de la compañía antes que los demás.