La cadena de supermercados Distribuidora Internacional de Alimentación (DIA) puede alardear de creación de valor para el accionista como muestran los siguientes datos:

a) Un incremento del dividendo por acción de 0,11 € a cargo de los resultados de 2011 hasta los 0,20 € que repartirá el próximo mes de julio a cargo de los beneficios de 2015. Representa un aumento medio del 16% anual.

b) El beneficio por acción se ha doblado en tres años, al pasar de los 0,232 € en 2012 a los 0,48 € en 2015.

c) Una rentabilidad sobre el capital empleado (ROCE) del 15,48%, la cuarta más elevada del IBEX, que se compara favorablemente con un coste de la deuda del 4,71%. O sea, una rentabilidad por encima de la media y un coste de la deuda que se sitúa alrededor de la media de las empresas del IBEX.

d) Una solvencia correcta, pues en 2015 solo destinó el 18,7% de su beneficio de explotación a pagar intereses de la deuda financiera. Por otro lado, su deuda financiera neta representa 4,75 veces su beneficio de explotación, lo que la sitúa en la media del IBEX.

e) Un aumento del valor contable del 125% en los últimos tres años, lo que supone un 31% anual de media.

f) Según suele afirmar la sociedad en su informe anual, experimenta un crecimiento constante desde 1979 y apuesta por un crecimiento rentable, no a cualquier precio, lo que supone vender líneas de negocio no rentables y expandirse en los mercados donde obtiene mejores resultados. De aquí que en los últimos años haya abandonado Turquía y Francia y, en cambio, haya adquirido Schlecker en 2013, El Arbol en 2014 y un conjunto de tiendas Eroski en 2015.

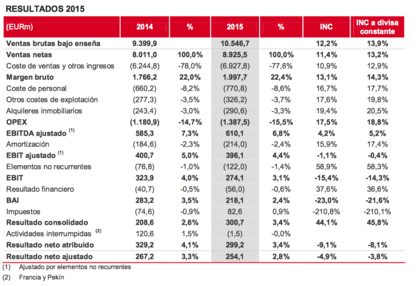

g) En 2015 las ventas brutas crecieron un 12,2% (un 13,9% en divisa constante, es decir sin tener en cuenta depreciaciones o devaluaciones del tipo de cambio de países con moneda diferente al euro).

h) El beneficio neto consolidado de 2015 fue un 44% superior al de 2014, según la compañía.

El lado oscuro de DIA

Sin embargo, DIA presenta unos puntos oscuros que vale la pena conocer antes de plantearse invertir en el valor o actuar en consecuencia si ya se es accionista de la empresa.

En 2015, la deuda financiera ha aumentado un 67% desde 874 millones de euros de 2014 a 1.457 millones de euros. En términos netos (deduciendo el efectivo y equivalentes de efectivo), la deuda financiera ha pasado de 675 a 1303 millones, un aumento del 93%.

Como he indicado antes, su deuda financiera neta es 4,75 veces su beneficio operativo, que si bien es un valor medio, puede ser alto si se tiene en cuenta el escaso margen de beneficio del negocio de DIA. Su elevada ROCE se debe en buena parte a la escasa cuantía de sus recursos propios. Si tenemos en cuenta otra medida de rentabilidad corporativa, la rentabilidad del activo (ROA), esta es bastante baja, del 6,34% a pesar de la gran rotación de su activo.

Si dividimos el patrimonio neto de la sociedad por el número de acciones de su capital obtenemos el valor contable, que arroja un valor de 0,50 €. A los precios actuales de 4,75 €, la empresa cotiza a casi 10 veces su valor en libros, muy por encima de lo habitual en bolsa.

En la cuenta de resultados presentada por la sociedad en su informe financiero vemos que, a pesar del aumento del volumen de ventas, el beneficio operativo ha caído un 15,4%. Es la línea correspondiente al EBIT (Earnings Before Interest and Taxes), el beneficio antes del resultado financiero (no solo los intereses) y los impuestos, que es lo que se conoce como beneficio de explotación u operativo.

El beneficio operativo ajustado por elementos no recurrentes solo cae un 1,1% pero DIA presenta partidas norecurrentes negativas de manera recurrente, al estilo de Indra. El beneficio antes de impuestos ha caído todavía más, un 23%. Esto se debe a que el resultado financiero es más negativo que el año anterior debido al aumento de la deuda y de los gastos financieros correspondientes.

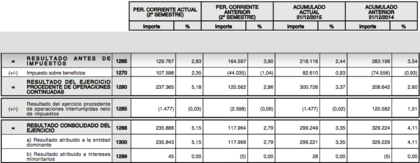

Como he indicado, el beneficio neto consolidado según la empresa aumentó un 44% en 2015. Sin embargo, el término está mal utilizado en este caso. Se trata en realidad del beneficio neto de operaciones consolidadas. A continuación reproduzco la parte baja de la cuenta de resultados de DIA presentada de acuerdo con las normas internacionales de información financiera (NIIF), donde se aprecia que el beneficio neto consolidado de 2014 fue de 329 millones € (última columna y línea 1288) y no de 208,6 millones € como se indica en la tabla anterior, lo que altera la base de comparación.

Vemos que a pesar de un beneficio antes de impuestos de 218 millones €, en 2015 el beneficio después de impuestos es de 299 millones, o sea más alto que antes de impuestos. Esto se debe a un crédito fiscal diferido procedente de bases imponibles negativas de ejercicios anteriores. DIA prevé compensar los activos fiscales que todavía posee en los próximos 3 a 5 años.

En 2014, el beneficio antes de impuestos también cayó en relación al de 2013, concretamente un 12% (teniendo en cuenta lo datos revisados en 2014). Sin embargo, la compañía presentó un incremento del beneficio neto del 67%. Esto se debe a que el beneficio consolidado es la suma del beneficio de operaciones continuadas y el de operaciones interrumpidas (plusvalías por ventas de líneas de negocio o beneficios procedentes de líneas de negocio abandonadas). En 2014, el beneficio de operaciones interrumpidas fue de 120,6 millones € en el caso de DIA mientras que en 2013 fue negativo en 24 millones.

Es decir, en 2014 los beneficios crecieron gracias al aporte de las operaciones interrumpidas y en 2015 gracias al crédito fiscal. En realidad, pues, el crecimiento de DIA no proviene de la actividad operativa.

Otro aspecto importante que hay que mencionar es el conjunto de problemas legales a los que se puede enfrentar la compañía ante el creciente volumen de demandas por parte de sus franquiciados, muchos de los cuales acusan a la empresa de hacerles perder tanto más cuanto más venden. La empresa se defiende diciendo que los franquiciados que la han demandado son una minoría irrelevante. Son unos 80 sobre un total de 1.800. ¿Es un porcentaje del 4,4% irrelevante? Imaginemos que una empresa lanzara al mercado un 4,4% de productos defectuosos. Pero no se trata de productos sino de personas. La cadena de supermercados no ha recibido ninguna condena todavía pero este riesgo no está provisionado, lo que es en sí mismo un riesgo relevante para los accionistas de DIA.