Es posible que hayas oído hablar del “big data”, pero ¿qué pasa con el “hard data” y el “soft data”?. Esta distinción entre diferentes datos económicos, los reales que hablan sobre el pasado reciente y las encuestas que hablan del futuro próximo, es la última fuente de debate económico. Los datos reales hablan de lo que ha sucedido: cuántos productos fueron fabricados o vendidos -o reservados para la venta- en este periodo y para ese sector o industria. Las encuestas miden el sentimiento y las estimaciones de las empresas sobre cómo están yendo las cosas. Pero mientras en la actualidad las encuestas están repuntando ampliamente, los datos reales no. Muchos advierten que esto significa que el sentimiento optimista está por las nubes y que las acciones lo tendrán difícil para apreciarse hasta que se vean obligadas a aceptar una realidad de un crecimiento más lento de lo que el mercado espera, pero esto parece una conclusión bastante precipitada.

Si bien el debate entre datos reales y encuestas parece esotérico, se están derramando ríos de tinta sobre este tema en los círculos económicos. Encuestas como los índices de gestores de compras (PMI) y la confianza de los consumidores suelen aparecer antes que los datos reales y ayudan a formar las expectativas de los analistas. Por lo tanto, cuando el ISM manufacturero de EEUU aumentó a 56,0 en enero y 57,7 en febrero (los no manufactureros alcanzaron 56,5 y 57,6 en esos meses respectivamente), la gente se animó y las expectativas mejoraron. PMIs por encima de 50 señalan expansión, y esas lecturas estaban muy por encima de 50. Pero los datos reales aparentemente no mantuvieron el ritmo. La producción industrial estadounidense cayó un 0,1% en enero con respecto al mes anterior y se mantuvo estable en febrero. Las ventas minoristas, también de EEUU, subieron un 0,6% en febrero con respecto al mes anterior pero se enfriaron en febrero con una subida del 0,1%. El gasto del consumidor de EEUU, ajustado por la inflación, cayó un 0,2% en enero con respecto al mes anterior y cayó un 0,1% de nuevo en febrero. ¡Triste!.

Las acciones se mueven en el hueco entre la realidad y las expectativas, pero no todos los datos reales deben superar las previsiones y además los mercados se preocupan más por el panorama económico general. Los datos reales y las encuestas reflejan por igual el escenario, y en la actualidad este es de sólido crecimiento económico desde el punto de vista fundamental. Diferentes indicadores muestran diferentes magnitudes, pero la mayoría apuntan en la misma dirección. Por otra parte, no debería ser noticia que los PMIs no coincidan con los datos reales. Aquellos miden cuántas empresas crecieron, pero no cuánto. PMIs estadounidenses fuertes significan un crecimiento generalizado, pero no puedes trasladar esto a una magnitud específica. Los PMIs estadounidenses del primer trimestre simplemente señalan que el crecimiento del primer trimestre fue probablemente positivo, lo que las acciones ya saben. Las acciones se mueven mucho antes de que las cifras del PIB salgan a la luz.

Ken Fisher a menudo compara las dudas sobre si el crecimiento es más rápido o más lento con la discusión que se mantuvo en tiempos medievales acerca de cuántos ángeles pueden bailar en la cabeza de un alfiler -el pináculo de los debates estériles entre los inversores-. Simplemente mira el panorama general. ¿Son positivos o negativos los principales componentes del sector privado del PIB del país? ¿Están los PMIs cómodamente por encima o por debajo de 50? ¿Está la curva de tipos de interés con pendiente positiva o invertida? De manera conjunta, estos datos le dirán si el crecimiento económico apoya a las acciones. La forma en que estos datos se relacionan con las expectativas importa desde el punto de vista del retorno relativo - tal vez esa sea la razón por la que las acciones europeas lo hicieron mejor que las estadounidenses en el primer trimestre. Pero desde el punto de vista direccional, crecimiento es crecimiento.

Detalles, detalles

El supuesto dilema entre datos reales y encuestas cae en el error de tomar un dato económico como si lo fuera todo, sin mirar con mayor profundidad en el mismo. Por ejemplo, datos como la producción industrial, los nuevos pedidos de bienes de capital (bienes de capital excluidos defensa y aviación) y la inversión empresarial (inversión privada no residencial) han sido débiles en los últimos años en Estados Unidos. Sin embargo, esto fue debido principalmente a una enorme caída de la inversión en el sector energético estadounidense durante y después de la caída del precio del petróleo entre 2014 y 2015. La recuperación del petróleo trajo una nueva recuperación, apreciable en los nuevos pedidos de maquinaria para el sector del petróleo y minería. Más recientemente, la debilidad de la producción industrial estadounidense a principios de 2017 estuvo ligada al sector de “utilities”, ya que el cálido invierno afectó al consumo del gas y de la electricidad. La producción manufacturera y minera de EEUU (incluyendo perforación de petróleo y gas) creció en ambos meses.

El descenso del gasto del consumidor en EEUU en el primer trimestre se debió principalmente al repunte de diciembre, junto con la debilidad en las ventas de automóviles y la ya mencionada crisis del sector de “utilities” relacionada con la climatología tal y como hemos mencionado. El gasto medio de los norteamericanos en los dos primeros meses del primer trimestre sigue superando el promedio del cuarto trimestre, lo que implica que el crecimiento continúa. Además, estamos en mayo, y aquí estamos examinando los resultados de febrero. Los mercados ya descontaron esa información.

Preocuparse por los datos financieros es igualmente cuestionable. Tomemos los datos de préstamos bancarios en EEUU, en particular los préstamos comerciales, que cayeron en diciembre y febrero. Los datos semanales de marzo también han mostrando un descenso. Esto no es una buena noticia, pero caídas aisladas de préstamos no son inusuales durante una expansión. Además, los préstamos comerciales en EUUU fueron negativos en los dos primeros años del actual ciclo económico. Los bajistas están prestando atención a este pequeña incidencia, pero esto no es en sí mismo presagio de una catástrofe.

Céntrate en lo que funciona

En última instancia, diferentes datos te dicen diferentes cosas. Ningún dato económico "real" es en sí mismo una evidencia, en el sentido científico del término. Sólo son datos diferentes. Incluso el PIB (el dato económico real que siguen los economistas) tiene aspectos cuestionables. Las variaciones de inventarios, por ejemplo, son considerados datos reales. Pero la interpretación de los mismos es poco relevante considerando lo que significa para el sector privado. Se podría decir lo mismo del gasto del gobierno. Aporta crecimiento, ¿pero es necesariamente bueno para las empresas cotizadas en bolsa?. Los economistas han debatido esto desde que Keynes y Hayek estaban vivos.

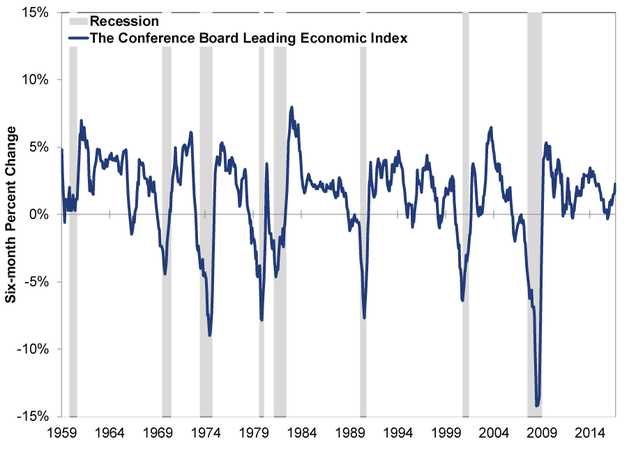

Evaluar dónde irán las cosas, qué mercados preocupan más, requiere analizar los datos reales, las encuestas y los datos financieros y relacionarlos con las expectativas. Recomendamos prestar más atención a los indicadores económicos con buena trayectoria histórica, como el indicador económico adelantado de la Conference Board, una mezcla de datos reales y encuestas, así como indicadores del mercado financiero como el S&P 500 y la curva de tipos de interés. Como se puede observar en el gráfico 1, ninguna recesión (marcadas en gris), en sus casi 60 años de historia, ha comenzado cuando el indicador económico adelantado (la línea azul) está en máximos y subiendo, como lo está ahora.

Gráfico 1: No tenemos una recesión por delante

Fuente: FactSet y Banco de la Reserva Federal de St. Louis (EEUU), con fecha de 4/4/2017.

Fisher Investments España es la sucursal española de Fisher Investments Europe Limited, compañía propiedad de Fisher Investments. Fisher Investments es una gestora de inversiones privada e independiente. Fisher Investments Europe delega la gestión de carteras a su empresa matriz. Este artículo refleja la opinión del equipo editorial de Fisher Investments. Dicha opinión puede cambiar en cualquier momento. Se proporciona la información sobre los mercados de valores con fines informativos. Este artículo no debe considerarse una recomendación de inversión para que compre o venda valores concretos.