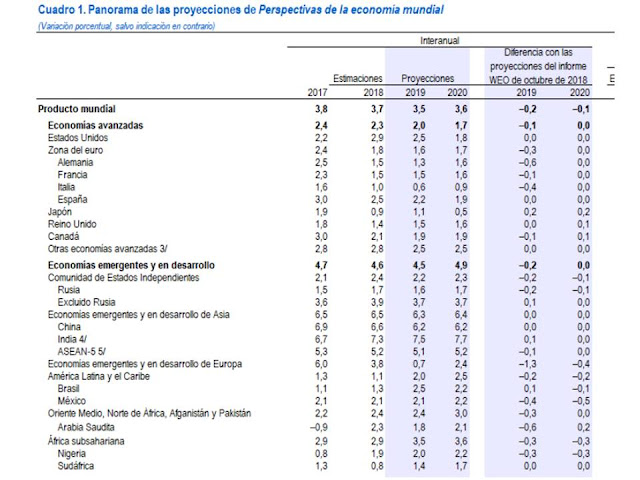

Existe un consenso entre las instituciones internacionales de que el crecimiento global continuará en el año 2019, pero a un ritmo inferior que en 2018, estimando el FMI en su World Economic Outlook (WEO) un crecimiento mundial del 3,5% en 2019, un 0,2% inferior al de 2018, y del 3,6% en 2020. Pero como viene siendo habitual, los países emergentes crecen a tasas mayores que los desarrollados, estimando el FMI un crecimiento del 4,6% para 2018, y del 4,5% y 4,9% para el 2019 y 2020 respectivamente (tabla siguiente), más del doble que las economías desarrolladas, descartando inicialmente el FMI que se vaya a producir una recesión.

Tabla.- FMI: Perspectivasde la Economía Mundial , enero 2019

Sin embargo, para 2019, el FMI ha rebajado, desde su informe previo de octubre de 2018, las estimaciones sobre las tasas de crecimiento un 0,2% para el mundo y los emergentes y en vías de desarrollo, mientras que para los países desarrollados solo las ha rebajado un 0,1%.

Este hecho refleja los riesgos que acechan, destacando principalmente la posible subida de tipos de interés estadounidense de las manos de la FED, y las tensiones sobre el crecimiento derivadas de las disputas comerciales entre U.S. y China; lo que en realidad no permite descartar totalmente una recesión, ya sea en 2019 o en un año posterior. Pero la cuestión es que, una ralentización económica o recesión, dadas las interrelaciones económicas globales, afectará a los Mercados Emergentes.

Este tipo de países atrae en muchas ocasiones dinero caliente, dada la elevada tasa de crecimiento de sus economías, lo que no excluye la persistencia de distinto tipo de riesgos, entre ellos la inestabilidad política o volatilidad de tipo de cambio, o incluso riesgos globales, como cambios en las políticas monetarias de los países desarrollados.

A la hora de evaluar los riesgos de invertir en países emergentes, las cosas han cambiado con respecto a crisis pasadas, y se encuentran en mejores condiciones, con sistemas financieros más desarrollados, menos ligados los tipos de cambio a otras divisas, y con bancos centrales independientes.

Sin embargo, una diferencia es que no todos presentan la misma calidad crediticia y no se pueden incluir en el mismo paquete, diferenciándose entre ellos por su estabilidad política, calidad de las instituciones y mercados, así como la situación económica de cada país.

Muchas de estas economías son abiertas, dependientes del comercio exterior y flujos de inversión. Encontrándose estos últimos condicionados por la evolución del ciclo económico global y las características específicas de cada economía; siendo la confianza, que se materializa en los flujos de inversión (inflows y outflows), un elemento esencial en la inversión en este tipo de países.

Entre las características específicas de cada economía es necesario evaluar los parámetros macro que les dan inestabilidad. Entre ellos, de forma importante, el volumen de deuda siendo importante diferenciar entre deuda doméstica y emitida en otras divisas, pero también es importante el volumen de reservas o el saldo de la balanza por cuenta corriente con respecto al volumen de deuda; o el periodo de madurez de la deuda.

E indirectamente también es importante valorar la evolución de la inflación y el crecimiento económico, ya que la inflación reduce el valor real de la deuda doméstica, y el crecimiento económico contribuye a reducir el ratio deuda/PIB.

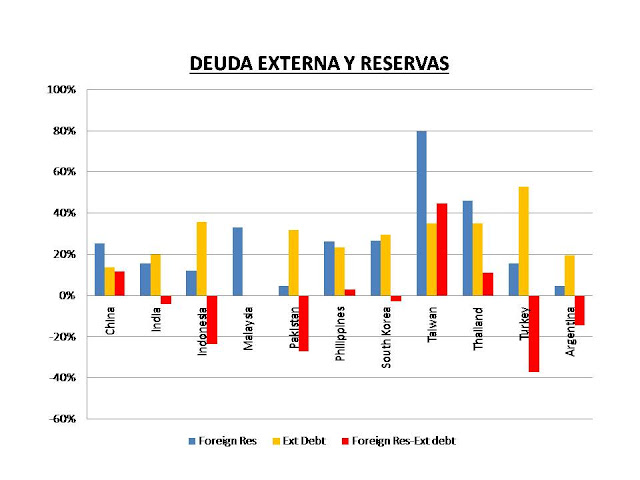

La deuda es importante evaluarla en relación a otras variables macroeconómicas, como las reservas de divisas, ya que si estas últimas son superiores a la deuda externa, suponen un motivo de confianza para hacer frente a repentinas“huidas” de capital.

En la figura siguiente se muestran estos indicadores para una serie de países emergentes asiáticos y otros no asiáticos, como porcentaje del PIB.

Figura.- Deuda externa, reservas en divisas y diferencia entre ambas. Datos en porcentaje del PIB. Datos de Tradingeconomics y The Economist . Datos de Malasia no disponibles.

Figura.- Deuda externa, reservas en divisas y diferencia entre ambas. Datos en porcentaje del PIB. Datos de Tradingeconomics y The Economist . Datos de Malasia no disponibles.

Como se puede apreciar en la figura, seis países presentan una deuda externa superior a sus reservas, pero mientras que en India y Corea del Sur estas diferencias son mínimas, en Turquía y Argentina llegan a suponer respectivamente el 37,3% y 14,8% del PIB, encontrándose entre ellos Indonesia y Pakistan.

Sin embargo, el análisis de credibilidad crediticia no puede quedar restringido a estas dos variables, ya que los países pueden hacer frente al servicio de su deuda externa a través de los ingresos procedentes de su balanza comercial y por cuenta corriente, de tal forma que si estas son positivas, también suponen una garantía de estabilidad.

Filipinas presenta el mayor déficit comercial (-13,23%), siguiéndola Pakistan (12,07%) y Turquía (-5,7%). Saldos comerciales negativos importantes que en términos generales, se trasladan a la balanza por cuenta corriente. Siendo una excepción Filipinas, que a pesar de presentar el saldo comercial más negativo, presenta un déficit por cuenta corriente de solo el -2,8%, frente al -5,3% y -4,5% de Pakistan y Turquía respectivamente.

Y a pesar de su saldo exterior, Filipinas presenta un volumen de reservas superior a su deuda externa. Y Argentina, aunque presenta una balanza comercial prácticamente equilibrada, ha generado un déficit por cuenta corriente del 6% del PIB.

Y por otro lado, presentan saldos exteriores positivos de la balanza por cuenta corriente China, Malasia, Corea del Sur y Tailandia, destacando especialmente Taiwan, con un 12,9%. Presentando todos ellos, salvo Corea del Sur (de Malasia no se dispone de datos), un volumen de reservas superior a su deuda externa.

Pero en este análisis tampoco nos podemos olvidar las cuentas públicas, su déficit y volumen de deuda. Todos los países, salvo Corea del Sur presentan déficits públicos, destacando Argentina con un -5,5%; y todos los países presentan deuda pública, que como porcentaje del PIB oscila entre el 68,7% de India y el 28,3% de Turquía, importes inferiores a los de los países desarrollados, encontrándose parte de esta deuda en divisas.

La deuda pública, tanto bruta como neta, es superior en los países desarrollados que emergentes, sobrepasando en los primeros el 100% del PIB. Pero mientras que las previsiones del FMI apuntan a una estabilización de la deuda en los países desarrollados, en los países emergentes seguirá elevándose, aunque permanecerán por debajo de los niveles de los países desarrollados.

La confianza en el caso de estos países es importante, ya que contribuye a reducir las salidas de capital (outflows) que, además de reducir la inversión, contribuirían a una devaluación que incrementaría el saldo de la deuda real y a elevar la inflación, aunque por el lado positivo, también contribuiría a mejorar el saldo comercial exterior.

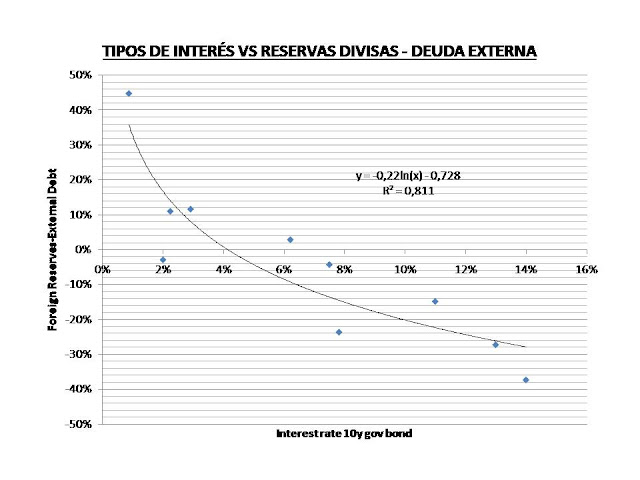

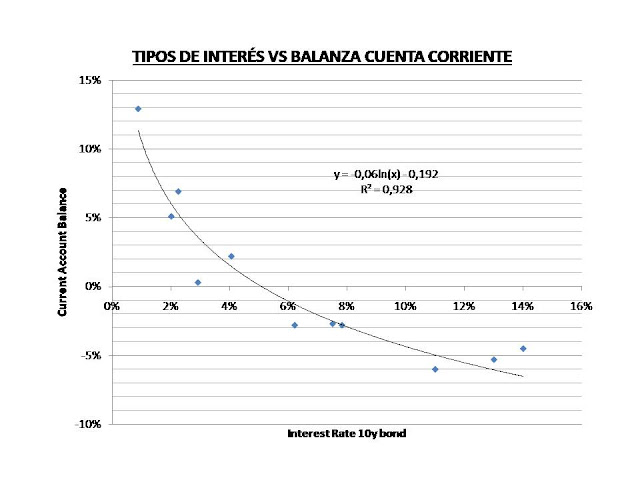

Pero además del volumen de deuda y reservas, también es importante para hacer frente al servicio de la deuda, los saldos de sus balanzas por cuenta corriente. Reflejándose su importancia al analizar las correlaciones de la diferencia “reservas en divisas-deuda externa” y balanza por cuenta corriente con los tipos de interés de la deuda pública a 10 años (figuras siguientes).

Figura.- Análisis de correlación del saldo reservas en divisas – deuda exterior como porcentaje del PIB y los tipos de interés de los bonos a 10 años. Elaboración propia a partir de datos de Tradingeconomics y The Economist.

Figura.- Análisis de correlación del saldo reservas en divisas – deuda exterior como porcentaje del PIB y los tipos de interés de los bonos a 10 años. Elaboración propia a partir de datos de Tradingeconomics y The Economist.

Figura.- Análisis de correlación del saldo por cuenta corriente como porcentaje del PIB y los tipos de interés de los bonos a 10 años. Elaboración propia a partir de datos The Economist.

Figura.- Análisis de correlación del saldo por cuenta corriente como porcentaje del PIB y los tipos de interés de los bonos a 10 años. Elaboración propia a partir de datos The Economist.

En estas figuras, y a pesar de la escasez de datos, se observa una correlación de tipo logarítmico en ambos casos, con coeficientes de correlación significativos de 0,9 (p<0,01) y 0,96 (p<0,001).

De la misma forma, se observan correlaciones con los tipos de interés a tres meses, estas no son significativas, quizá por el número de países tan escaso. Sin embargo, cabe destacar que mientras en la mayoría de países los tipos de los bonos a 10 años son superiores a los tipos de interés a tres meses, Turquía y Argentina presentan curvas de tipos invertidas, con tipos a tres meses del 24% y 41% respectivamente, mientras que a 10 años son del 14% y 11%, reflejando la preocupación de los bancos centrales por la fuga de capitales.

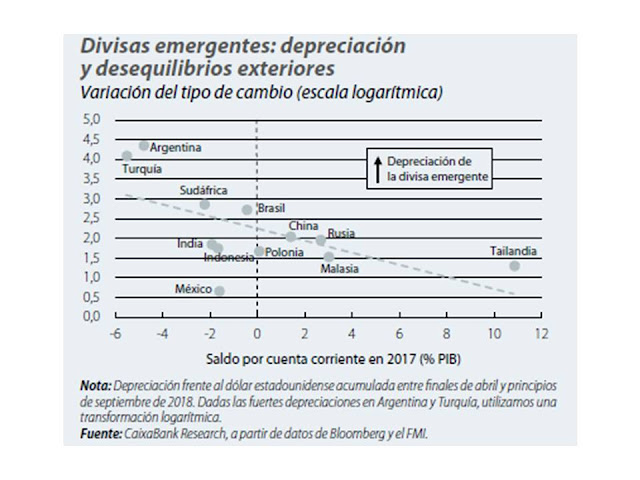

Y de la misma forma que en el caso de la evolución de los tipos de interés, la diferente credibilidad económica de las economías emergentes se refleja de forma paralela en la depreciación de tipo de cambio, de tal forma que las divisas que se devalúan en mayor medida son aquellas que presentan mayores vulnerabilidades externas, por mayores necesidades de financiación exterior por desequilibrios en su saldo por cuenta corriente (figura siguiente), mayor deuda externa, y/o menores reservas en divisas.

Figura.- Turbulencias Financieras en las Economías ¿Antesala de algo más?

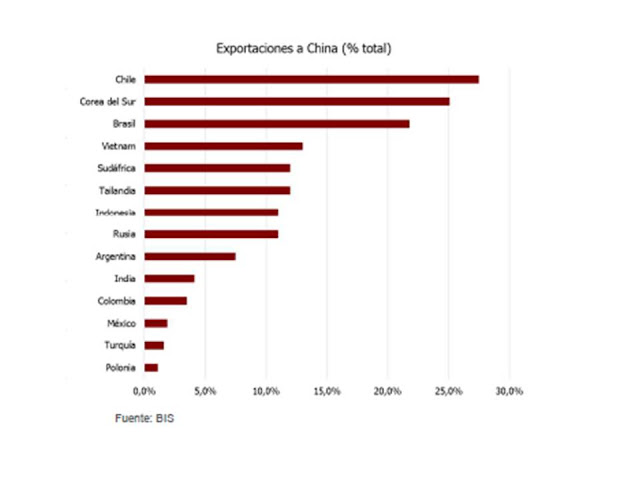

Y en este contexto, como comentaba al principio, la situación del entorno internacional cobra importancia, ya que en el caso de una ralentización de la economía china, ya sea por los problemas internos o derivados del enfrentamiento comercial con U.S., las economías del sudeste asiático dependen en mayor o menor medida de sus exportaciones a China, siendo digno de mencionar que en el año 2017, China importaba de los países mencionados, excepto Taiwan, por un valor de 348.105 mill $ (precio CIF) , lo que suponía el 18,9% de sus importaciones totales.

Indicándose que los mercados de las economías más integradas en las cadenas de valor chinas son las que han experimentado mayor penalización, relacionándose con una mayor salida de fondos y con la evolución de los mercados.

Pero la tensión comercial no afecta solo a los países del sudeste asiático que exportan a China, gran parte de las exportaciones de los países en vías de desarrollo se dirigen a China y también se verían afectadas, y con ellas sus economías (figura siguiente).

Figura.- Renta 4. Informe de Estrategia 2019

Y si al efecto del incremento del proteccionismo global le añadimos la incertidumbre generada por la potencial elevación de tipos estadounidense, se produce un incremento de la vulnerabilidad de los mercados emergentes.

Esta vulnerabilidad se podría traducir en el desencadenamiento de flujos de divisas hacia el exterior, implicando la devaluación de las divisas y el incremento del valor real de la deuda, la caída de los mercados y de la inversión, lo que repercutiría sobre las tasas de crecimiento de estos países y la tasa de crecimiento global.

En cualquier caso, cabe resumir que, los movimientos de flujos de capitales en estas economías son esenciales, encontrándose condicionados por factores de oferta (globales) y demanda (domésticos) ; dependiendo su volumen en mayor medida del entorno global, mientras que el destino específico de estos flujos parece depender más de cuestiones domésticas, siendo en este caso importante diferenciar entre países.