El sector inmobiliario de Estados Unidos ha estado en el

punto de mira en los últimos años, primero, por la crisis de las hipotecas y

luego por el apoyo de las políticas intervencionistas de la Reserva Federal,

vía compra de bonos, que han dado lugar a tasas artificialmente bajas. Este

sector es particularmente cíclico, teniendo

épocas expansivas y recesivas similares a la evolución de la economía del país.

Aunque, si hacemos un breve salto hacia atrás en el tiempo, vemos como gracias

a las bajas tasas de interés de mediados del 2000 comenzó un gran auge residencial,

incluso en los momentos en que la economía no pasó por sus mejores momentos, hasta

que estalló la crisis de hipotecas y

reventó la burbuja inmobiliaria.

Esta industria se divide en servicios residenciales y comerciales, aunque algunas compañías participan

en ambos. Tanto la industria residencial como la comercial están muy

fragmentadas. De hecho, las 50 mayores empresas dedicadas a construcciones

residenciales conforman menos del 30% de los ingresos totales de la industria. Desde

el colapso de la burbuja inmobiliaria en EEUU y con una tasa de desempleo

elevada conforme al desempleo natural de la economía, la industria residencial sufre

las consecuencias del pasado. El

segmento comercial de la industria fue un poco mejor que el segmento

residencial desde la recesión.

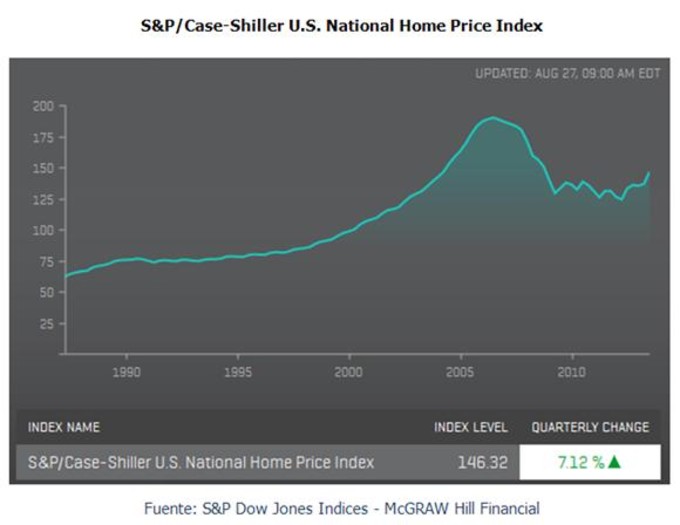

Se ha hablado de recuperación del sector dada la subida de precios de las viviendas en EEUU

ejemplo de ello es la evolución del índice S&P/Case-Shiller U.S.

National Home Price Index desde mediados de 2012, aunque hay que apuntar que

continúan una serie de condicionantes negativos como:

-

La tasa de morosidad en las hipotecas residenciales

unifamiliares en Estados Unidos sigue siendo sorprendentemente alta, situándose

en el segundo trimestre de este año en un 9,41%.

-

Bajada de indicadores de confianza del consumidor. El

Sentimiento del consumidor de la Universidad de Michigan ha caído a un nivel no

visto desde diciembre de 2011. (cayó a 72 en noviembre desde un 73,2 en

octubre)

-

No se ha producido una compra generalizada de primeras

viviendas, sino que los principales compradores han sido institucionales,

representando 1/3 de las ventas existentes.

-

La próxima reducción de estímulos por parte de la Reserva

Federal elevará los tipos de las hipotecas y como ya se está descontando en el

mercado de divisas producirá la apreciación del dólar respecto a sus

principales cruces.

Después de estas breves anotaciones sobre los

condicionantes del sector inmobiliario estadounidense, nos disponemos a

analizar las compañías que formar parte de la cartera modelo de Aspain 11

Asesores Financieros EAFI para el sector

Real Estate tras realizar el scoring

del Stoxx 600 America.

Weyerhaeuser

Co: se

dedica principalmente a la explotación de árboles y a la fabricación,

distribución y venta de productos madereros, desarrollo y construcción

inmobiliaria. Por tanto, al ser una compañía de productos de madera es un conveniente

analizar los datos de manera anual en lugar de trimestral ya que tienen

componente estacional. En octubre, la compañía anunció resultados del

tercer trimestre superando expectativas. Así, las ventas se incrementaron un 24%,

el beneficio un 105,62%, el EBITDA un 62% y los ingresos un 99% durante los 9

primeros meses de 2013 en términos interanuales.

AvalonBay

Communities Inc: empresa dedicada explotación de comunidades de

apartamentos de calidad institucional en mercados con altas barreras de entrada

en EEUU. AvalonBay Communities Inc. anunció en octubre una pérdida neta

atribuible para el tercer trimestre de 10.715.000 USD. Esto supone pérdidas por

acción de 0,08. En el gráfico de la evolución de la cartera podemos ver gran

recorte del valor desde la presentación de estos resultados.

RioCan

Real Estate Investment Trust: es un trust

canadiensecon una capitalización

total de aproximadamente 13,6 mil millones a 30 de septiembre de 2013. Posee y

gestiona la mayor cartera canadiense de centros comerciales con participaciones

en una cartera de 346 propiedades comerciales, correspondientes a más de 83

millones metros cuadrados, teniendo propiedades en EEUU. A mediados de

noviembre RioCan anunció la distribución de 11,75 centavos por participación

para el mes de noviembre. La distribución será pagadera el 06 de diciembre de

2013 a los partícipes del trust.

Public

Storage: es un fondo de inversiones inmobiliarias compuesto y autogestionado que compra,

desarrolla, posee y opera principalmente áreas de almacenamiento. En los resultados

presentados en noviembre anunciaron que han incrementado los ingresos 5,5%

interanual hasta los 441 millones durante el tercer trimestre del año, mientras

que el margen de explotación subió 7,2% hasta los 316 millones.

SL

Green Realty Corp: El 29 de octubre anunció una oferta pública asegurada de

2.600.000 acciones de sus acciones ordinarias, de valor nominal 0,01 por

acción. Con ello la compañía pretende utilizar los ingresos derivados de la

misma para propósitos corporativos generales, como nuevas inversiones y pago de

deudas pendientes.

Como conclusión, el sector está supeditado a la evolución

de la economía estadounidense, en donde, los mayores condicionantes vienen de

la mano de variables macroeconómicas como el PIB, los tipos de interés, la tasa

de paro o el gasto en infraestructuras por parte del Estado. Sin duda, más a

corto plazo los principales determinantes o condicionantes vendrán por parte de

la Reserva Federal, ya que si en los próximos meses adopta la decisión de

retirada de estímulos, ello supondría para el sector inmobiliario americano el

inicio del fin de las tasas artificialmente bajas de las hipotecas.