Ken Fisher es el fundador y presidente de Fisher Investments, firma que tiene bajo gestión unos 43,000 millones de dólares. Además es hijo de una de las mayores leyendas de la historia de los mercados, Phillip Fisher y, en lo que a mi respecta, es la persona de la que más he aprendido a través de sus perspicaces puntos de vista sobre los mercados. Se le puede definir como "contrarian" en el sentido de que su idea de lo que mueve los mercados es la oferta y la demanda pero que para ganar hay que utilizar información no conocida por la mayoría o que la información conocida por la mayoría hay que interpretarla de otra manera, dándole a veces la vuelta como un calcetín a muchas de las creencias más populares. Su trackrecord es brillante habiendo batido al S&P 500 en 16 años de los últimos 20. Según CXO Advisory es uno de las figuras públicas (o gurús) con mayor fiabilidad en sus predicciones (65%, tercer puesto). Aparte de intentar interpretar la información de otra manera a como lo hace la mayoría, su enfoque en los mercados es de arriba a abajo (top-down), haciéndose una idea de la situación general para luego invertir en los valores que considera más adecuados según esa situación.

Estos días estoy leyendo su último libro "The Little Book of Market Myths" que es un compendio de ideas ya dichas por él en otros libros y me he encontrado en las primeras páginas sus 6 reglas para abordar los mercados y que yo he encontrado muy útiles en mis análisis desde que le sigo. Entre paréntesis pongo mi comentario después de cada regla:

1. Pregunta si algo es verdadero. Básico, hasta evidente decirlo, pero mucha gente no pregunta, solo asume. Y si no se pregunta por las cosas no puede seguir los otros puntos.

[Esto parece tan estúpido que parece que empezar así una lista es mal asunto. Pero es la pura verdad. Todos los días, y cada vez me sorprendo más, veo como gente tiene una opinión del mercado basada en nada, solo en palabras huecas, en una cierta idea vaga de como funcionan los mercados. Simplemente han asumido algún tipo de creencia no muy elaborada y van con ella hasta el final]

2. Pensar de forma contraintuitiva. Si hay algo "que todo el mundo sabe", pregúntate si lo contrario a lo que todo el mundo sabe es cierto.

[Ya que para ganar hay que tener información que la mayoría no tiene o hay que interpretarla de otra manera, es necesario siempre pensar en clave contraintuitiva. Por eso hay que analizar cada creencia ¡cuando más popular mejor! para ver si el público está en lo cierto o no. Y lo gracioso es que casi nunca están en lo cierto. Es tan increíble que no se puede creer. Una vez que uno empieza a cuestionar a las masas, no solo abraza una vía mejor para entender los mercados, sino que su visión de la sociedad puede cambiar radicalmente. Como decía el mítico Kostolany: "lo que en bolsa todo el mundo sabe, ¡a mi no me interesa!]

3. Estudiar la historia.Tal vez todo el mundo dice "ocurrió X" y es algo malo. O la gente dice cosas del tipo "hubiera sido mejor que ocurriera Y". Y tal vez lo que dicen es cierto o tal vez no, pero puedes estudiar la historia para ver eventos iguales o similares que ocurrieron en el pasado, y así saber si realmente X fue malo e Y bueno.

[Cuando uno estudia la historia, es sorprendente ver como la gente cae una y otra vez en los mismos errores. Para pensar de forma contraintuitiva (punto 2) y confirmar si algo es verdadero o no (punto 3) es necesario estudiar la historia. No caigas en la trampa de aceptar algo que suena lógico...¡mira la historia!]

4. Analiza las correlaciones. Si todo el mundo cree que "X" causa "Y" puedes comprobar si siempre lo hace, si solo lo hace algunas veces o directamente nunca.

[¿Cuántas veces se ha escuchado que si el dólar sube es malo para la bolsa? ¿Es cierto? Por supuesto que no, o no siempre o no es una correlación estable. ¿Cuántas veces se ha escuchado que los altos precios del petróleo son malos para la bolsa? Y sin embargo altos precios del petróleo y bolsa alcista con consustanciales. Estudiando las correlaciones es una forma eficaz y fácil de desmontar mitos y creencias populares] (En la imagen S&P 500 y precios del petróleo de Texas)

5. Escalar.Si te encuentras con un número enorme, que asusta por lo monumental de su tamaño, contextualizalo. Un ejemplo es hablar de la deuda en términos nominales, cosas del tipo "La deuda es de 800,000 millones de dólares". ¿Y ese dato que nos dice? Ese dato solo es interesante en la medida que es proporcional a algo. Esto parece una simpleza, pero todos los días escuchamos en los medios y de boca de los expertos cosas como "La deuda de Estados Unidos ha alcanzando los 15 billones de dólares, la mayor cantidad de la historia" ¡Claro, los valores nominales suelen ser los más altos de la historia en el tiempo presente! Hay que contextualizar.

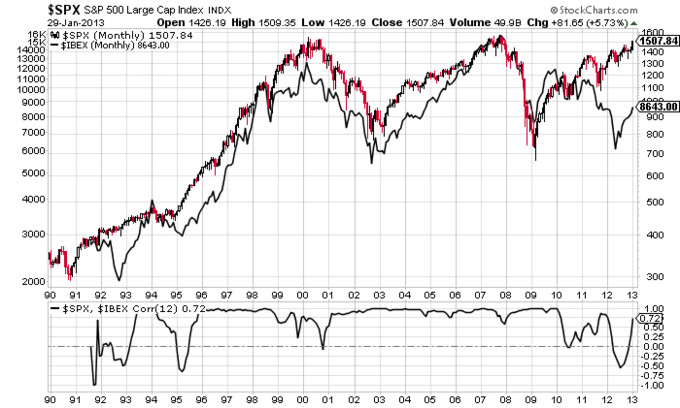

6. Piensa globalmente.Son muchísimos los inversores que se creen que sus países son una isla y eso no es así. La bolsa de cada país, y cada vez más, están influenciadas por lo que ocurre en todo el mundo. En el caso español, es un error especialmente generalizado pensar que el Ibex 35 es un puro reflejo de la sola situación económica de España. Si así fuera, no hubiéramos visto como el Ibex 35 naufragaba entre 2000 y 2002 cuando en España no hubo recesión pero en Estados Unidos sí. Observen el siguiente gráfico que representa al S&P 500 y al Ibex 35. Eso son los mercados globales. Por eso solo atender a los factores españoles para analizar el Ibex 35 es un error terrible.