Tras la euforia vivida en el inicio de año encontramos un sentimiento de “stand by” fundamentado por los acontecimientos que se presentan y algunos indicadores que llaman a la prudencia.

Las economías emergentes dieron la alternativa tanto en renta variable como en renta fija, debido principalmente a ese aumento de las previsiones en sus beneficios y la confianza de estas naciones para soportar las subidas de tipos en Estados Unidos, teniendo como consecuencia el mejor inicio de sus índices desde 2012.

El comportamiento destacado de los mercados emergentes se muestra en el siguiente gráfico comparativo con otros principales índices.

Ahora el reto es soportar la agitación que pueda provocar el petróleo de la mano de la OPEP, las políticas llevadas por Donald Trump o las decisiones de Janet Yellen.

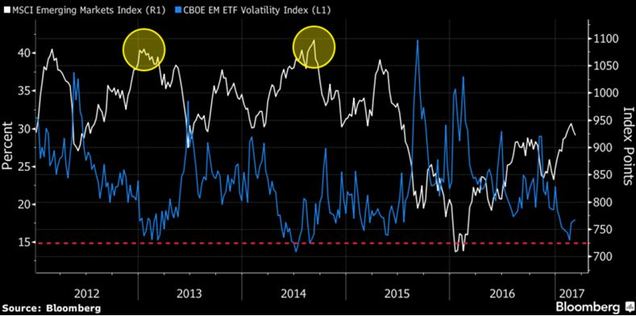

Uno de los indicadores que sigue generando incertidumbre son los bajos niveles de volatilidad encontrados en el mercado, y que históricamente han traído consigo cambios de tendencia, tal y como podemos observar en la siguiente relación del comportamiento de los índices emergentes y su volatilidad desde 2012.

Los niveles de volatilidad encontrados actualmente precedieron caídas de los mercados en el pasado. Esto se ha visto reflejado en los niveles de órdenes de compra que se redujeron en los últimos días.

Sin embargo, los mercados emergentes siguen siendo la principal apuesta pese a una posible ralentización, en donde Asia presentaría los mayores fundamentales.

El momento de ralentización de las últimas semanas ha sido motivado por la subida de tipos de la Fed que se encuentra descontada, con una previsión de debilitación del dólar para la segunda mitad del año a la espera de las decisiones en política monetaria del Banco Central Norteamericano que se contrapondrían a dicha debilitación de la moneda.

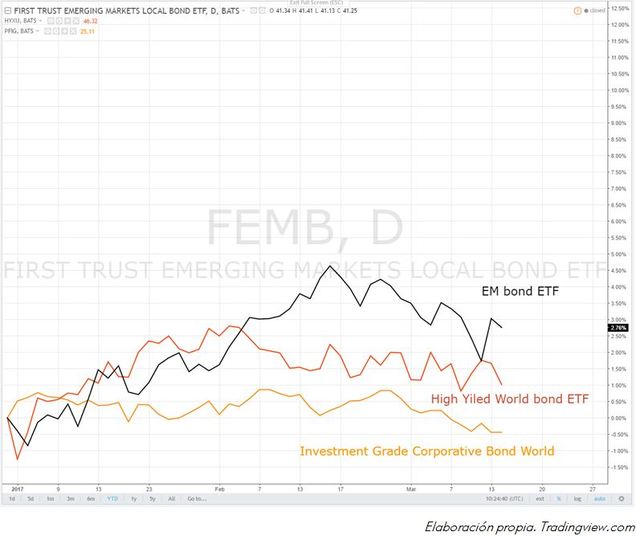

Por otro lado en lo que refiere a la deuda emergente, a pesar de la casi segura subida de tipos que aumentará el coste de endeudamiento se está apostando por posicionamiento en renta fija emergente.

Este tipo de fondos recibieron durante la semana pasada el segundo mayor flujo de depósitos de lo que llevamos de año.

A continuación observamos la evolución de los rendimientos tanto en deuda emergente, como en high yield e investment grade global.

La prudencia que tiene este mercado se acentúa debido a la vulnerabilidad ante la volatilidad que se puede experimentar en el dólar, así como la posibilidad de una desaceleración económica mundial que tiende a ser más desproporcionada en estas regiones.

En cualquier caso los síntomas de la economía mundial presentan mayores fortalezas que las encontradas hace un año, como sería el repunte de la inflación, los niveles salariales y los signos de un crecimiento sostenido.

La peculiaridad de estas regiones es la pluralidad, por lo que pueden diferir las reacciones ante acontecimientos futuros de las sucedidas hasta ahora.

Una vez entendido que la situación macroeconómica estadounidense parece ciertamente descontada y estabilizada en el mercado emergente, quedaría en el aire la exposición a la variación de los precios del petróleo, en cuyo caso los bonos emergentes se verán muy castigados ante el descenso del precio energético.

Más de una cuarta parte de la deuda corporativa y cuasi-soberana denominada en dólares en los mercados emergentes está ligada a la producción de petróleo y gas, mientras que la vinculación de bonos Investment Grade estadounidenses es inferior al 15 por ciento.

Desde Aspain 11 consideramos que la valoración de los mercados emergentes es cada vez más cercana a la de las economías desarrolladas, pero aun así somos optimistas, creyendo que esta tendencia continuará, ya que vemos todavía recorrido.