Estas líneas han sido escritas a raíz de dos excelentes post de Niko Garnier (aquí y aquí) sobre el tema de las pensiones, que me ha dado pié para complementar una serie de aspectos referentes al estado del sistema en nuestro país y al sistema de capitalización que se llevó a cabo en Chile.

Es una verdad incontestable que existe un problema de financiación de las pensiones en nuestro país, que tiene múltiples orígenes: el envejecimiento de la población, la mayor esperanza de vida, la reducida tasa de natalidad, el incremento de la tasa de dependencia, la elevada tasa de paro, la devaluación salarial, el saldo migratorio , olvidándonos la mayoría de las veces que el origen principal del problema es el entorno económico.

En cuanto a las posibles soluciones del problema, ciertos partidos políticos se centran en incrementar los ingresos de la forma más fácil e ineficaz posible: vía mayores cotizaciones sociales o vía impuestos. Estos abordajes darían lugar a un agravamiento del problema, ya que la solución del mismo radica en tener una mayor base de sujetos pasivos (empresas y personas físicas) y mayores beneficios (de sociedades y de renta) y no en exprimir a los que ya cotizan. Pero para ello hay que cambiar el modelo productivo y llevar a cabo cambios estructurales, del mercado de trabajo, de regulación empresarial, de I+D y de competitividad. El problema radica en que esto no se hace en dos días.

El incremento de impuestos o cotizaciones sociales daría lugar respectivamente a un menor poder adquisitivo, reduciendo el consumo al mismo tiempo que afectaría al crecimiento económico. Peor sería el caso del incremento de las cotizaciones sociales por varios motivos, ya que al incrementar los costes laborales puede reducir el empleo, al mismo tiempo que se reduciría la competitividad empresarial y los ingresos por el impuesto de sociedades, al mismo tiempo que puede incrementar las tasas de paro y reducir los ingresos de la seguridad social y elevar los gastos por subsidios de desempleo.

Otras alternativas propuestas, pero en la misma línea de actuación, sería elevar o eliminar el tipo máximo de cotización, lo que contribuiría a reducir la contributividad de las pensiones (percepción proporcional a lo aportado durante la vida laboral), ya que las pensiones no se elevarían de la misma forma eliminando la pensión máxima, contribuyendo a que, por efecto de la “reforma silenciosa de las pensiones” , estas acaben siendo todas más homogéneas y de tipo asistencial.

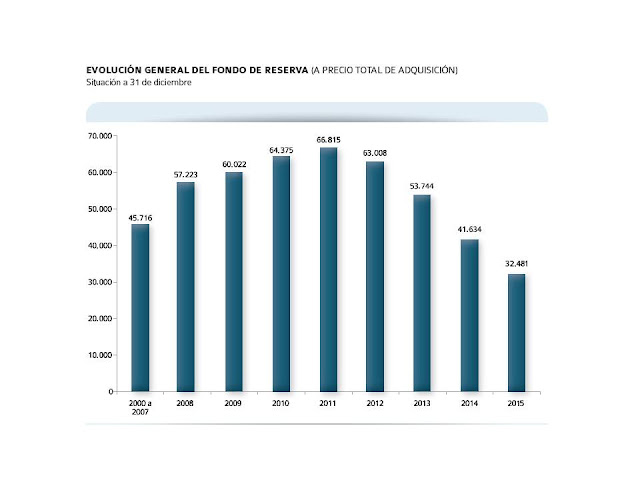

Dados los problemas de financiación existentes, se ha tenido que hacer uso del “Fondo de Reserva” de las pensiones mermándolo de forma considerable (figura siguiente). Hecho que ha levantado numerosas críticas, lo cual es un tanto sorprendente, ya que parece que nos olvidamos que fue creado para lo que se está utilizando, es decir, para poder pagar las pensiones en periodos de dificultad coyunturales.

Figura. Informe del Fondo de Reserva de la Seguridad Social a 31 de diciembre de 2015.

El problema radica en que la situación actual no es coyuntural, es estructural, es decir, depende del modelo económico instaurado por nuestros políticos durante muchas legislaturas: capitalismo castizo o de amigos con la asociada falta de competencia, dualidad del mercado de trabajo, escasez de inversión en I+D y desincentivación del crecimiento empresarial, ya que las empresas grandes son las que más invierten en I+D, más exportan y son más productivas, a pesar de que se insista sistemáticamente y se esté orgulloso de que el tejido productivo español se basa en pequeñas y medianas empresas, lo cual es cierto, y así nos va.

Pero nuestros agudos políticos ya están pensando en posibles soluciones. Entre ellas, la hecha pública recientemente por nuestra “competente ministra” Fátima Bañez ”, que ha sugerido la posibilidad de que los jubilados puedan trabajar cobrando el 100% de la pensión creando la figura del “pensionista activo”, haciendo patente el problema de que un futuro las pensiones serán asistenciales. Siendo este abordaje el que permitiría mejorar la calidad de vida de los pensionistas a través de unos ingresos adicionales procedentes del trabajo.

Indudablemente esta figura, aunque no reduce el gasto de las pensiones, contribuye a incrementar los ingresos de la seguridad social y los ingresos financieros del estado vía IRPF, ya que tanto las pensiones como la remuneración tributaran por esta vía, sumándose los ingresos del trabajo a la pensión, lo que da lugar a tipos marginales más elevados y por tanto mayores ingresos tributarios, que incluyo pueden utilizarse como transferencias a la Seguridad Social para financiar el sistema.

Esta iniciativa, en sí misma, es problemática, ya que a edades avanzadas mucha gente puede no presentar una salud adecuada como para trabajar pudiendo ser discriminados. Por otra parte, aquellos que hayan sido previsores y que además hayan tenido ingresos suficientes para constituir un sistema de ahorro, puede que no necesiten recurrir a extender su vida laboral.

En cualquier caso, como no podía ser de otra forma, los sindicatos y determinados partidos ya se han manifestado en contra de la reforma, lo cual, parece un tanto aberrante, ya que imposibilita a los jubilados seguir trabajando en el caso de que lo deseen. Es decir, en primer lugar y de forma importante, impide la libertad del individuo para decidir si sigue trabajando o no. Cuando además, la posible justificación para defender la permanencia de la situación actual, de que la jubilación de los mayores contribuiría a reducir el paro juvenil, es falsa.

Esta afirmación es falsa, ya que presupone que la cantidad de trabajo se encuentra limitada y no fluctúa, lo que si ocurre con la actividad económica. Existen distintos estudios al respecto, entre ellos el del libro “La Reforma Necesaria: el Futuro de las Pensiones” (página 90) de Nicholas Bar y Peter Diamond ( este último premio nobel de economía 2010 con Cristopher Pissarides y Dale Mortensen por sus trabajos sobre el desempleo y las ineficiencias del mercado de trabajo); y también otro trabajo del National Bureau of Economic Research (NBER) que demuestran la existencia de correlación entre el empleo juvenil y el de personas de edad laboral avanzada.

En cualquier caso el sistema de pensiones actual presenta un siniestro futuro para las próximas generaciones si las cosas no cambian. Al cabo del tiempo, los gastos de las pensiones bajarán, ya que los salarios actuales son reducidos como consecuencia de la devaluación salarial, y con la precariedad laboral existente, probablemente nuestros jóvenes no alcancen el tiempo trabajado necesario como para tener derecho al 100% de la pensión que les podría corresponder, lo que induce a pensar que presumiblemente los gastos del sistema serán menores y más sostenibles, pero a un precio muy alto para estos trabajadores.

En la actualidad existen dos sistemas principales de financiación de pensiones, el sistema de capitalización y el de reparto también denominado “pay as you go”, como el español, en que los trabajadores actuales financian las pensiones de los pensionistas actuales.

El caso más emblemático del sistema de capitalización es el de Chile, país en que desde 1981 se ha hecho obligatorio el ahorro en cuentas individuales gestionadas por administradores privados , las “Administradoras de Fondos de Pensiones” (AFP), pero que ha dado lugar a protestas por las bajas pensiones percibidas, lo cual tiene su origen en la irregularidad y precariedad del mercado de trabajo que ha dado lugar a muy pequeños ahorros por este sistema.

Este sistema presenta algunos problemas semejantes al de reparto, ya que también se ve influenciado por el incremento de esperanza de vida, cotizando para periodos de percepción de prestaciones más largo implicando menores prestaciones. Pero el sistema de capitalización chileno también se ha tenido que enfrentar a problemas específicos de este sistema, ya que a partir de 2008 se produjeron bajas rentabilidades de los fondos, resultado de la reducción de tipos de interés y las elevadas comisiones, que redujeron sensiblemente las tasas de retorno y el capital acumulado. Lo que simultáneamente, y negativamente, pone de manifiesto uno de los grandes riesgos de este sistema, que hace recaer el riesgo de las inversiones sobre los propios trabajadores, al contrario que en un sistema de reparto, en que el riesgo recae sobre el estado.

Sin embargo existe otro factor importante a considerar. El ahorro invertido en los planes privados chilenos se corresponde con el 10% del salario, y en el caso español, las aportaciones conjuntas al sistema de reparto de empresario y trabajador rondan el 35% del salario. De tal forma que si se destinase este 35% del salario en Chile, las pensiones serían mucho mayores, más si tenernos en cuenta el carácter acumulativo de rentabilidad (interés compuesto). Aunque siempre hay opiniones distintas que afirman que el sistema de capitalización chilena ha constituido un fracaso.

Pero otro aspecto importante del sistema de capitalización y poco comentado es que los fondos de capitalización dan lugar a un ahorro interno que puede facilitar la inversión y el crecimiento del país, ya que en el caso concreto de Chile,los AFP inicialmente solo podían invertirfuera de Chile el 6% de los fondos, aunque este límite posteriormente se amplió, hecho que en principio debía contribuir al crecimiento económico e incremento de la calidad de vida de sus ciudadanos.

Por tanto, se puede concluir que todos los sistemas presentan sus ventajas e inconvenientes, pero en cualquier caso el crecimiento económico es clave para poder sostener unas pensiones dignas, y el modelo actual español, de momento, no parece que satisfaga estas expectativas.