En el artículo anterior hablamos algo acerca de las plataformas y cómo es importante distinguirlas de los meros canales. En el de hoy vamos a centrarnos en el segmento de las empresas de reparto de comida a domicilio: Just Eat, Deliveroo, Uber Eats, Grubhub, etc. Y cómo algunas de ellas sí son plataformas, mientras que otras son simples “marketplace”, es decir, un tipo de canal.

Pero para explicar esto correctamente vamos a dividir este artículo en dos partes publicadas en diferentes fechas. En la parte de hoy haremos la introducción, puesto que sin ella no se va a entender el punto al que pretendemos llegar, y en el siguiente entraremos más en profundidad en lo que está ocurriendo en el sector.

Empecemos con la primera parte. Para ello es importante volver hacia los orígenes de internet.

Si observamos en la actualidad las características de negocios que surgen de Silicon Valley (aunque en realidad vivimos en un mundo globalizado), lo que apreciamos es que en estos negocios suele haber dos cosas:

- Una cierta tendencia a convertir estos negocios en modelos de suscripción.

- Un patrón de pérdidas millonarias de forma inicial que obligan a aumentos de capital de manera continuada.

Los modelos de negocio de suscripción

Los modelos de suscripción tienen su origen en la televisión de pago americana y ya hemos comentado esta procedencia en alguna ocasión. Las suscripciones permiten que haya mucha estabilidad en la cuenta de resultados de un negocio, de modo que los incentivos para construir empresas que compartan esta característica son muy altos. Pero es cierto que las medidas financieras aquí cambian a la hora de cómo valorar el negocio respecto a cualquier otro de corte más tradicional, puesto que conceptos como el “churn” (clientes que se te dan de baja al año), CAC (coste de adquisición del cliente) y el LTV: “life time value” (tiempo de vida del cliente) son muy importantes. Al final lo que pretendes con este tipo de negocios del cable es atraer a clientes con algún tipo de descuento (CAC) para intentar retenerlos, de modo que tu LTV sea lo más alto posible y que a la vez tu “churn” sea bajo para así exprimir al máximo las capacidades financieras del negocio.

Expliquemos esta idea mejor con un ejemplo. Pensemos en el caso de dos empresas con el mismo LTV (tiempo de vida del cliente). Para el primer caso, el CAC (coste de adquisición del cliente) es de sólo 50$, el problema es que el “churn” (clientes que se te dan de baja al año) del negocio supone un 25% anual. Mientras que, en el segundo caso, pese a que los CAC son mayores el “churn” es únicamente del 2%, lo que a la larga significa que se acaba convirtiendo en un mejor negocio.

Aunque nuevamente todo esto puede cambiar al introducir en consideración el número de usuarios. Si las medidas financieras que acabamos de expresar son peores, pero la base de usuarios mucho más grande, puede acabar ocurriendo que un peor negocio valga más que uno con medidas más saneadas. En otras palabras, es un juego de variables… y lo difícil especialmente es saber identificarlas.

Por otro lado, estaba la segunda característica, la de las pérdidas iniciales millonarias. Tratémosla.

Los orígenes de Silicon Valley y las pérdidas iniciales millonarias de sus negocios

Como muchos ya sabréis, Silicon Valley significa “valle del silicio”, material esencial a la hora de construir los procesadores de los ordenadores actuales y los que aparecieron en origen. Por eso mismo, Silicon Valley en su creación fue el hogar de los IBM, Intel, Compaq, Dell, etc., ya que eran negocios centrados en la computación, que tanto depende de dicho material. Y el interés de estar unos cerca de otros era muy alto. Si bien es verdad que en Silicon Valley no hay más silicio que en otro sitio cualquiera, dado que el silicio es de los materiales más abundantes de la tierra…

Pues bien, centrándonos en lo importante, la creación de los procesadores tanto antiguos como modernos suponen siempre el mismo proceso: unos costes enormes en investigación y desarrollo para poder elaborar un producto que en caso de ser exitoso lograría lo siguiente:

- Enorme adopción por parte de los clientes,

- Capacidad de acceder a un mercado global,

- Capacidad de poder monetizarlo a lo largo de la vida del producto,

- Cuanto más potentes fuesen las características 1 y 2 más ventajas competitivas conseguiría tu producto

De tal modo, como queremos hacer notar, los incentivos para gastar y producir el mejor procesador de silicio eran enormes, porque una vez logrado, todas las pérdidas iniciales podían compensarse con la vida del producto y los beneficios excedentarios reinvertirse en las nuevas generaciones de procesadores. 40 años después este modelo sigue funcionando de la misma forma. Los incentivos para seguir produciendo dichos procesadores siguen siendo los mismos, con la salvedad de que actualmente la consolidación de la industria permite que estas compañías vivan con la certidumbre de que sus gastos iniciales se van a ver recompensados al 100%.

Pues bien, esta misma idea de gastos masivos iniciales es la que hemos dicho que sigue suponiendo un referente a la hora de crear negocios en Silicon Valley.

Y creemos que en este punto debería entenderse bien la idea de cómo esas pérdidas millonarias sí son rentables siempre y cuando consigas crear el producto que cumple los criterios 1, 2, 3 y 4. Es decir, es como crear el “Intel” sólo que ahora ya no para procesadores, sino para cualquier otro tipo de negocio vinculado con internet.

Por supuesto, esta misma idea de invertir en I+D es extensible a otras industrias que también lo hacen, véase aeronáutica, química, farmacéutica, etc. Pero queríamos hacer notar el caso del silicio debido a lo abultadas que son las pérdidas iniciales y la referencia que ha supuesto para los negocios tecnológicos de hoy día.

Entendidas ambas características, modelo suscripción más gastos masivos iniciales, pasemos a la siguiente fase.

La aplicación de estas características a los negocios de software

Con la llegada de internet, nuevos emprendedores con la conceptualización en la cabeza de lo que acabamos de explicar, entendieron que podían crear soluciones de software que cumpliesen principios parecidos. Es decir, como el software, al igual que los procesadores, son fácilmente extensibles de forma global, se podían incurrir en gastos masivos que se revirtiesen con el paso del tiempo. Si bien, en este caso además, estas soluciones de software se acababan convirtiendo en plataformas. Y, sobre todo, aquí está la clave, al venderse por internet, sus COGS (costes de ventas) eran enormemente bajos, debido a que como repetimos una vez más, el producto es altamente replicable.

La consecuencia de esto, y aquí va lo importante de la introducción, es que estos negocios llamados SaaS (Software as a Service: software como servicio) realmente podían olvidarse completamente del margen en sus etapas iniciales, ya que los COGS (costes de ventas) no importaba lo altos que fuesen al principio, siempre que sus CAC (coste de adquisición del cliente) fuesen menores que el LTV (vida del cliente). En cristiano… que las empresas tipo SaaS a lo único que deben prestar atención al inicio son en esos costes directamente relacionados con adquirir al cliente. Al final, la idea es que lo que estás haciendo es financiar tu software en las fases más tempranas para que los consumidores lo asuman, y una vez logrado esto, a lo largo de la vida del producto, recuperar tanto lo invertido como ganarle dinero al producto. Volvemos a mostrar los gráficos anteriores:

Ahora es cuando debería apreciarse que esto es igual que los modelos de suscripción de la TV por cable que explicábamos más arriba. Es la misma idea: financiar al cliente de manera inicial. En la TV lo que se hace es introducirle algún tipo de descuento en la tarifa mensual de forma inicial. En el SaaS (software como servicio) lo que haces es ofrecerle el producto de forma gratuita al cliente, para que lo pruebe y al encontrarlo útil acabe suscribiendo el software.

El problema del SaaS, a diferencia de la TV de pago, es que en el SaaS se producen las mismas pérdidas masivas que se producen con los chips de silicio. Y por eso el cumplimiento de la otra característica que hemos explicado igualmente arriba.

Recapitulando, en los modelos SaaS se cumplen tanto las pérdidas masivas en el inicio como la creación de modelos de suscripción.

Precisamente esta idea es la que de forma resumida se intenta una y otra vez replicar en empresas de tecnología en etapas iniciales: gastos muy altos al principio para lograr crear una plataforma que retenga al cliente y, además, si es posible, introducir un modelo de suscripción.

Y es por ello mismo que del SaaS han ido surgiendo extensiones como el IaaS (infraestructura como servicio), PaaS (plataforma como servicio) y las nuevas como la que justo queremos tratar en este artículo: AaaS (activo como servicio). Pero para llegar aquí debíamos explicar todo lo anterior, que esperamos que pese a haber dado alguna vuelta se haya entendido…

AaaS y las empresas de reparto de comida a domicilio

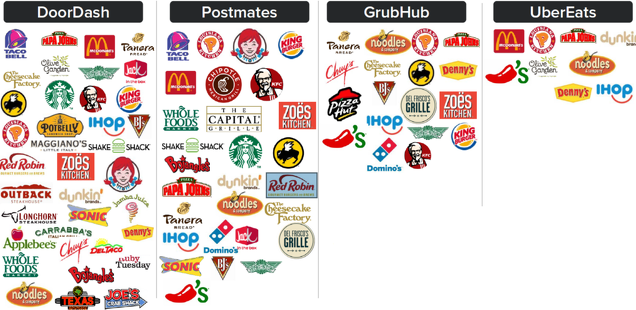

Dentro de estas categorías de AaaS tenemos negocios como Uber, Airbnb, Car2Go, alquiler de bicicletas eléctricas y los negocios de entrega de comidas a domicilio: Just Eat, Grubhub, Delivery Hero, Uber Eats, Deliveroo, Postmates, Doordash, etc. Los tres primeros son los originarios denominados marketplace, los restantes son plataformas de delivery (entrega). Entremos a fondo con esto.

De los mayores crecimientos que se están experimentando actualmente en cualquier tipo de industria están las entregas a domicilio de comida. Hace unos años aparecieron los marketplace, que son esas páginas webs y luego reconvertidas en apps que conectaban clientes con restaurantes que entregasen comida a domicilio, creando de tal forma un canal que hacía más fácil la visualización, la variedad, la intermediación, etc. El problema es que estas compañías en la actualidad se están viendo desplazadas por los nuevos jugadores, que son aquellos que no sólo ponen a compradores y vendedores en contacto, sino que además te entregan el pedido. Es decir, Just Eat, por ejemplo, no tiene repartidores, son los propios repartidores del restaurante los que entregan el pedido. Deliveroo sí hace uso de su propio personal para entregar los pedidos.

La consecuencia de esto es que los jugadores más “tradicionales” (como Just Eat) se están viendo obligados a entregar los pedidos para así competir con los nuevos. Y aquí empezamos a incurrir en algunos de los errores de la comunidad financiera a la hora de entender las nuevas dinámicas de estos negocios. En primer lugar, las masivas pérdidas que comentábamos anteriormente y el peor margen que supone un negocio que tiene que utilizar repartidores. Es decir, existe una preocupación dentro de la comunidad financiera sobre si Just Eat deja de ser un simple intermediario o canal y pasa a entregar los pedidos con su propio personal. Esto, se asume, implicaría que el negocio debe ser peor por fuerza mayor, ya que ahora tu margen va a ser peor al tener que emplear fuerza laboral.

La realidad es que esto no es así. La idea detrás de Uber Eats, Deliveroo, etc es constituirlas como plataformas al igual que los modelos SaaS. De hecho, por eso se les llama AaaS (activo como servicio) y, por tanto, se entiende que los COGS (costes de venta) no importan actualmente y en lo que debemos centrarnos es en los CAC (coste de adquisición del cliente), puesto que como decimos lo que realmente se están creando son plataformas. Y si logramos crear la plataforma ganadora tus gastos iniciales poco importan. Además, tener una plataforma es infinitamente más interesante que tener un canal como es el marketplace de Just Eat o Grubhub en USA.

Por eso no necesariamente Just Eat sería un peor negocio en caso de empezar a entregar los pedidos, puesto que lo pondría más cerca de convertirse en una plataforma.

La gran pregunta: ¿se pueden considerar realmente estos negocios como “plataformas”?

La gran pregunta que surge ahora, y es nuevamente un fallo de percepción de los inversores, es si por el simple hecho de producir la entrega del producto estos negocios ya se pueden considerar plataformas. Nosotros creemos que sí lo son, aunque es más complejo que el simple hecho de entregar la comida.

Repetimos que una plataforma es un canal, en su forma originaria, con la capacidad de agregar compradores y vendedores, que acaba incrementando el valor del canal y que logra modular el comportamiento en el sector y de los clientes, ahora ya denominados usuarios. Es decir, una plataforma acaba convirtiéndose en el eje de mayor fuerza dentro de una cadena de valor y por tanto adquiere la capacidad de modificar la cadena a su antojo. O, en otras palabras, las plataformas acaban convirtiéndose en “disruptoras” de la industria porque la gravedad que atraen dentro de la cadena de valor es masiva.

Y decimos que estos negocios sí son plataformas debido a cómo hemos notado que están cambiando las dinámicas del sector. Pero vamos a dejar en este punto el artículo y el siguiente lo retomamos con la explicación de justo esto.

[Disclosure: el fondo Andromeda Value Capital está tanteando en estos momentos las compañías del sector, y ya ha construido una posición en Just Eat]

<Try, Think, Learn>

Disclaimer: este artículo es únicamente de opinión y no supone ninguna recomendación de compra o venta. De vez en cuando escribiremos acerca de compañías que se encuentren en nuestro portfolio, pero las expresiones aquí expuestas no suponen un modelo de valoración.