Los bajistas no son personas faltas de inteligencia o ciegos en modo alguno. Al contrario, han sido muy inteligentes en los últimos meses en el establecimiento de sus ardides, tanto que han provocado la mayor corrección bursátil en 3 años. Y eso que contaban con cartas en la mano bastante pobres.

A eso llamo inteligencia, a explotar al máximo el juego que tienes en la mano. Pero todo juego tiene sus límites y, si bien puede engañarse a la gente durante un tiempo e incluso tener engañados a algunos todo el tiempo, es imposible engañar a todo el mundo todo el tiempo.

Que el mercado rebotara era un evento de alta probabilidad (1, 2 y 3) porque lo que implícitamente estaba cotizando el mercado era una elevada probabilidad de recesión. Un mercado que pretende declinar más de un 20% de forma prolongada en el tiempo -más allá de unas pocas semanas-, es un mercado que está apostando por una recesión y un mercado bajista en todos sus términos: profundidad y envergadura.

Y, a poco que el inversor dejara de leer las noticias 'amarillistas-vende-clicks' que siempre se publican en los medios durante los retrocesos, podía entenderse que aunque no es descartable del todo la hipótesis bajista, ésta era una exageración en esos niveles teniendo a Europa y a Estados Unidos creciendo según los indicadores macroeconómicos más adelantados.

La trifecta de los bajistas era y es la desaceleración o contracción de la actividad industrial, la contracción de los beneficios corporativos y el deterioro de las condiciones de crédito. Hablamos de EEUU, ya que en Europa la situación es bastante mejor.

No obstante, este trío de argumentos es en realidad uno solo si se tiene en cuenta que los tres elementos están afectados por un mismo factor: los bajos precios energéticos.

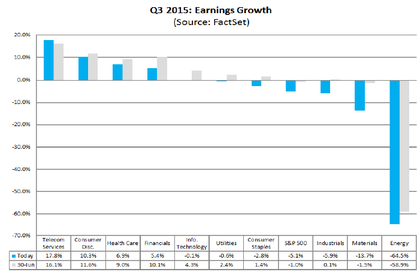

Así, el descenso del petróleo y otras materias primas ha afectado sobre todo al sector energético -oil & gas-, el sector de bienes materiales -mineras y metales industriales- y, en menor medida, al sector industrial -que produce maquinaria y actividad para lo otros dos sectores-. De ahí la caída de la producción industrial y de los beneficios corporativos de estos tres sectores. Sin embargo, otros sectores no han visto declinar sus beneficios ni sus márgenes operativos.

Y sobre el deterioro crediticio, aparte de que no ha llegado a ningún extremo, ocurre igual; en realidad donde está teniendo lugar un deterioro real es en sector energético, pero no en el conjunto de las empresas norteamericanas.

Y todo esto es un mal menor ¿Por qué? Porque no es sistémico. Sí, el sector de la energía sufre fuertemente y arrastra al conjunto de los beneficios a terreno negativo, pero, lo que es negativo para ese sector y el industrial y el de materiales, es altamente positivo para los demás sectores de la economía. El supersector servicios representa más de 2/3 de la economía y solo se ve beneficiado con unos precios de la gasolina más baratos.

El problema es cuando el declive de la actividad industrial, de los beneficios corporativos y el aumento del deterioro crediticio se dan en el conjunto de la economía, cuando afecta a casi todos los sectores. Es entonces cuando hablamos de recesión y de mercado bajista extendido en el tiempo. Un evento sistémico.

Y a pesar de todo esto, de que no es un riesgo sistémico -aunque hay que conceder que siempre se puede convertir en uno-, los datos de las últimas semanas siguen desmintiendo que la situación vaya a peor.

Dólar fuerte, petróleo bajo, China, deuda impagable, mercados intervenidos, ISIS. Elige el hipotético catalizador del próximo mercado bajista, pero los datos más adelantados referidos a este mes de octubre otra vez siguen mi mostrar como probable el escenario recesivo inmediato.

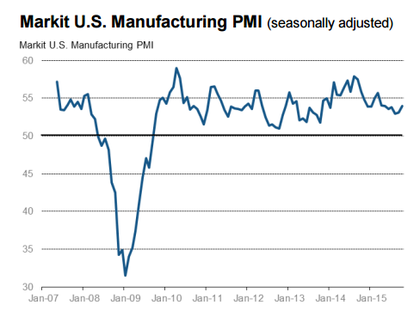

Hace pocos días Markit Economics ofreció el avance del dato de octubre de su indicador PMI Manufacturero, un indicador de actividad industrial, y ¿qué mostró? No solo crecimiento, sino un nuevo máximo de 5 meses -54 en octubre por encima de 53,1 en septiembre-.

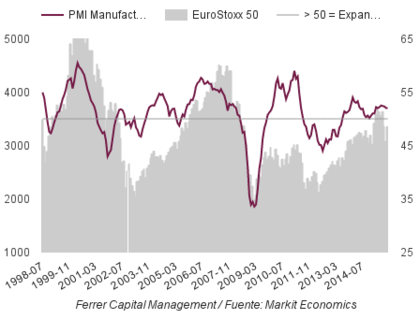

El avance del PMI Manufacturero de la Eurozona registró una lectura de 52, por encima de la marca clave del 50% y a un nivel parecido al observado durante el año. La misma lectura que existía en el primer trimestre, cuando nadie dudaba del mercado ni de la economía.

Ya estamos en octubre y hasta en IKEA ya es posible comprar los adornos navideños, pero los temores del verano siguen sin materializarse e incluso empiezan a aparecer elementos que los contradicen.

Los bajistas cada vez tienen peores cartas y, a medida que más y más inversores se den cuenta de ello, más subirán los mercados.

No obstante, no está todo claro, ni mucho menos, y por eso probablemente pronto haya un retroceso, probablemente el último intento de los osos antes de volver a sus cuevas a invernar.

Totalmente de acuerdo un saludo

"Y todo esto es un mal menor ¿Por qué? Porque no es sistémico. Sí, el sector de la energía sufre fuertemente y arrastra al conjunto de los beneficios a terreno negativo, pero, lo que es negativo para ese sector y el industrial y el de materiales, es altamente positivo para los demás sectores de la economía. El supersector servicios representa más de 2/3 de la economía y solo se ve beneficiado con unos precios de la gasolina más barato " AQUI ESTA LA Clave solo hay que estudiar la ponderacion y capitalizacion del SP500, la gente se obceca en el indice de por si, por otra parte se ha demostrado el crash emergente latinoamericano no iba a arrastrar a la bolsa de EEUU y otras ni por asomo.

cuidao!! no se que a dicho la Yellen, el SP A CAIDO 20 PUNTOS en un plis plas, jajaja

En respuesta a Pepe Mary El chucho de Kolastani

Ha dicho que piensa que puede subir tipos. Además han dejado caer de sus declaraciones lo de "riesgo global".

Lo veo positivo, mucho mejor que una FED asustada.

En respuesta a Hugo Ferrer

Gracias por el comentario.

En respuesta a Pepe Mary El chucho de Kolastani

Eso es tener buena ortografía y lo demás tonterías.

En respuesta a WINSTON 1984

Supongo que soy yo ,jaja, miro "pa" tras y no veo a nadie ,jajaja , que quieres de un chucho que escriba libros , jajaja

El articulo ya se decanta ¡alcista¡ ya está claro, lo mismo que la FED ve las cosas con tranquilidad pero he vivido desde mediados de septiembre en un ¡ ay ¡.bajista si bajista no bajista si ¡¡alcista ¡¡

Nasdaq 100 a un escupitajo de su máximo del año...

Mercado bajista... Sí sí, claro claro jajaja

Russell supera los 1170, ¿será en falso?

Los fondos se pelean por llenar sus carteras como si no hubiera un mañana... Pero la amplitud de mercado dice que la corrección a toda la subida desde mínimo de septiembre está a la vuelta de la esquina.

Te puedes equivocar o acertar, personalmente no soy partidario de guiarme por indicadores mágicos, amplitud, o de la antigua escuela, creo que hay gente que tienen unos cacaos mentales tremendos, indicadores mas que desfasaos, y los criterios más.

Aun recuerdo mayo de 2013 algunos decían que RSI sobrecompra, y que caíamos, asi un largo ejemplo, que si divergencias , que si amplitud, pero asi nunca se toma una decisión, es que la gente quiere que coincida todo, pero es que además los graficos los interpretan en el muy corto tiempo

http://inbestia.com/analisis/sp500-definitivamente-tendencia-alcista-inexcusable-hay-que-reconocerlo-victoria-alcistaDesde aquel momento, que si techo, que si crash del 29, que si marging call, que si apalancamiento, que si crash emergente, que si cambio de ciclo y un largo etc, siempre siempre va a ver alguna excusa para decir que el mercado corrige, a mi me parecen absurdas y de poco conocimiento técnico y sectorial, en aquel momento ya desdije que la sobrecompra no era tal a escalas mensuales, y asi un largo etc, pero ojo la gente que lleva hablando de todo esto, nunca se bajan del burro, siempre hay un momento, siempre hay un techo, siempre hay algo que no les cuadra, pero esto tiene que seguir siendo asi, sino existiera este pesimismo mal asunto, jeje.

Cuando algunos se ponen alcistas ya se han perdido el 10 o 20% de subida... Y luego al final no entran porque les entra el canguelo de otra vez en máximos" :D:D:D

En respuesta a Ope Chan

Da gracias porque esos serán los que ayuden a que las subidas continúen.

s2

Hoy ha salido publicado el Indicador de Sentimiento Económico de la Eurozona que ha alcanzado un nuevo máximo cíclico.

Es un indicador muy interesante porque tiene una elevada correlación con el PIB con la ventaja de que es mes a mes y podemos saber qué está haciendo la economía en tiempo real -este último dato es de octubre-.