Yo no sabía si Gowex era o no era una estafa. Pero tampoco lo sabían los analistas, ni los articulistas. Algunos, como los responsables de Gotham City Research, sospechaban. El engaño que se escondía detrás los fantásticos resultados de los últimos años de vida de Gowex solo los conocía Jenaro García y su camarilla.

La muerte bursátil de Gowex ha dejado un verdadero mal sabor de boca. Sobretodo a los accionistas que se perdieron los beneficios extraordinarios iniciales y con el anuncio de concurso de acreedores voluntario se han quedado con un agujero considerable en el bolsillo.

Según los comentarios publicados por las propias "victimas" en varias páginas de Internet, este escándalo ha dejado al descubierto las pocas atenciones que tuvieron algunos inversores en el momento de enfrentarse a los mercados financieros. Ahora ya es tarde para analizar de qué mal murió Gowex, pero hay cuatro lecciones que se pueden aplicar a otra euforia ilusoria de estas características:

- 1. NO ENAMORARSE NUNCA DE LA REINA DEL BAILE

- Este fue el motivo principal porqué no me interesé por Gowex. Todo el mercado quería bailar con ella. Los especialistas le empezaron a reír las gracias, más tarde se apuntaron los aficionados. Poco a poco, en comidas informales había algún amigo que había invertido los ahorros en esta compañía imparable. Y finalmente, los medios de comunicación culminaron su fama con titulares de portada.

- Cada proyecto de Wi-Fi nuevo era una celebración. Gowex era el símbolo del Mercado Alternativo, gustaba porque representaba el espíritu emprendedor y la recuperación del optimismo en la economía española. Hasta sus pedos olían a perfume.

- Pero si la Inversión Contraria es una disciplina, este era un "ejemplo modelo" de compañía a evitar.

- 2. NO MEZCLAR CONCEPTOS

- Comprar Gowex era comprar especulación, aunque se vistiera de otro color. No se trataba de una inversión en valor y aunque las cifras de facturación aumentaran año tras año, también se saltaba los principios básicos de la inversión en crecimiento.

- Comparado con otras compañías tecnológicas, como Facebook o Twitter, decían que Gowex cotizaba a un precio barato. Pero a un PER de 55, tal como comentaban en Quiet Investment: "Carillo no, lo otro". No reunía las condiciones establecidas por los fundadores del Value Investing, Benjamin Graham i David Dodd.

- Philip Fisher, el padre de las inversiones con potencial de crecimiento, tampoco habría acaparado las acciones de Gowex. El autor e inversor recomendaba entrar en compañías con varios segmentos de negocio y productos, además de gozar de un crecimiento sostenible a largo plazo. También defendía la búsqueda de valores que se enfrentaran a la opinión pública, totalmente al contrario que la tecnológica.

- 3. EL CASH (AÚN) ES EL REY

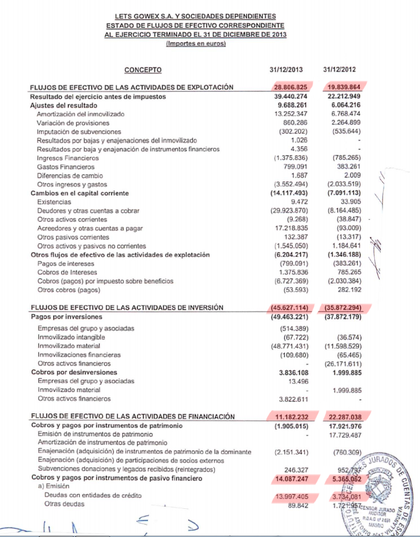

- El Estado de Flujos de Efectivo no engaña y es el principal aliado de los vendedores de acciones en descubierto. En este caso, ¿Quién se miró estas cuentas?

- Mientras la facturación de Gowex, en los resultados anuales, sumaba un 60% entre el año 2012 y 2013, había fugas de caja por valor de 16 millones de euros. Entre los 28 millones de ingresos de explotación y los 45 millones que costaba expandir el negocio, se perdía efectivo.

- ¿De dónde salía el dinero?

- En 2013, más de 14 millones de euros se consiguieron con créditos. El año 2012 Gowex recaudó 22 millones a través de ampliaciones de capital (17,73 millones) y préstamos (5,37 millones).

- 4. DIVERSIFICAR, DIVERSIFICAR, DIVERSIFICAR

- TODOS nos podemos equivocar. Como he comentado al inicio, nadie sabía nada; tu, yo, cualquiera podía comprar Gowex. Pero los errores tienen una perspectiva diferente en función de si constituyen un 3% del patrimonio o un 90% de todos los ahorros.

- Como explica George Soros a "The Alchemy of Finance", el proceso de inversión se basa en ejecutar un conjunto de hipótesis que, como en un proceso científico, se deben poner a prueba.

- En el caso de Gowex, algunos inversores que expresaron su opinión públicamente, hacían lo contrario. Cada nueva información era un éxito y confirmaban su tesis, que ya aceptaron como incuestionable. Es lo que se conoce como el sesgo de confirmación. Acumularon posiciones y se enamoraron cada vez más de la innovación del Wi-Fi.

- Gracias a estos éxitos y a la evolución del a cotización, ¿por qué debían cambiar de cartas si confiaban en tener la combinación ganadora en una primera mano?

- Tenían que cambiar de cartas por si cometían algún error de cálculo. La economía internacional podía dar un giro inesperado. Podía aparecer un nuevo conflicto geopolítico. Como exponía en la paradoja del pollo, los éxitos pasados no implican su continuación en el futuro. Cualquier fenómeno aleatorio puede explotar en un momento u otro.

- La dirección podía mentir, por ejemplo. Pero,sobretodo, los inversores debían cambiar de cartas porqué el PRINCIPIO BÁSICO DE LA GESTIÓN DE CARTERAS ES DIVERSIFICAR. Después del escándalo de Gowex, estoy convencido que este concepto ya no sonará a tópico.

Yo añado el quinto punto para mi es el grafico, el mas claro y el mas importante y el mas rotundo, en el articulo anterior de Nico Garnier expone el grafico de "Genaro", se ve claro el techo antes de la movida las posiciones son cortas no largas, lo que viene despues es la sorpresa, pero son posiciones cortas, por eso solamente creo en los graficos no en lo que me cuentan, Joan echale un vistazo sobran palabras

Excelente post. Nadie está a salvo del fraude. Por tanto, sólo podemos protegernos encontrando un precio que tenga sentido económico. El flujo de caja, las tasas desorbitadas de crecimiento, la política de asignación de capital de la empresa y, como bien señalas, la preeminencia de los sentimientos de la comunidad inversora ignorando los principios esenciales de prudencia hacían de Gowex una inversión no apta para la gran mayoría de inversores. Sobre todo el minorista. Esperemos que este lamentable suceso haga recapacitar a todo el mundo acerca de no perder la cabeza o al menos intentar no perderla. Un saludo.

Gracias por el comentario y por incorporar el concepto de "prudencia". Considero que faltaba mencionarlo en el artículo y es algo que escasea cuando los mercados están sobrevalorados.

Un saludo.

Este sí que es uno de los mejores post que he leído sobre el caso Gowex. Aquel que dijera que preveía el fin de Gowex miente como un bellaco sino no habría habido engaño en las cuentas.

Insisto en una idea clave: aquí no era necesario llegar a analizar sus fundamentales, porque desde el principio era evidente que era un caso clásico de especulación sobre el aire, como ha habido y habrá otros tantos. Terra, Astroc, Avanzit... Cada era tecnológica provoca su locura.

El problema no es Gowex ni Jenaro, sino la psicología humana que cae una y otra vez con la misma piedra.

No hacía falta ser un experto. Un poco de cultura (financiera y general), honradez, y algo de experiencia, bastaban para saber que acabaría colapsando. Yo lo dije claramente

https://twitter.com/BolsayFilosofia/status/433343497387507713

Ni fuí el único, ni éramos pocos en tenerlo claro. Es otra forma de ver que no era tan complicado saber cómo acabaría.

Hola Niko,

estoy totalmente en desacuerdo contigo.

Hace unos años recuerdo a Netflix, Tesla o Yahoo! en la misma situación. Posición de cortos muy alta y la culturilla financiera decía que eran compañías, de moda en su momento, en fase de colapsarse. Nadie daba ni un duro por ellas o se ponían en contra.

Netflix, bajó de los 100 dólares a los 50. ¿Quién iba a comprar una empresa de alquiler de videos on-line?

En cambio, por fundamentales, se parecía a Amazon! A día de hoy, un año y medio después, la acción está a 445 dólares.

Tesla 3/4 de lo mismo y no superaba los 30 dólares. Hoy a 200. Y Yahoo!, de los 15 a los 35 dólares.

Considero que está muy bien fijarse en las estafas y las especulaciones pasadas, pero también hay empresas resucitadas que, por gráfico o sentimiento, nadie se habría mojado.

Un saludo.

Si, pero hubo manos que si se mojo", no se trata mojarse, se construye una tendencia y uno se incorpora a si de simple y se sale cuando se acaba, yo es que lo hago y me funciona, como no funciona es ir con mucho lastre y muchos prejuicios

Hablas de cosas diferentes: eso es la especulación normal en negocios innovadores donde nadie sabe cómo acabará. Lo de gowex no era nada innovador...y su gráfico tampoco tenía nada que ver con Netflix ó Tesla en sus comienzos.

En todo caso habría que comparar TERRA con esos valores que dices. Pero EEUU y España son mundos diferentes. Terra acabó mal, pero formó parte de una locura colectiva, también en EEUU.

Las oscilaciones y especulaciones de Tesla o Yahoo son propias de un mercado de verdad, reflejan momentos de gran ilusión y optimismo y momentos de dudas y pesimismo. En Gowex, intento explicar en mi artículo que no había mercado: el valor no caía nunca, sólo subía. Eso no es propio de la naturaleza de los mercados.

Un saludo.

Nico perdona, esto es una contradiccion , la estructura grafica de Genaro son de las mas fiables, tu tienes que saber que este tipo estructuras tan alcistas y ademas tan ordenada te puede llevar a lugares insospechados en un chicharro o en la joya de la corona y pùede estar alimentado por cualquier cosa y que mas da,

Y si miras tu grafico el fin de la tendencia que corona en la cresta de un impulso proporcional a los otros,

Claro que durante 2-3 años la estructura fue "perfecta". Ese es el problema: demasiada perfección (entre otras cosas). Se pudo ganar mucho dinero, por supuesto, si sabes salirte a tiempo, lo cual es un riesgo que no podemos controlar. Especulación explosiva (y manipulada), hay que saber a lo que se juega, esa es la idea.

Saludos.

Pues muy bien Niko, me he precipitado con el comentario. Menos mal que no aposté 1.000 euros jejejeje

jajjaaja!!! No te preocupes, no me sentí ofendido, ni siquiera aludido :) Otra vez me avisas y nos apostamos esos 1000 euros ;)

Un saludo.

Viendo la extructura alcista de Genaro es espectacular , que la empresa sea un bluf o muy buena es lo mismo, lo que cuenta es la estructura alcista, y todas las tendencias se acaban en las buenas y en las malas (yo soy un pobre hombre y no me voy sentar en el consejo de accionistas y no pinto nada solamente quieren mi dinero), antes de la noticia lo refleja el grafico de que no hay que tener nada, no hay excusas de que la empresa es un timo que mas da, es un problema de la sicilogia y del conocimiento que se imparte, al final a todas les llega su San Martin, el Popular el mejor banco del mundo en su dia, valor hucha , guillotinado, Telefonica a 35€ los expertos de la epoca decian 60€,. se fue a 6 o 8€ al matadero y a si muchas y son empresas muy buenas, a35 € no habia que tener ni una accion de TELEFONICA TE IMAGINAS A LOS EXPERTOS ACONSEJANDO NO TENER NI UNA MATILDE EN LOS MEDIOS DE COMUNICACION? Banesto el grafico alertaba de que no habia que tener ni una accion, Asturiana del zinc a 1500 pesetas la empresa no lo vale segun un experto (se fue a Londres con un puesto alto) la estructura alcista se fue a 7000 pesetas, Puleva en concurso, hice un curso de bolsa y el maestro nos dijo la estrella del año que viene, estructura alcista a 700 pesetas compre 7 millones de pesetas asustado porque llevaba mucho subido a 1500 pesetas tanto oir los medios a los expertos que ese precio es caro y no tendria nada, no lo soporte y las vendi a pesar de la estructura alcista impecable, el precio se fue a7000 o 8000 pesetas, si hubiera hecho caso a la estructura alcista el beneficio es de 70 millones de pesetas, se habla de lo malvado de Genaro CUANDO EN REALIDAD A SIDO UN CHOLLO

Algo similar ocurrió en Colombia con aquellos que compramos acciones de Interbolsa S.A, cada empresa que se anexaba a la Holding era un éxito rotundo, todos los minoritarios desconocíamos que el 80% de los ingresos de la holding provenían de una sola de las empresas hasta que todo se derrumbo como un castillo de naipes y se descubrió un multimillonario fraude con operaciones REPO, sin embargo los títulos de la empresa eran de alta bursatilidad y si bien no tenían mucho movimiento se podían tranzar en el mercado, ahora no tienen ningún valor