JR Rallo acaba de publicar un interesante artículo titulado: Embargo o impuesto punitivo contra Rusia? , tratando la disyuntiva de si es mejor, en el caso de incrementar las sanciones frente a Rusia, establecer un embargo o una tasa a las importaciones de petróleo.

Sin embargo, previamente, creo importante incidir en un aspecto global sobre las sanciones. Se deben evaluar desde una perspectiva más amplia que lo que supone tratar de destruir la economía del país objeto de las sanciones.

La cuestión es que las sanciones amplias, del tipo que sean, ya sea a través de embargos o de tasas, pueden ser contraproducentes, logrando incluso el objetivo opuesto al deseado por varios motivos.

Las sanciones generalizadas perjudican a la población rusa, y contribuir a alimentar un mayor nacionalismo incrementando el apoyo a Putin, como resultado de impedir el acceso a los ciudadanos, al no poseer divisas y el rublo devaluarse (si bien este ya se ha recuperado prácticamente su valor previo a la invasión) a bienes procedentes del exterior.

Ello no quiere decir sin embargo, que no sea necesario imponer sanciones sobre las exportaciones de armamento a Rusia o tecnología militar, sino que pretende evaluar el efecto de otro tipo de sanciones sobre el comercio o flujos de capital. Cuando además, a lo largo de la historia, ya se ha constatado que las sanciones tienen menor efecto cuanto más poderoso es el país objetivo , y cuanto mayor es su grado de autarquía.

Y en este sentido, indicar que la rusa no es una economía excesivamente abierta. En 2019 sus importaciones supusieron el 20,91% del PIB y sus exportaciones el 28,54%. Suponiendo los bienes de consumo y capital el 34,11% y 39,22% del valor de las importaciones respectivamente, , y los combustibles el 52% de las exportaciones

Además de que debemos huir del mantra un tanto populista de moda en el que incide JR Rallo, igual que muchos otros economistas de prestigio, de que las exportaciones de combustibles fósiles están financiado la guerra de Putin. Pero sin aportar ningún dato ni prueba de que eso sea así.

Un hecho ya tratado anteriormente explicando que si realmente las importaciones europeas de combustibles fósiles están financiando la guerra de Putin es que las sanciones no funcionan. Lo cual puede ocurrir, pero nadie demuestra, y en ese caso la solución sería incrementar la vigilancia de su cumplimiento y la imposición de sanciones secundarias.

Pero volviendo al mercado de petróleo, quizá sea de mayor importancia los efectos que tienen estas medidas sobre el mercado global de esta materia prima.

El argumento que justifica que es mejor imponer una tasa que una sanción parte de que el coste de un impuesto o tasa no recae necesariamente sobre el sujeto al que se impone. Y la carga se desplaza hacia aquel, ofertante o demandante, con menor capacidad para evitar el impuesto, que es aquel que presenta menor elasticidad frente al precio. De tal forma que aquel que presente mayor elasticidad/precio, tendrá mayor capacidad de eludir el impuesto.

Partiendo de esa base, el argumento es que la demanda europea es más elástica que la oferta rusa porque puede buscar petróleo de otro origen, mientras que la producción rusa es inelástica y tendría que absorber dicha tasa. Lo cual es cierto pero no tan sencillo.

Ahora, sin sanciones, las exportaciones de petróleo ruso ya se han reducido, ante la incertidumbre creada por la situación en los importadores, como la dificultad de lograr financiación y asegurar el transporte, la contestación social, o la posibilidad de establecimiento de algún tipo de sanción en el futuro.

De hecho, el 24 de marzo, las exportaciones a través de petroleros rusos ha alcanzado los 2,3mbd (millones de barriles/día), reduciéndose en unos 2mbd con respecto al 1 de marzo.

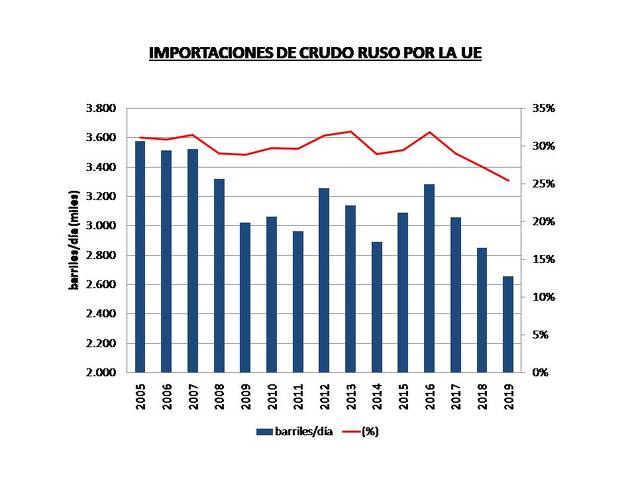

Pero este volumen hay que verlo en perspectiva con respecto al volumen de importaciones europeas de petróleo. Estas importaciones se han ido reduciendo a lo largo de los años, rondando, en el año 2019, el último del que se disponen datos, los 2,7mbd, suponiendo el 25% de las importaciones de la UE (figura siguiente).

Figura.- Evolución de las importaciones de crudo ruso por la UE, en barriles/día (escala izquierda) y como porcentaje del total de importaciones. Datos de la Unión Europea

La cuestión es que, si se imponen sanciones, se producirá un incremento de demanda en el mercado no-ruso que impulsará el precio, incrementando el coste de las importaciones europeas. Salvo, y solo con un efecto parcial, que por ejemplo China e India, que no impondrían sanciones al petróleo ruso, compren el petróleo de este origen incrementando la oferta del mercado no-ruso.

Pero en cualquier caso, el hueco de demanda dejado por China e India en el mercado no ruso sería inferior a la demanda no satisfecha de la UE (la procedente de no comprar el petróleo ruso), no pudiendo por tanto satisfacerse totalmente la demanda europea con lo que dejasen de comprar China e India en el mercado no ruso.

En este contexto, la apuesta de Hausman es que China se comportaría como un monopsonio (no considera a India como importador), y podría exigir fuertes descuentos a Rusia. Lo que ocurriría suponiendo que le importe más el aspecto económico cortoplacista, que una alianza geopolítica con Rusia a más largo plazo.

China podría llegar a importar 1,5mbd (millones de barriles/día) más de lo que importa actualmente llegando a 12mbd. Sin embargo, probablemente esto ocurriría hasta rellenar sus stocks, lo que The Economist estima en unos 60m de barriles. Y la capacidad de que India incremente sus importaciones es más limitada, quizá no más de 300.000bd.

Lo cual, a su vez, no es tan fácil, ya que a pesar de que el petróleo de los Urales cotiza con un importante descuento, mayor de 30$, la duración y los costes de transporte son elevados, además de la necesidad de establecer un mecanismo de pago en una divisa distinta del $ (con el yuan más fácil que con la rupia india), y que las refinerías estén adaptadas a procesar crudo de las características específicas de densidad y azufre del petróleo ruso.

Y además, hay que valorar el aspecto monetario. Se indica que el coste variable de extracción de crudo ruso son 5$. Vender a ese precio puede suponer pérdidas para Rusia, ya que no alcanzaría el breakeven (punto a partir del cual se generan beneficios). A pesar de lo cual, ante necesidades de liquidez, puede decidirse a exportarlo.

La cuestión es que ante una mayor inelasticidad de la oferta que de la demanda, el coste de la tasa recaerá sobre Rusia. Pero si eso es así, implicará que Rusia dejará de exportar crudo al no compensarle, pudiendo incentivar el tomar otro tipo de represalias, como dejar de exportar gas, con el consiguiente perjuicio adicional para la economía de la UE.

La cuestión es que la realidad muestra que ya se está imponiendo un embargo al crudo ruso independientemente de las sanciones, aunque estas podrían intensificarlo. Y en este sentido, sería similar establecer un embargo que una tasa a las importaciones, ya que esto último puede pretender dulcificar la sanción, pero el resultado es el bloqueo de las importaciones, y me temo que Putin reconoce este hecho.

En cualquier caso, creo que las sanciones deben restringirse a armamento y tecnología asociada o que pueda asociarse al ámbito militar, vigilando estrechamente su cumplimiento y la imposición de sanciones secundarias a los países que las vulneren.

Pero las sanciones no deberían establecerse de forma amplia, tanto por el daño causado al pueblo ruso, mayor que a Putin y los oligarcas, como la escasa probabilidad de que sean efectivas en el ámbito político, como por el daño que puede originar a las economías que las impongan, especialmente a la UE. Daño no originado solo a través del bloqueo de las exportaciones de combustibles fósiles, sino también a través de otras materias primas como trigo, aluminio, cobre, paladio o fertilizantes.