El pasado jueves 20 de noviembre el Congreso aprobó la nueva Ley de reforma de nuestro sistema fiscal, la cual entrará en vigor el próximo 1 de enero de 2015. El Gobierno aspiraba a aprobar una ambiciosa Ley en la que se modificase todo el sistema tributario, tanto a nivel de impuestos como a nivel de competencias, pero dificultades en la modificación del sistema de financiación autonómica provocó que dicha Ley aunque sea muy importante en contenido, “solo” abarque el IRPF e Impuesto de Sociedades principalmente, afectando a otros impuestos en menor medida. Esta reforma fiscal introduce numerosas reformas concentradas en 5 puntos clave:

- 1.Reforma rentas del trabajo

- 2.Impuesto sobre el patrimonio

- 3.Impuestos sobre viviendas (venta, alquiler, dación en pago)

- 4.Reforma tributación productos de inversión

- 5.Reforma tributación de las empresas

- 1)Reforma Rentas del Trabajo:

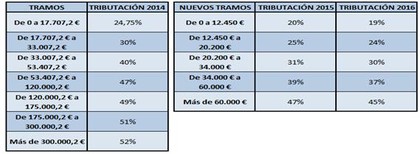

La principal novedad en cuanto al impuesto sobre la renta de las personas físicas es la nueva distribución de tramos del mismo y la reducción de los tipos impositivos como podemos ver en las siguientes tablas:

La primera diferencia la vemos en la disminución de los tramos, en los que pasamos de 7 tramos a 5 para el próximo ejercicio. Esta disminución se debe sobre todo a que se han concentrado los últimos tramos con respecto al modelo anterior, de hecho a partir de 60.000 EUR anuales se aplicará un único tipo impositivo del 47% en 2015 y 45% en 2016. Mientras que en los tramos cortos se aumenta la segregación.

Lo que si podemos ver es una reducción general de los tipos impositivos, a simple vista podría parecer que las rentas más altas obtendrán un ahorro mayor, pero en términos porcentuales las rentas más bajas ahorrarán en 2015 un 9,4% respecto a 2014, mientras que las más altas reducirán su tributación en un 5%. Las rentas medias aunque si se benefician de una reducción son las que menos lo hacen, ya que para el caso de un trabajador con una renta de 35.000 EUR, el ahorro con respecto a 2014 sería del 3% en la cantidad a pagar al Estado español.

Por último, en esta apartado es necesario destacar que en materia autonómica las CCAA tienen competencia sobre el 50% del IRPF. Ya se puede adelantar que comunidades como Madrid, Castilla y León, Castilla la Mancha, Cantabria y Aragón establecerán tipos impositivos inferiores a los estatales en términos generales, mientras que las comunidades en las que habrá una tributación mayor serán Andalucía, Cataluña y Comunidad Valencia.

- 1)Impuesto sobre el patrimonio:

Este tributo extraordinario no se ha incluido en la reforma fiscal, sin embargo, el gobierno del Estado español ha decidido aprobar una enmienda para que dicho tributo se siga aplicando un año más. Este impuesto grava el patrimonio neto superior a 700.000 €, salvo en Cataluña que es a partir de 500.000 € y en la Comunidad de Madrid donde el tributo esta bonificado al 100%, pero dicho impuesto goza de distintas exenciones.

La primera exención general es la de 300.000 € por vivienda habitual. Otra limitación a la aplicación de este impuesto lo encontramos en que la suma de este impuesto y del IRPF en ningún caso podrá ser superior al 60% de la suma de las bases imponibles del impuesto de la renta.

En último lugar en necesario destacar como se procederá a la valoración de los bienes:

-Bienes inmuebles, el mayor de: valor catastral, precio compra o comprobación por parte de la administración.

-Depósitos bancarios, el mayor de: saldo a 31 diciembre o saldo medio último trimestre.

-Fondos de inversión: Valor liquidativo a 31 de diciembre.

-Otros valores negociados: Cotización media del 4º trimestre.

-Ajuar doméstico: Valor de mercado.

- 1)Impuestos sobre viviendas (venta, alquiler, dación en pago):

- En primer lugar trataremos como la reforma fiscal enfoca la venta de viviendas. A este aspecto el cambio fundamental es la eliminación del coeficiente de actualización, el cual le permitía deducirse una parte de la plusvalía obtenida sobre la venta del inmueble que se debiese a la inflación, por lo que ahora, si vende un bien inmueble por 250.000 EUR y le costó 200.000 EUR en el año 200, tendrá que tributar por los 50.000 EUR de plusvalía.

- Por otro lado, se ha mantenido el coeficiente de abatimiento para aquellos que adquirieron la propiedad antes de 1995, pero se ha establecido un límite de 400.000 EUR de valor de transmisión. Esto supone que un inmueble o activos de valor superior solo podrá beneficiarse de este coeficiente y su reducción por la plusvalía correspondiente a los primeros 400.000 EUR de valor, debiendo tributar íntegramente por la plusvalía restante. Sin embargo, esto no se podrá utilizar por cada inmueble o activos, sino que Hacienda nos limita a 400.000 EUR el cómputo global de operaciones de ganancias patrimoniales, por lo que si vendemos un inmueble por 250.000 EUR y otro por otros 250.000 EUR no podremos aplicarle el coeficiente de abatimiento al total de las plusvalías obtenidas por la venta de los dos inmuebles. Deberemos aplicarlo sobre las plusvalías correspondientes a 250.000 EUR de valor de un inmueble y sobre 150.000 EUR del otro, pero tributar íntegramente sobre la plusvalía de los 100.000 EUR restantes del valor del segundo inmueble. Como cuanto más antigua sea la propiedad mayor será este coeficiente, compensará vender primero el bien más antiguo para conseguir el máximo ahorro fiscal.

- En cuanto a los alquileres la novedad principal es la desaparición de la deducción a los inquilinos por arrendamiento de vivienda habitual a rentas inferiores a 24.107 EUR y la desaparición de la exención al 100% cuando los propietarios alquilaban el inmueble a menores de 35 años.

- Por último, en la dación en pago se establece la exención del pago de impuestos por la plusvalía derivada de dicha operación.

- 1)Reforma tributación productos de inversión:

- En cuanto a los productos de inversión esta reforma fiscal trae algunas mejoras con respecto a la ley vigente.

- Primero destacaremos la reducción del tipo impositivo que se aplica sobre las plusvalías y los rendimientos del ahorro:

- Sin embargo, hay malas noticias para el pequeño inversor, los primeros 1.500 euros cobrados en forma de dividendos, hasta ahora exentos de tributación en el impuesto, con la entrada en vigor de esta Ley, deberán tributar íntegramente al 20%.

- Aunque la gran novedad en este apartado la encontramos en las inversiones en bolsa a corto plazo. Hasta la fecha las ganancias bursátiles con fecha de generación inferior a un año se consideraban como rendimiento del trabajo, aplicándose tipos elevados, pudiendo alcanzar hasta el 52% o el 56% en ciertas comunidades. Con la nueva reforma estos beneficios tributaran como rentas del ahorro por lo que se le aplicarán lo tipos de la tabla mostrada en esta apartado.

- En cuanto a los planes de pensiones también se han introducido novedades, ya que se ha disminuido las aportaciones deducibles de 10.000 EUR anuales a 8.000 EUR con carácter general por lo que perjudica sobre todo a los mayores de 50 años que se les permitía aportar hasta 12.500 EUR anuales.

- Por otro lado, se introduce una ventaja en esta reforma, ya que como se ha venido adelantando, se van a introducir unas ventanas de liquidez cada 10 años en las que no habrá penalización fiscal por el rescate del plan de pensiones, si se realizase fuera de estas ventanas tributarán como hasta la fecha, como rentas del trabajo.

- Para aquellas acciones adquiridas con anterioridad a 1995 se aplicará lo mismo que a las viviendas, es decir, el importe de venta se computará dentro de las ganancias patrimoniales dentro de los 400.000 EUR de valor de venta de todas ellas para poder aplicar el coeficiente de abatimiento explicado en el apartado anterior. Esto será extensible a los fondos de inversión adquiridos con anterioridad a la fecha mencionada.

- En relación a los planes de pensiones hay que destacar la creación de un nuevo producto de ahorro, los planes “Ahorro 5”. Estos planes, en los que habrá una aportación máxima de 5.000 EUR anuales y con el 85% de la inversión garantizada están exentos fiscalmente y se crean para ahorros a 5 años vista pudiéndolos movilizar el dinero dentro de esta clase de producto sin ningún coste fiscal.

- Por último, conviene señalar las novedades en la inversión en deuda, ya que a partir de que entre en vigor esta reforma fiscal en 2015, los tipos impositivos serán inferiores y las plusvalías generadas en menos de un año tributarán como las acciones, por lo que se favorece la inversión en deuda.

- 1)Reforma tributación de las empresas:

- En este punto trataremos como afecta la nueva reforma fiscal a autónomos, pymes y empresas.

- Autónomos:

- Con la ley vigente, los autónomos tienen una retención en el IRPF del 21%, pero con la presente ley se fijará una retención del 19% para 2015 y del 18% para 2016. Para aquellos autónomos que obtengan una renta inferior a 15.000 EUR y esta fuera menos del 75 % de los ingresos de la persona, se mantiene lo establecido en julio, donde se establecieron unas retenciones del 15%. También, se introducen novedades en el sistema de módulos, donde se establece un umbral de 450.000 EUR de ingresos y 300.000 EUR de gastos como máximo para tributar por esta vía.

- PYMES:

- Actualmente aquellas pymes con beneficios superiores a 300.000 EUR tributan al 25%, mientras que las que sobrepasen ese importe lo harán al 30 %. Con la reforma y con la creencia que esto desincentiva el crecimiento se impone un tipo impositivo del 25% de forma general, por lo que, independientemente de los beneficios siempre tributarán un 25% a partir de 2016.

- Pero éste no será el tipo efectivo, ya que se ha creado un mecanismo llamado “reserva de nivelación”, que permitirá que las pymes puedan guardar hasta un 10% de sus beneficios para compensar posibles pérdidas en los próximos 5 años, y en caso de que no incurriese en pérdidas, se debería abonar este importe al finalizar el plazo.

- Como excepción encontramos lo dispuesto por la ley de emprendedores para las empresas de nueva creación, a las que se le aplicará un tipo reducido del 15 % hasta 300.000 EUR y el excedente al 20%.

- Empresas:

- Con esta nueva reforma fiscal el IS se disminuye el tipo nominal al 28% para 2015 y lo reduce nuevamente en 2016 al 25%. Por otro lado desaparecen incentivos fiscales como la deducción por reinversión de los beneficios o por la inversión en medio ambiente. Otro incentivo fiscal que desaparece es la deducibilidad de pérdidas por deterioro de valor del inmovilizado material. También se establece un límite de la deducibilidad de los gastos financieros en el 30% del beneficio operativo, con el objetivo de desincentivar la capitalización a través de financiación ajena. En línea con esta última medida también se ha regulado una minoración de hasta el 10% de la base imponible para aquellos casos en los que la empresa incremente los fondos propios. Prácticamente la única deducción que se mantiene es la de inversión en I+D+i.

- Por último también existen cambios en el ámbito del despido, donde se ha establecido de forma general una exención de 180.000 EUR para las indemnizaciones de despido, donde aquellas que sobrepasen dicho importe tributarán como rentas del trabajo.

- Por lo tanto, según su planificación financiero-fiscal, aún está a tiempo para anticiparse, si aborda la posibilidad de una desinversión importante (venta de un inmueble o cartera de inversión) o inversión, teniendo en cuenta los cambios fiscales que se presentan.