De un tiempo a esta parte he publicado muchos modelos de investigación factorial y espero que os hayan sido de ayuda para comprender cómo unos ratios u otros explican rentabilidad cíclica, así como qué modelos multifactoriales podríais usar en vuestras inversiones.

Uno de ellos, quizás el más recurrido por mí, ha sido el modelo factorial que describió Joel Greenblatt en el libro “El pequeño libro que bate al mercado”. Este modelo está realmente interesante pero la verdad que por varios sitios hace aguas, lo que no quita que sea una de las mejores aproximaciones de inversión jamás escritas, sobretodo para quien se inicia en el mundo de la inversión factorial.

Hoy sin embargo, quiero explicar el modelo que yo personalmente creo que es el mejor de los modelos de inversión posibles. Espero que os guste y lo podáis usar para vuestro propio beneficio.

Para quien no sepa qué es esto de la inversión factorial, sí debería leerse el libro de Greenblatt. Luego a Joseph Piotroski, Patrick O´Shaughnessy, Cliff Asness, Wesley Gray, Tobias Carlisle y un largo etcétera de inversores súper exitosos.

Además ellos explican todo esto mejor de lo que lo hago yo, así que con mis limitaciones didácticas trataré de explicar un modelo Multifactorial que es realmente interesante.

Por cierto, este modelo tiene una aproximación SEMI-PASIVA, es decir se trata de lo mismo que expliqué en este otro artículo, sólo que con un modelo más trabajado. Lo trataremos igual, de forma lo más PASIVA posible. De esta forma, cualquier intento de poner en práctica el modelo se ajustará lo máximo posible a la realidad del estudio.

Vamos allá…

El modelo se basa en Joel Greenblatt, sólo que usando el FCF Yield en lugar del EBIT Yield. Es decir la fórmula mágica sufre una ligera variación, usando un múltiplo de valoración basado en el FCF en lugar de en el EBIT.

La parte de la fórmula mágica que estudia el rendimiento de capital sigue intacta (ROIC o ROCE de Greenblatt).

Por tanto,

Hasta aquí no hemos dicho en especial. Son métricas que miden si una empresa es maravillosa (desde un punto de vista de calidad) con el ROIC, y si es una “ganga” mediante el FCF Yield.

Este cambio, no sólo lo hago porque tiene una mayor correlación con elevadas rentabilidades cíclicas cuando lo combinas con otros factores que el EV/EBIT, sino que Greenblatt, cuando habla de valoración de empresas, también usa el FCF Yield.

“Cuando la gente categoriza el Value como bajos Precio/Valor en Libros o bajos Precio/Ventas, son métricas que estaban bien correlacionadas en el pasado con altos retornos cíclicamente, pero con el tiempo cuando algo se vende a precios de valor en libros significa que la gente está dando una alta valoración al negocio en sí mismo cercana al coste de los activos y no están considerando apenas ningún premium por el negocio.

Si tú eres una firma de private equity, no vas a usar el valor en libros para valorar el negocio, sino que mirarás el Free Cash Flow e intentarás predecir cómo van a ser en el futuro y lo que estás pagando en relación a esa expectativa; y eso no tiene nada que ver con bajos Precios/Valor en Libros o bajos Precios/Ventas, tiene que ver sin embargo con la generación de Cash Flow en el negocio”.

Joel Greenblatt.

Dicho esto a la fórmula que quiero proponer deberíamos añadirle un factor más: la Caja Neta.

Es decir,

High FCF Yield & High ROIC & %Caja Neta por acción/precio positiva

Esta es la fórmula a la que quería llegar, ahora explicaré porqué.

Sobre el FCF Yield y el ROIC no hay mucho que decir, cualquiera que se lea el libro de Greenblatt comprenderá la ventaja que ofrece esta fórmula, y ya sea el EV/EBIT o el EV/FCF, ambos ratios apuntan en la misma dirección, con lo que nadie mejor que el profesor e inversor billonario Greenblatt para entender la ventaja de usar esta combinación de factores.

Por otro lado, sobre la Caja Neta os recomiendo la lectura de este artículo, en el que expliqué con todo detalle (hasta donde mis posibilidades llegan) las particularidades de este factor.

Entonces,

¿Cómo explicamos la ventaja de estos factores trabajando conjuntamente a nuestro favor?

Mirar, vamos estudiar cómo se comportan las acciones que cumplen las siguientes condiciones.

- Ordenamos el universo de acciones de acuerdo a los criterios de la Fórmula Mágica FCF Yield.

- Descartamos aquellas que no tengan un %Caja por acc/precio positiva.

- Eliminamos todas que tengan una Capitalización inferior a 1.000 millones.

- Eliminamos aquellas que cotizan a un precio inferior a 1 euro o equivalente al cambio (descartamos las penny stocks).

El motivo de usar una Capitalización superior a 1.000 millones es porque Greenblatt testó su fórmula con empresas a partir de 50 millones,pero en un test que hizo en paralelo, al usar una capitalización superior a 1.000 el resultado de su fórmula bajó del 30,8% al 23% anual medio. Sin embargo, para un usuario de a pie, es más fácil invertir en empresas relativamente más grandes que aquellas que son muy pequeñas (que en muchas ocasiones son OTC o no están listadas en los brokers).

También sabemos que las que son muy pequeñas suelen rendir mejor a largo plazo (low size factor) que las que son más grandes, pero tienen mucha más volatilidad. Además de que eso “maquillaba” muy bien el resultado y para el libro quedaba que ni pintado…

Por otro lado, descartamos las penny stocks. Estas aportan una prima de rentabilidad enorme, y también pueden darnos información “maquillada”, pues una vez en la práctica, muchas de ellas no las podremos comprar, no tendrán mucha liquidez o tendrán una volatilidad que muchos no aceptaríamos.

Por lo demás no tiene misterio: ordenamos el universo de acciones según las expresas con más FCF Yield y más Retornos sobre Capital que tengan una posición de Caja Neta grande.

Seleccionamos el Top30 del ranking, y nos montamos un “índice” con esas acciones que rotaremos 1 vez al año. Es decir el año 1 montamos la cartera con el top 30 del ranking, mantenemos esas acciones un año completo, y al inicio del año 2, vendemos la cartera previa y compramos la nueva con el nuevo top 30 del ranking. Así sucesivamente año tras año.

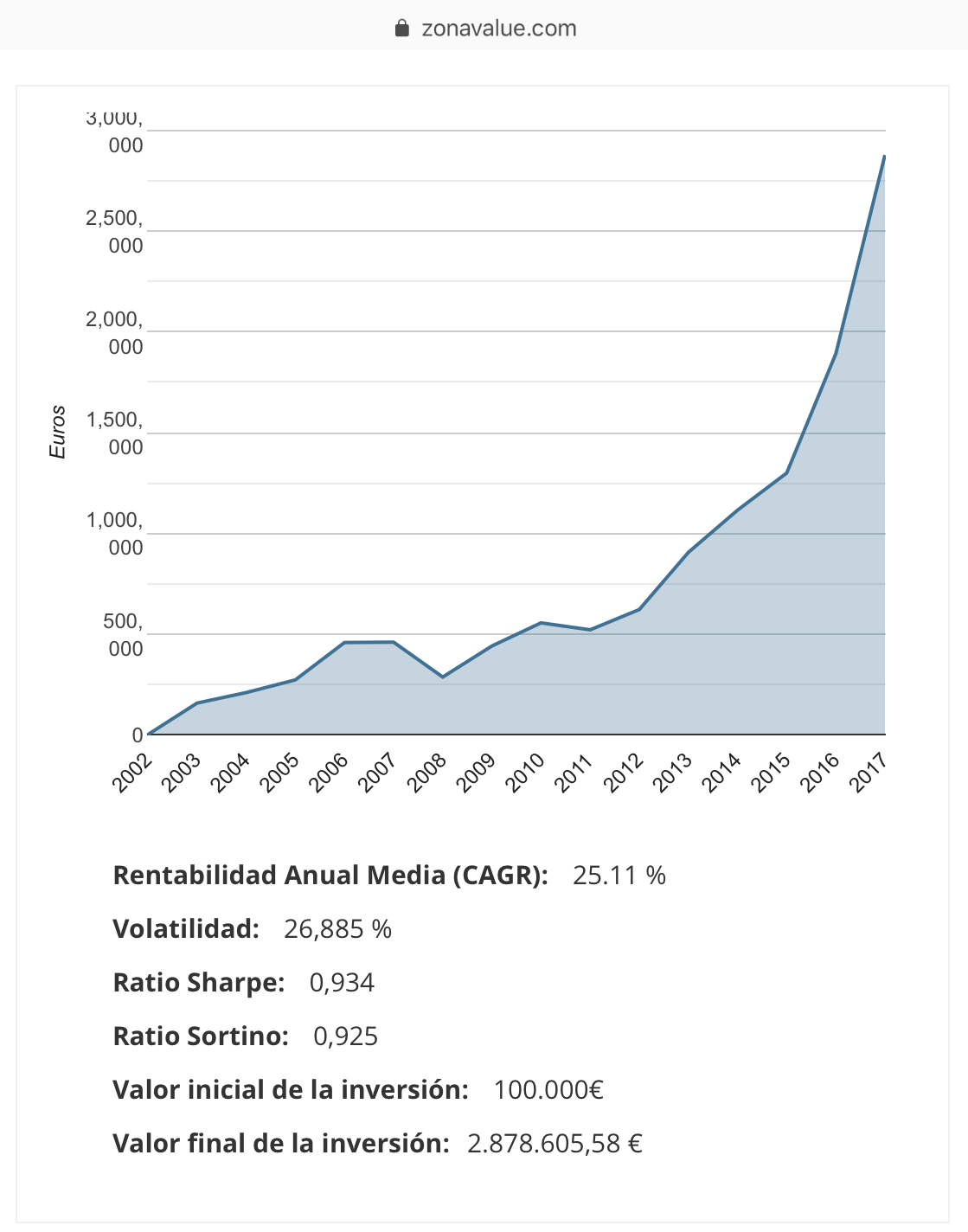

De haber hecho esto mismo durante los últimos 15 años el resultado hubiera sido el siguiente (usaré la herramienta de backtesting de zonavalue.com):

Países: Alemania, EEUU, Holanda, Suecia, Austria, España, Italia, Suiza, Bélgica, Francia, Noruega, Reino Unido, Canadá, Grecia y Portugal.

Sectores: Basic materials, Consumer Goods, Consumer Services, Healthcare, Industrials, Oil & Gas, Technology y Telecommunications.

Dirección: Largo

Orden

Orden 1: EV/FCF

Order 2: ROIC - Return on Invested Capital (ROCE Greenblatt)

Filtro de liquidez

Precio cierre mensual > 1

Condiciones

Market Cap > 1.000.000.000

Caja por acción/precio (%) > 0

El resultado

El resultado no es nada especial, estoy de acuerdo, pero contar con algunas cosas antes de descartarlo:

La rentabilidad del modelo es de un 25% pero ojo, con empresas relativamente grandes. Usamos en el modelo una capitaización superior a 1.000 millones y eso no es tan habitual. Si usamos un Low Size Factor, sí, está claro que encontrar rentabilidades más altas es posible en ese caso, pero el estudio podría adolecer de cierto curve-fitting.

Por otro lado, eliminamos las penny stock, que sabemos aportan un extra de rentabilidad enorme, pudiéndonos llevar a sacar conclusiones equivocadas del modelo; o trayéndonos ciertos quebraderos de cabeza cuando se trata de poner en práctica el modelo.

Además, el ratio Sortino es bastante elevado para ser un modelo sólo Long que aporta tanta rentabilidad. Ganamos 0,925 euros por cada euro de riesgo asumido.

Hasta aquí todo va bien, sin embargo aquí no acaba el modelo que quería presentaros. Vamos a darle una vuelta de tuerca más y mejorarlo considerablemente con tan sólo una ligera variación adicional.

Mejoramos el modelo

Quien haya leído a Piotroski, Cliff Asness, O’Shaughnessy, Joel Greenblatt y otros tantos…; seguro estarán familiarizados con que ellos hablan de sus portafolios sólo Long y cómo los combinan con posiciones Short sobre acciones o índices. Pues vamos a hacer lo mismo.

Propongo lo siguiente, vamos a combinar los portafolios anuales del modelo anterior con un Short sobre el Eurostoxx50 con la siguiente proporción y apalancamiento:

Long 200% - Short 160% (exposición Neta a Bolsa =40%)

En este caso el modelo se parece mucho al Fondo GONIX de Greenblatt donde él se apalanca un 170% en las posiciones Long y un 100% en las Short, manteniendo una exposición neta a bolsa del 100%; o el GFIVX donde mantiene una exposición neta a bolsa que va del 40% al 70%. En nuestro caso, mantenemos constante unas proporciones que nos sitúan en una inversión Neta Long del 40% siempre. Es decir, estamos cubriendo el 80% de la cartera con un Hedge, como hacen estos High-end investors.

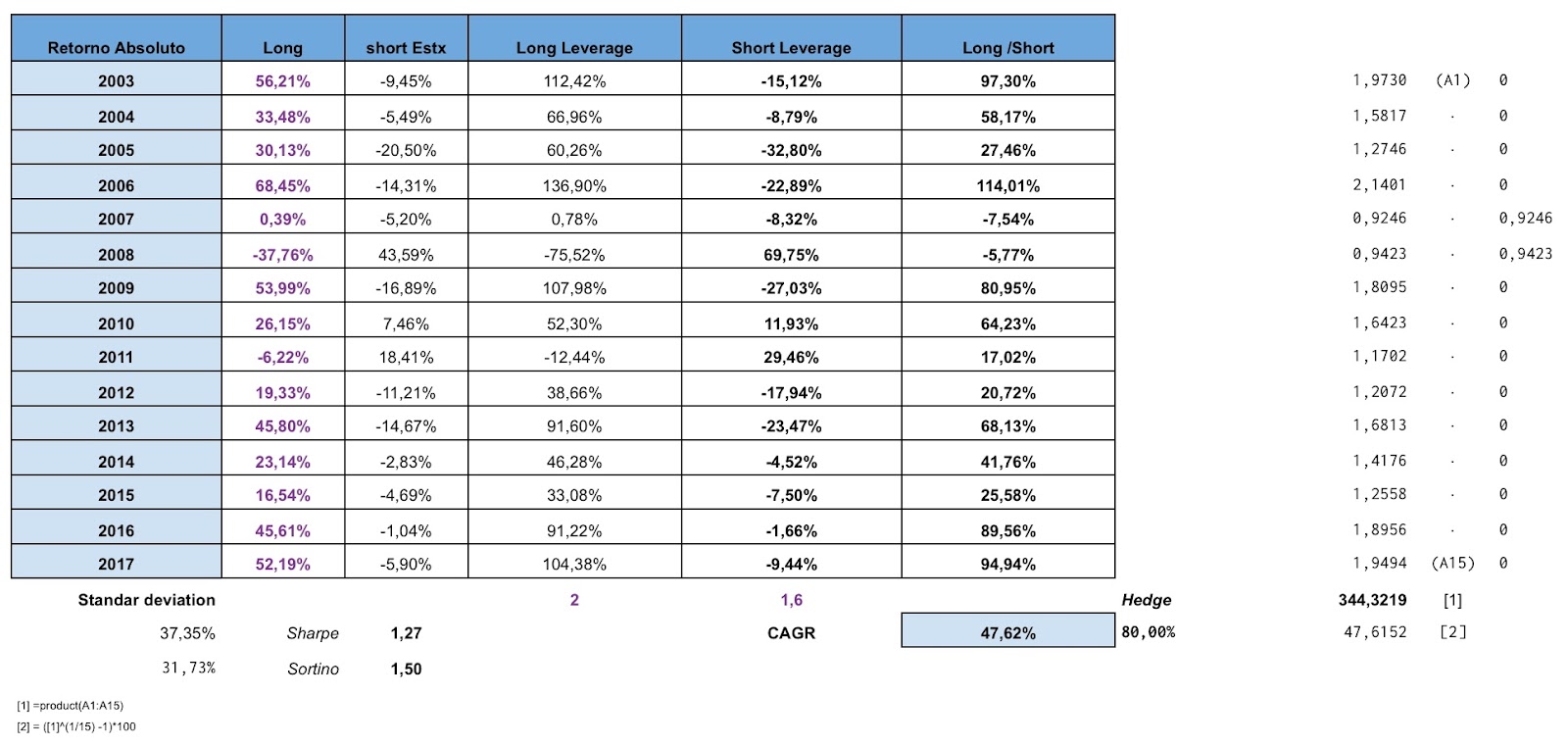

Si vemos algunos número del modelo comprenderemos mejor la ventaja de hacer esto:

Long: rentabilidad de los portfolios año a año del modelo anterior de estudio.

Short Estx: rentabilidad del Eurostoxx50 multiplicada por -1 (como consecuencia de que son posiciones Short, es decir bajistas).

Long Leverage: Long*2 (apalancamiento 2:1)

Short Leverage: Short*1,6 (apalancamiento 1,6:1)

Long/Short: Long Leverage + Short Leverage

Como veis en este caso, sí se produce una mejora considerable de todas las métricas del modelo. No ha cambiado nada, siguen siendo las mismas acciones, sólo que las hemos apalancado 2:1, y hemos cubierto el 80% del total del portfolio (1,6:1) con el Eurostoxx50.

Al hacer esto, el resultado aumenta considerablemente, llevando la rentabilidad al 47,62% anual medio a lo largo de los 15 años de estudio.

El Sortino Ratio se va al 1,5. Es decir, ganamos 1,5 euros por cada euro de riesgo asumido. A mayor apalancamiento mejor Sortino en la estrategia sólo Long, que admite un apalancamiento de la posición Long (del modelo Long/Short) de hasta 2,3:1. A partir de ahí, si apalancamos más el portfolio, entonces el Sortino cae en picado.

La pérdida máxima la encontramos en el año 2007 con una caída del -7,54% (un mal año para el modelo en comparación con el modelo sólo Long que sumó un 0,39%), sin embargo al año siguiente (2008), el modelo cubierto pierde sólo un -5,77% en lugar de un -37% que perdió el modelo sólo Long.

Como véis esta modalidad de trabajo Long/Short semi-pasiva mejora mucho la versión sólo Long, y esto es así sólo por combinar con el portfolio Long con una cobertura de riesgo vía Short.

Conclusión

La inversión no tiene porqué ser complicada para que sea rentable. De hecho, la mayoría de inversores billonarios la hacen simple. Muchos de ellos han explicado que ya no ganan lo que ganaban no porque ya no sepan hacerlo, sino porque han ganado demasiado y el tamaño de sus fondos ha crecido hasta tamaños imposibles.

La mayoría de estos inversores, o por centrarme en uno, Greenblatt, ha obtenido una rentabilidad media desde sus inicios del 40% anual medio. Siempre con modelos de inversión similares a lo que aquí he explicado, usando posiciones Long/Short de forma semi-pasiva o sistemática.

En Europa no estamos acostumbrados a esas rentabilidades pero eso no es porque nuestros gestores no sepan hacerlo, sino porque la industria pone muchas trabas a los fondos Hedge (Hedge Funds). Con lo que tendemos a compararnos con inversores que nos son cercanos y hacen cosas que entendemos, si bien, ahí fuera hay otros inversores que hacen cosas realmente significativas y para nosotros, inversores pequeños, nos son más fáciles de aplicar que a ellos mismos. Valga como ejemplo que Asness o Greenblatt por ejemplo, sólo pueden trabajar con un universo de acciones de unas 10.000 acciones más grandes del mundo, Buffett sólo con las 300 más grandes del mundo y así muchos…; sus fondos son demasiado grandes, y por tanto tienen pocas oportunidades de encontrar gangas en un universo de acciones tan pequeño.

En mi caso el estudio lo he hecho con unas 39.000 acciones. Eso es una enorme ventaja para nosotros, de la que ellos no pueden disfrutar.

Espero que os haya gustado.

Saludos,

José Iván García, CIO de Kau Markets EAFI.

____________________________________________________________________

- Para el estudio de los modelos de inversión se usó zonavalue.com

- Se descartaron de todos los modelos los sectores Financiero y Utilities.

- Se usaron rotaciones anuales de los portfolios.

- FCF Yield = Enterprise Value (EV)/FCF

- Caben muchas más justificaciones empíricas que podrían completar el estudio como por ejemplo, descomponer por tamaños el Market Cap, descomponerlo por Price Factor, más tramos temporales de estudio, etcétera; pero eso encajaría más en un paper de investigación que no en un artículo. Os invito de todas formas a que eso lo hagáis vosotros usando la herramienta de backtesting de zonavalue.com y me paséis vuestros resultados.