Tenía dudas en el título. En un principio, manejaba el siguiente: “El escalofrío que te recorre el cuerpo cuando analizas el balance de situación de un banco”. Largo, demasiado largo. Pero real, se lo garantizo. Aún recuerdo las palabras de Rodríguez Zapatero, allá por el año 2008, en su viaje a EEUU: "quizás (España) tenga el sistema financiero más sólido de la economía internacional". Pues eso…

Es un hecho conocido por todos, o debería serlo: el sistema bancario español está quebrado. Mucho se ha escrito sobre esto, pero déjenme hoy abordar el problema desde la óptica de los estados financieros. Esto es, nos vamos a las cuentas anuales de los bancos, buscamos su balance y nos lanzamos a analizar la estructura financiera de las empresas del sector.

Primero, unos nociones básicas de contabilidad. Toda empresa genera su actividad gracias a los activos que posee. Así, una empresa que se dedica a fabricar zapatos deberá hacer acopio de los materiales y maquinaria necesarios para la elaboración del calzado, además de la tesorería necesaria para ir haciendo frente a los pagos inherentes a la actividad: salarios, luz, telefonía, asesoría, limpieza, etc. Pues bien, todo eso es el Activo de la empresa. ¿Y cómo se financia ese activo? Básicamente, de tres formas: con capital aportado por los accionistas, con los beneficios que genera la actividad o con deuda. Los dos primeros se recogen en lo que llamamos, contablemente, Patrimonio Neto o Recursos Propios; el tercero, la deuda, se identifica como Pasivo o Recursos Ajenos.

No voy a renegar aquí de la importante función que puede jugar la deuda como parte del engranaje inicial de un proyecto. A partir de ahí, la acumulación de deuda sólo trae una cosa: problemas. Destacaría tres:

1. Si vienen mal dadas, nuestra capacidad para sufragar tanto la amortización del principal como la carga de intereses asociada se verá mermada. Luego, lo de siempre: renovar vencimientos, más deuda, etc. Lo dicho, problemas.

2. Si la empresa se encuentra ante una buena oportunidad de negocio que requiere de una importante inversión, su acceso a los mercados de deuda puede verse afectada por el hecho de haber acumulado cantidades importante de deuda. ¿Prestaría usted su dinero a alguien que ya está muy endeudado?

3. Y en relación con lo anterior, si su respuesta es afirmativa, a buen seguro impondrá al deudor unos mayores costes por la financiación.

¿Y cómo podemos saber si una empresa está muy endeudada? Cualquier ratio que refleje el peso del Patrimonio Neto en el balance nos vale. Tomemos, por ejemplo, el siguiente cociente: Patrimonio Neto/Total Activo. Este ratio nos dice qué proporción de los activos de la empresa están financiados con recursos propios. Así las cosas, una empresa sin deuda arrojaría un ratio igual a 1; mientras que una empresa sin fondos propios arrojaría un ratio igual a 0. Evidentemente, en cuanto una empresa empiece a coquetear con valores muy bajos de este ratio, las alarmas comienzan a saltar…

¿Y por qué saltan las alarmas? Se lo explico con un sencillo ejemplo. Pongamos que su empresa se dedica a la promoción de viviendas –sí, sí, lo siento. A efectos de exposición, supongamos que todo su activo está compuesto por viviendas en stock. Su valor contable, esto es, el valor en libros de su activo, es de 100 millones de euros. En cuanto a la financiación, de esos 100 millones, usted ha puesto 10 millones; el banco le ha prestado los 90 que faltan. Ahora le planteo dos escenarios: (1) las viviendas no se venden, y se estima una pérdida de valor del 5%; y (2) las viviendas no se venden, y la pérdida estimada es del 30%.

En el primer caso, el golpe lo recibe únicamente usted: a la hora de repartir las pérdidas, el accionista ocupa la “pole position” –y lo que es peor aún, hasta que le quede un solo euro de patrimonio, éste se destinará íntegramente a reparar las pérdidas latentes. El patrimonio inicial de 10 millones se reduce, ahora, a 5. La cosa pinta mal, pero aún le queda un ligero aliento…

En el segundo escenario, las pérdidas estimadas ascienden a 30 millones. Ha perdido los 10 millones que puso. Pero, no sólo eso. Ahora también se ha de declarar en quiebra, puesto que el valor de sus activos no cubre ya el montante de deuda que solicitó. Se acabó la fiesta: al juzgado…

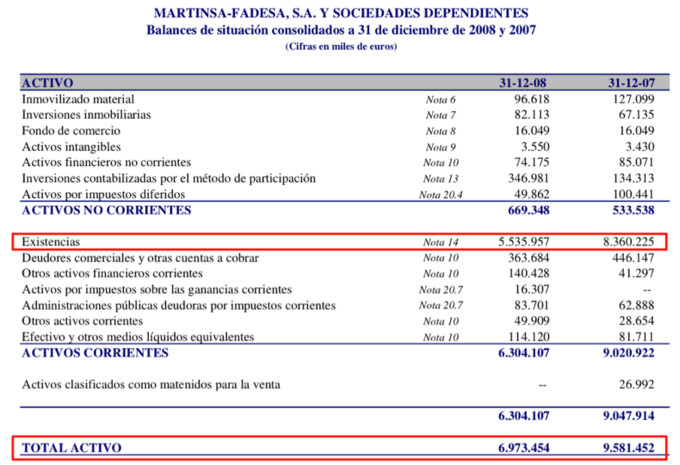

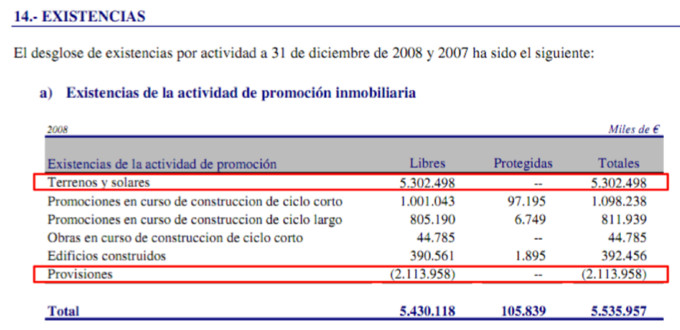

Y este ejemplo que les he puesto, aunque sencillo, es del todo real. Atento a las dos tablas que le muestro a continuación:

Conocerán el caso de Martinsa-Fadesa, cuyo guión continúa, a día de hoy, en los juzgados. Pues bien, se trata de un caso de manual: un activo que pierde valor a una velocidad de vértigo. En este caso, el principal activo de la compañía se trataba de terrenos y solares; precisamente, el activo más sobrevalorado al calor de la burbuja inmobiliaria. El importe de las provisiones (destacadas en rojo) refleja el deterioro estimado por la empresa en el valor de sus activos.

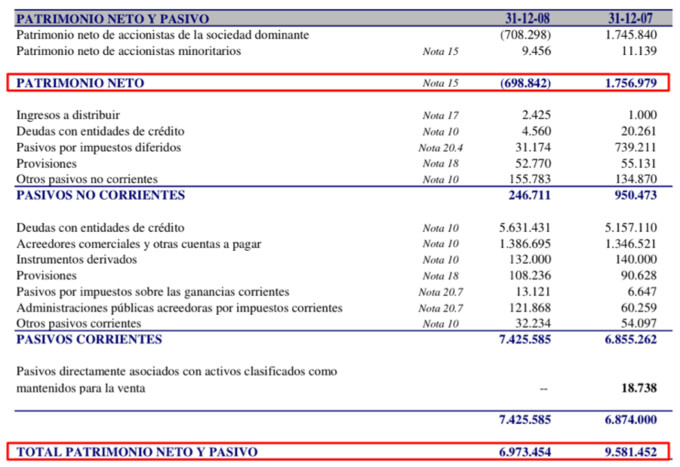

¿Y con qué Patrimonio Neto contaba Martinsa-Fadesa para hacer frente a este brutal deterioro? Veamos la estructura financiera de la empresa:

Comparen el deterioro estimado en el valor del activo para 2008 (más de 2.100 millones de euros), con el Patrimonio Neto de la empresa a comienzos de ese mismo año, o lo que es lo mismo, a finales del año anterior (no llega a los 1.800 millones de euros). Conclusión:

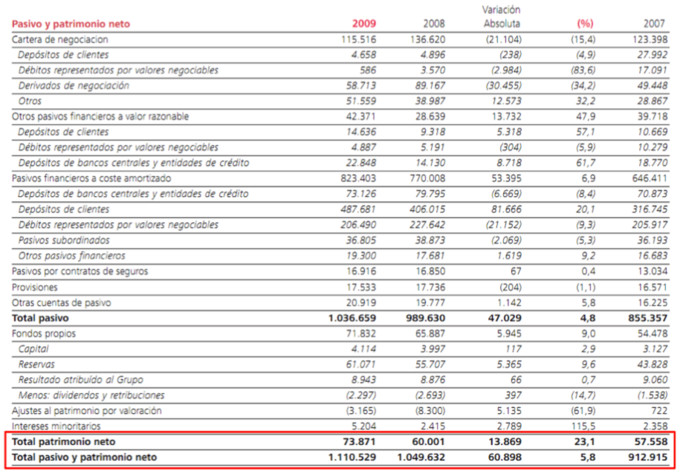

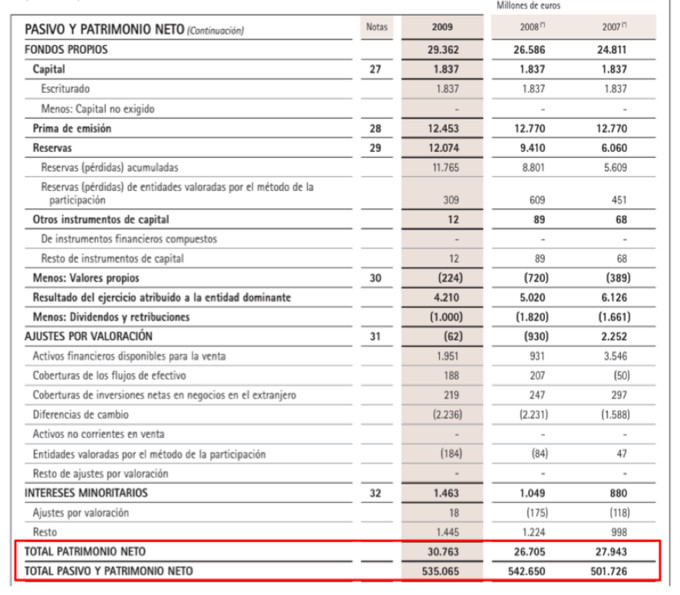

Y dirán ustedes, ¿pero no iba a hablar del sistema financiero? Ahora, ahora… Pero más que hablar, y dado que ya hemos sentado las bases del análisis, me limitaré a mostrar. Ésta era, para el trienio 2007-2009, la composición del Pasivo y Patrimonio Neto de dos de las más importantes entidades financieras de este país:

No se pierda en cifras que no vienen al caso y del todo secundarias. Comparen, en ambos casos, la cifra de Patrimonio Neto con la magnitud del total Pasivo y Patrimonio Neto (que, por identidad contable, coincide con el importe total de los activos de la empresa): cifras que oscilan en torno al 6%. ¡¡¡CÓMO LO OYEN: 6%!!! Evidentemente, a la mínima que vienen mal dadas, se derrumba el castillo de arena.

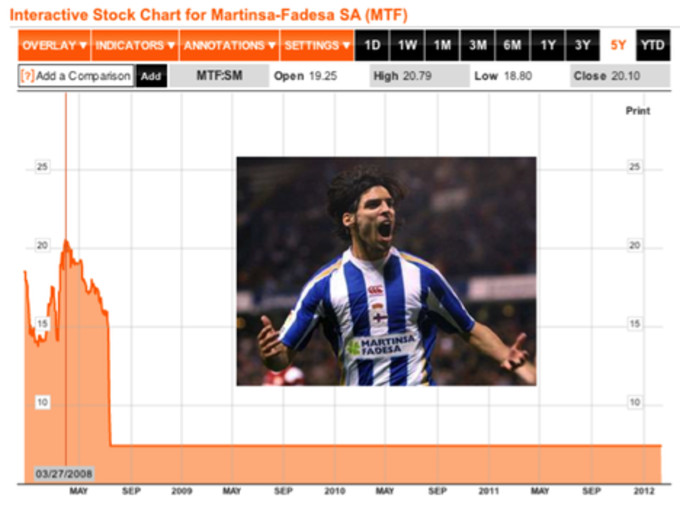

Y ahora, la pregunta del millón: ¿en cuánto se ha deteriorado el activo que avala ese brutal apalancamiento? El mercado lo tiene claro:

Pero no nos centremos sólo en estas dos entidades. Este patrón es extensivo a todo el sistema financiero internacional. ¿Y aún nos preguntamos qué fue lo que pasó?

Puedes suscribirte aquí para no perderte futuros artículos del blog!