He visto por algunos comentarios que hay muchos que creen que los tipos de interés están en récords históricos por manipulación de los bancos centrales. Yo no lo creo así. Es evidente que los bancos Centrales han bajado los tipos de interés, pero su capacidad se ve limitada porque representan menos de un 20% de la demanda del mercado. El resto es demanda privada. La oferta, por su parte, que es la emitida por los fonienros, es más alta que nunca, lo que sería una fuerza a favor de la subida de tipos.

La curva planas al 0%, o incluso negativa, indican unas expectativas de decadencia, en mi opinión, como es la opinión de muchos economistas solventes. Incluso hay una parte de ellos que cree que estamos ante un estancamiento secular. Yo lo creo así por una sencilla razón: si hubiera demanda de inversión real, los tipos de interés subirían, por mucho que los bancos centrales los bajaran. El problema es ese: pese a las facilidades crediticias, no hay demanda de inversión. Una contraprueba: en EEUU, que sí hay algo de inversión, aunque no mucho, los tipos son un poco más altos.

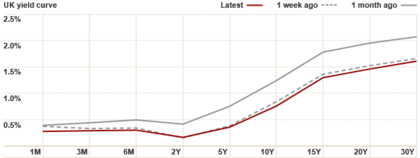

En cambio, en Gran Bretaña, con el Brexit, la curva de tipos, que era más positiva que en el continente, ha caído a plomo, pese a que el BoE ha actuado para impedirlo.

Es decir, es innegable que las expectativas y las news determinan la pendiente de la curva.

La curva de rendimientos es una cadena que tiene un principio, el tipo a un día, y un final, el típo a largo. Cuanto más nos alejamos del origen, más influye la demanda de inversión, es decir, la rentabilidad esperada de ésta. Para que no haya equívocos, la adquisición de acciones en bolsa no es inversión, es especulación, a menos que sea a la emisión primaria. Solo es inversión la acción comprada directamente a la empresa emisora. Lo otro es un intercambio de propiedad de un poseedor a otro. Ni aumenta el ahorro ni la inversión en las cuentas de PIB. Lo digo porque hay mucho gurú por ahí que cree que la subida de la bolsa es que la inversión va sobre ruedas. No.

En suma, la curva de rendimientos está plana, pese a los bajos tipos a corto, porque las expectativas de futuro son muy malas.

Ahora reflexionemos: ¿está justificado ese pesimismo? Hay dos corrientes básicas que dicen que si. Una es la reventa Rpnert Gordon, y otra Larry Summers. El primero habla de la decadencia de las innovaciones, el segundo de la ausencia de demanda de inversión. Yo creo que no están alejadas: son dos caras de la misma moneda.

En el FT, Martin Wolf comenta el libro de Robert Gordon, "The Rise anda Fall of American Growth", un libro muy renombrado hoy. Su tesis principal es que no debemos esperar grandes tasas de crecimiento porque la era de las grandes invenciones ya ha pasado. El periodo 1920-1970 y el 1990-2000 no se volverán a repetir.

Lo curioso es que Gordon ya había enunciado esa tesis en los noventa, pero se arrepintió y reconoció que ese tiempo fue de grandes avances de la productividad. Ahora dice que la onda innovación informática ha llegado a su fin, porque todo lo que produce va a beneficio del consumidor, y no aumenta la productividad de la industria.

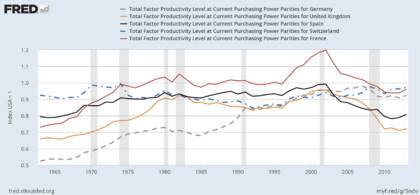

El gráfico de Wolf resume perfectamente la tesis de Gordon:

La productividad de todos los factores -es decir, el avance de la producción deducidos los imputs de capital y trabajo-, o llamada también productividad residual (no debida a cantidades de factores), ha disminuido sensiblemente: para producir lo mismo, hay que echar más cantidades que antes de capital y trabajo, pero rápidamente se alcanza la zona de rendimientos decrecientes.

Recuerden ahora la tesis de Larry Summers a la que hace poco dedicaba un post: lo que falla en la economía mundial es la demanda, como muestran los bajísimos tipos de interés nunca vistos. Es decir, no es que Summers niegue que la oferta sea importante, pero cree que la demanda es lo que limita hoy el crecimiento.

Por un lado, unos tipos de interés reales negativos, que sin embargo no animan a invertir productivamente. Por otro, una caída de la innovación que limita la productividad.

Es absurdo separar ambas tesis: la innovación viene incorporada a la inversión (demanda), lo que mejora la productividad (oferta).

Gordon parece creer que la innovación es algo espontáneo y errático, que se produce de pascuas a ramos. Yo no estoy de acuerdo, creo que la buena salud de los negocios es el mejor incentivo a innovar.

Por otra parte, esas estadísticas son engañosas. La productividad multifacyorialmsepemde del numerador y del divisor. El numerador es el PIB, básicamente, y al PIB se le escapan cada vez más cosas, porque la parte del león ahora son los servicios, y es difícil medir ahí la productividad. Esos servicios son cada vez más de oferentes individuales, no necesariamente localizados en un conteo industrial. La caída de Detroit en una ciudad fantasma no quiere decir que se haya esfumado la riqueza creada allí, sino que se ha ido a otra parte a fundar nuevas actividades. Que sea más difícil aprehenderlas en el PIB no quiere decir que no existan.

Hay una evidente decadencia mundial, pero creo, como Summers, que hay un problema de pesimismo de los "animal spirits" que frena la inversión (que está estancada, sobre todo en Europa), y con ello la innovación. Por cierto, innovación quiere decir aplicación práctica de un invento, no inventar en sí mismo.

ADDENDA: gráfico de productividad multifactorial en los principales países. La referencia 1 es EEUU. Como ven, los tipos de interés no están bajos porque vivamos una época maravillosa de productividad espléndida.

Los tipos de interés a largo plazo son bajos porque la tasa de inflación ha descendido de forma significativa, sobre todo en Europa. Eso no significa necesariamente un mal panorama económico ni una menor inversión, sino un aumento de la productividad muy importante. De hecho, una de las épocas más brillantes en términos económicos (1860-1892) se caracterizó por un descenso continuado de los precios. Pero incluso el actual ciclo americano ha sido muy duradero con una inflación baja, incluso en terreno negativo en algunos meses.

Tú has visto las cifras de productividad en el mundo? Has mirado el gráfico? por cierto, esa época que citas como maravillosa es un mito liberal. No hubo tal deflación + crecimiento. Voy a buscar las cifras.

Pero ,o primero, mira por favor los datos de productividad.

En respuesta a Miguel Navascues

La productividad total de los factores se obtiene de la contabilidad nacional y de la estimación de los inputs de trabajo y capital. No puede recoger lo que significa tener cientos de servicios gratis con una sola conexión a internet: transferencias gratis, buscador bueno gratis, acceso a toda la información financiera gratis, libros baratos, plataformas de comunicación gratis (conferencias, llamadas, mensajes), etc. Si no se factura no cuenta.

Productividad es que el coste de los vuelos desciende año a año, que el mismo ordenador trae cada vez más capacidad y su precio cae. Productividad es que ahora hay smartphones y hace 10 años no, que cada vez es más fácil la formación a distancia (menor coste). Estamos sin duda ante una de las épocas más revolucionarias de la historia.

Si lo quiere plantear desde el punto de vista de las empresas, los beneficios empresariales han seguido creciendo y marcando máximos históricos. Basta con ver la evolución del S&P500 y sobre todo del Nasdaq. La facturación de las empresas tecnológicas sigue creciendo de forma increíble, con márgenes brutos por encima del 80%. En Europa no se puede decir lo mismo porque toda compañía tecnológica acaba en EEUU, una lástima.

Cuando llega una recesión la tecnología y la forma de organizar las empresas no cambia en un año, y sin embargo el TFP disminuye. Una serie muy errática que no muestra ninguna tendencia de nada.

En respuesta a Enrique García Sáez

Lo que teor sentía son variaciones, yo un índice. Y creo que Aída dice algo. Incluso las variaciones muestran que ha bajado el crecimiento.

Lo que tú representas son variaciones, yo un índice. Y creo que sí dice algo. Incluso las variaciones muestran que ha bajado el crecimiento. Desde el año 2000, aproximadamente

No conozco la tesis de Wolf, pero por lo que dices aquí, me recuerda al clásico exceso del científico. Por definición, el progreso es una incógnita, porque el futuro es imprevisible. Dices que rectificó en los 90... pues claro, no podía prever internet y sus consecuencias, de la misma manera que no podemos prever cuál será la próxima revolución. La ciencia no lo puede saber todo, de hecho sabe poco, y el que juega a ser visionario, se equivocará al 99%. En cambio el enfoque filosófico te dice: todo es posible, incluso un nuevo salto de productividad.

En algunas cosas de las que dices me pierdo.

A lo sencillo: cuando sube el precio (de lo que sea), es que hay más demanda que oferta. Si suben bonos, es que la presión compradora puede más que la vendedora (o emisora en este caso). Por eso los tipos bajos para mí son la expresión de una sobrecapacidad de ahorro en el mundo, y en Europa concretamente, una sobrecapacidad que no encuentra en qué invertirse. Entre otras cosas...

Sobre la productividad, entiendo lo que dices, desde un punto de vista económico. Lo que comenta Enrique es desde un punto de vista práctico: es real, pero no hace que las estadísticas económicas mejoren. Sin duda estamos en una época revolucionaria porque internet está haciendo que los antiguos poseedores de poder, lo vayan perdiendo paulatinamente, como ya ha ocurrido varias veces en la historia (sucesión de luchas de poder). Incluso a las manos fuertes, se les escapa el control de la situación de vez en cuando...

Interesante post por cierto, enhorabuena ;)

Saludos !

En respuesta a Niko Garnier

Desde luego Niko, eres único ;-) creo que no Samoa hablando en el mismo plano. Yo estoy intentando deducir qué hay detrás de unas curvas de rendimiento tan planas. Nunca hemos visto una cosa a si.

Hay gente que lo echa a cuenta de los BC. Yo digo que los ripos Siempre han sido la mejor expresión de las expectativas. Cuando la curva es positiva, es que se espera que los ripos A corto plazo suban hasta dónde están los de largo plazo hoy, lo que quiere decir que esperan que el tipo de interés real y la inflación suban. Por supuesto que se pueden equivocar, nadie sabe el futuro. Esa es la yesoso peoncipal de Keynes. Yo hablo de lo que esperan, cómo lo ven. Y lo ven bastante oscuro, y cada vez más, desde hace años. ¿Se equivocan can? Buen pero se pierden equivocar en ambos sentidos, por definición. El caso es que tenemos dos datos muy significativos: las curvas de tipos planas y cerca de cero o negativas. La productividad cayendo. A ello se añade unas previsiones demográficas terribles. En suma, los tres factores que hacen crecer, capital, trabajo y productividad, dentro de lo que sabemos, rematadamente mal. Por no decir muy mal.

Tú puedes paliar la demografía con inmigración, la baja productividad con más innovación... Pero eso no se consigue en un suspiro.

Eso por el lado de l economía real, que es lo que determina que los BC no pueden subir tipos como querrían. Me gustaría que lo hicieran para asistir a un espectáculo dantesco: los,Ríos subiendo 3 pp y la gente con bonos (los bancos) perdiendo un 30% o más de su capital...

¿Te estoy descubriendo algo nuevo? seguro que no.el derrumbe de las bolsas sería morrocotudo, Niko.

Por eso sigo que estamos en una situación delicada y difícil de controlar, porque esas expectativas y esos condicionantes reales se pueden equivocar, pero están ahí.

En todo caso: Enrique dice que es un momento muy bueno porque los tipos bajos, la deflación, y la alta productividad... Pues no. La productividad esta cayendo y la demografía está cayendo. Eso es un dato.

No confundas tu optimismo bursátil con la economía real. El optimismo bursátil de hoy no tiene ningún fundamento real. Ojalá os dure mucho el momento alcista, pero supongo que sabes, sabéis, que no es eterno.

En respuesta a Miguel Navascues

Yo no digo que sea bueno en sí. Solo digo que no es un fenómeno negativo. De hecho los tipos de interés llevan cayendo más de 35 años. Hay otras épocas en las que ha habido inflación baja y tipos de interés bajos, y no me refiero al final del siglo XIX, sino también a otros ciclos del siglo XX. Que la economía a partir de aquí mejore o empeore es una cuestión del propio ciclo, que por cierto en Estados Unidos lleva 7 años de expansión, no está mal. Dejo el gráfico del rendimiento del bono a 10 años cayendo durante 35 años.

En respuesta a Miguel Navascues

Ejemplo de ciclo económico con inflación baja. Años 50 y 60, bastantes años por debajo del 2,5% de inflación, muchos alrededor del 1%. No creo que se recuerde como un periodo económico malo.

Una vez más hay que distinguir el análisis económico de los tópicos.

En respuesta a Enrique García Sáez

Te has preguntado por qué esa diferencia entre EEUU y Europa?

En respuesta a Enrique García Sáez

Jajajaja, has oído hablar de la regresión financiera? la FED estaba obligada a mantener los tipos bajos, para pagar las deudas de guerra.

En respuesta a Miguel Navascues

De qué te ríes? Te has fijado que he puesto el IPC y no los tipos de interés? La FED también manipulaba el IPC?

En respuesta a Miguel Navascues

- Curvas de tipos planas: más bien aplanándose, todavía no están invertidas (signo de recesión próxima). Creo que transmites más pesimismo del que los datos permiten, a día de hoy.

- productividad cayendo? Puede ser, pero también aquí veo un juicio de valor. Es difícil hacer predicciones en esto. Todas las del pasado, fallaron.

- demografía horrible: en Europa, Japón, y occidente en general, es un hecho, una realidad bien conocida. ¿Ya está descontado? Quizá, aunque no es excusa. Más importante me parece destacar que también es un tema en el que todas las predicciones del pasado fallaron. En Francia hace 20 años estaban muy preocupados porque era el país de Europa con menor natalidad. Hoy es el país con mayor natalidad. Por supuesto la inmigración es imparable, como lo ha sido durante toda la historia de la humanidad. Imparable e imprevisible. La esencia del ser humano es moverse y buscar nuevos retos.

En resumen, son tres puntos sin duda apasionantes, y sobre los que se puede escribir y reflexionar muchísimo. Pero antes del técnico-científico, está el sabio-filosófo, que sabe y admite su ignorancia y la incertidumbre. Por cierto, incertidumbre = oportunidad.

En 1982 el pesimismo era brutal, y había ARGUMENTOS de peso, tan fuertes e incluso mayores que los actuales. En ese momento, cuando los libros que más se vendían eran sobre irse a vivir al monte y ser autosuficiente, o construirse un búnker, es cuando empezó el mayor mercado alcista de EEUU en el s.XX: 18 años de espectacular subida de la bolsa.

¿Y si el ciclo alcista actual va camino de ser el más largo de la historia? Quizá no en intensidad (crecimiento del PIB), pero sí en duración. Al fin y al cabo, una de las verdades fácilmente observables, como bien ha puesto de relieve Enrique, es que los ciclos actualmente son más largos (desde la creación de la FED en 1913). Igual ahora con los QE entramos en otra era donde los ciclos son aún más largos. Hay que intentar pensar "fuera de la caja" ;)

En definitiva, creo que son argumentos a valorar, pero ninguna de los tres son "controlables", y me quedo más bien con el SENTIMIENTO de mercado (y de las economías) que reflejas: desconfianza, escepticismo, pesimismo. Normalmente un excelente caldo de cultivo para invertir en bolsa ;)

(no te lo tomes a mal, es una simple reflexión jeje)

Saludos !

En respuesta a Niko Garnier

No me lo tomo a mal, porque es lo que digo: pesimismo desbordante, pésima demografía y productividad a la baja. Por cierto, esto de la productividad si es previsible, cuando la inversión no arranca.

Yo no digo que sea malo para ganar dinero. Eso es otra cosa. Una bolsa bajista puede ser rentable para el que sabe. Pero debe luego va a haber correcciones, eso seguro. Al que le pille dormido...

Enrique no me ha contestado: ¿ha reflexionado por qué en EEUU y RU si ha funcionado la política anti cíclica y en Europa no?

Le voy a contestar: porque Europa no es un estado unificado que justifiique una moneda única.

Lo que me gustaría añadir,sobretodo para poner algo de verzidad a los datos, es que creer la mentira oficial,de que los últimos años a habido deflación o baja inflación en U.S.A es una mentira gigantesca,cualquiera que viva o trabaje allí,se ríe de tal dato,quizás el último año fue así,por la gran caída del crudo,que compensó otras alzas,pero que antes,,,,,,ni da para hablar

No, en EEUU no ha habido deflación. Ha habido des inflación, caída del índice, como ud indica, por la caída del oil. Lo que sí es verdad es que está muy por debajo del 2% que la FED considera deseable.

hola,la globalizacion conlleva deflacion,aparece china e india,todo es mas barato producir e internet ayuda a ello.Eso ayuda al consumidor,ademas los movimientos migratorios reducen el salario,por lo tanto deflacion,eso no es malo,ademas es bueno,logicamente el tipo de interes bajo,eso no es malo,la productividad no depende de la innovacion,si no,de la aplicacion gradual de esta con mejoras continuas.la demografia no va a menos,simplemente esta en otras zonas distintas a ocidente,ya vendran aqui,cuando haya trabajo.recuerden 2007,eso me hace pensar en que lo lo de las pensiones no va a ser para tanto.En europa deberia haber politicas de i+d mas intensas,y de atracion de capitalismo.esta nueva europa es muy nueva todavia,hay muchas asimetrias

Se me escapa el alcance de éste artículo y de esta discusión. Estoy con Niko >> ...en algunas de las cosas que se dicen ...me pierdo"; o yo tengo un día especialmente espeso, o no se están Vds. explicando con propiedad -no me refiero a los 'lapsus calami' que emborronan algo el sentido de las frases-. Será cosa mía, por lo tanto, ... me apeo de comentar nada. Feliz Domingo!