Siempre que se produce un fuerte movimiento, especialmente a la baja, en un valor determinado, los medios y web financieras corren a informar a sus lectores de cuáles han sido los fondos más perjudicados por la caída o desaparición de este o aquel valor.

Por ejemplo, el pasado mes de septiembre, cuando el Deutsche Bank caía en picado (siguiente gráfico) porque el Departamento de Justicia norteamericano se disponía a reclamar 14.000 millones de dólares por las hipotecas subprime (sic), muchos medios se hicieron eco de qué fondos estaban sufriendo las mayores pérdidas (siguiente tabla).

Esta tabla publicado por Bolsamanía, reflejaba los 10 fondos que supuestamente estaban perdiendo más con la depreciación de Deutsche Bank, basado en el peso en cartera que tenía el valor a fecha 31 de julio de 2017, casi dos meses antes.

Renta 4 Multigestión Ítaca Global Macro, el fondo que asesoro a través de Ferrer Capital Management, tenía en esa fecha de julio el 4,75% de la cartera expuesta en ese valor y, siendo uno de los fondos con más exposición, aparecía tercero en las tablas e informaciones periodísticas.

Sin embargo, esta información era incorrecta a fecha de septiembre, cuando se destapó la noticia del Departamento de Justicia. Desde mayo de 2016 hasta el mes pasado el fondo ha estado invertido en empresas financieras y relacionadas, de acuerdo al análisis que realicé hace un año en el que estimaba que los bancos eran una oportunidad. Pero el que haya estado invertido por lo general en esas cotizadas no significa que siempre estuviera en ellas, especialmente mientras la tendencia alcista no era firme.

Aquellos días, simplemente, Ítaca Global Macro estaba fuera de ese valor y de otros valores bancarios.

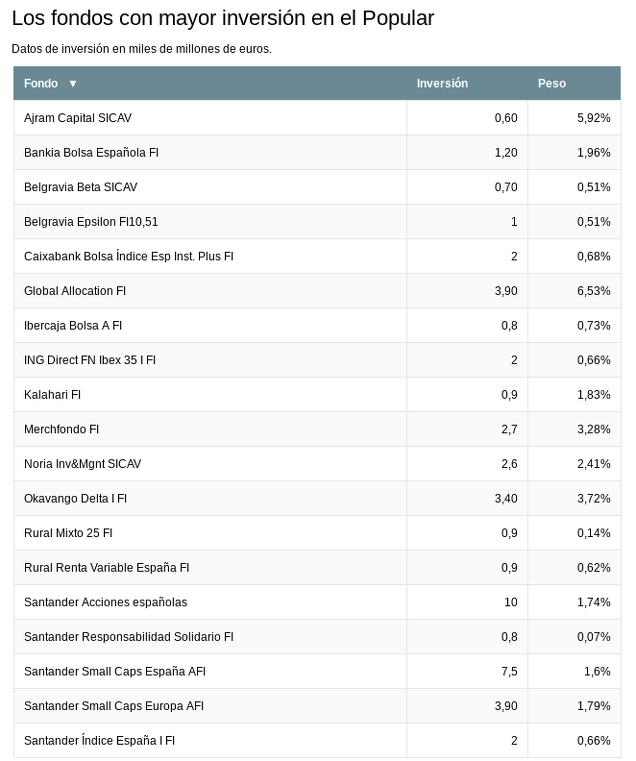

Estos días, con la caída y desgracia del Banco Popular, de nuevo los medios se han lanzado a hacer listas de fondos que han sufrido con la desaparición del valor. Esta es una que ha aparecido hoy en El Confidencial,

De esos fondos, me constan al menos 2 que no estaba expuesto al valor cuando el POPU desapareció.

¿Por qué ocurren estas informaciones imprecisas? Muy sencillo, los medios se van a los informes trimestrales y semestrales de la CNMV, donde aparecen las principales posiciones de los fondos de inversión y con eso redactan la noticia, asumiendo que desde la fecha del último informe hasta el día del evento, nada ha cambiado.

Pero esta manera de informar no es justa ni para los lectores ni para los fondos, a los primeros porque no se les está dando una información veraz y precisa y, a los segundos, porque se está haciendo mala publicidad a algunos fondos que no han perdido dinero con ese valor o que incluso pueden haber revertido la posición y estar beneficiándose de la situación.

La cobertura de El Confidencial sobre el caso del Popular ha sido brillante, informando en primicia que el Popular estaba en venta mientras otros les criticaban, como si se la hubiera inventado. Y el tiempo ha demostrado que decían la verdad y nada más que la verdad.

Por eso, siendo tan brillantes para una información, no entiendo porque los medios no aplican los mismos criterios para las informaciones sobre los fondos de inversión. Las informaciones hay que contrastarlas. Está muy bien que se vaya a la CNMV y se miren informes trimestrales y semestrales para tener algo en mano, pero luego habría que llamar a una o varias fuentes para confirmar los hechos.

Espero que mi punto de vista y experiencia les convenza de que en este apartado las cosas pueden mejorar bastante.