"Elegir acciones concretas sin tener ni idea de lo que buscamos, es como correr en una fábrica de dinamita con un fósforo encendido en la mano. Es posible que salga con vida, pero seguirá siendo una idiota" Joel Greenblatt

Si nuestra prioridad como inversores es sacarle el máximo partido a nuestros ahorros e intentar rentabilizar hasta el último euro, sin duda, lo más lógico sería pensar que, profesionales del sector con prolongada experiencia en el campo de la inversión y que gestionen cientos de millones de euros/dolares, sean quienes mejor desarrollen esta compleja tarea.

¿Lo más lógico? Puede ser. ¿Lo más rentable? Sin duda, no. A día de hoy, no creo que a nadie se le escape la idea de que pocos, o mejor dicho, muy pero que muy pocos fondos de inversión son capaces de superar la rentabilidad ofrecida por el mercado. Y esta evidencia se acentúa aún más, si nos centramos únicamente en las gestoras de origen patrio (aquí la evidencia).

Así que, si estamos pensando en poner nuestro dinero en algún lugar para que pueda crecer y, sencillamente, convertirse en más dinero, dado el alto grado de desconfianza que nos transmiten los más listos, nuestras alternativas de inversión se limitan. Peter Lynch aconsejaría a todos aquellos que no quieren o no pueden dedicarle mucho tiempo a pensar en la gestión activa de sus ahorros, que repliquen cualquier índice bursátil y se echen a dormir. Por su parte, Benjamin Graham animaría a los inversores emprendedores a que buscarán empresas que cumplieran una serie de características y depositaran en ellas sus ahorros a través de la compra de sus títulos. ¿Y cuál es la recomendación del protagonista del artículo que nos ocupa, Joel Greenblatt?

"Si de verdad quiere sacarle el máximo partido al

mercado, la mayoría de profesionales y académicos no le pueden ayudar. Y eso le

deja una única alternativa: debe hacerlo usted mismo. Verdaderamente, no se necesita un MBA para dominar el

mercado. Sólo necesita comprender los sencillos conceptos de la fórmula mágica. Calcular cuánto vale una empresa no es fácil. Después

de mucho suponer y calcular, es posible acertar y es posible equivocarse"

El filántropo norteamericano no sólo cree, sino que sus resultados también han mostrado que, aplicando dos sencillos conceptos, teniendo escasas nociones de Value Investing y realizando un par de cálculos simples, las rentabilidades obtenidas por el mercado son asequiblemente superables. Es lo que él llama, su Fórmula Mágica de selección de acciones.

Muchos serán los escépticos que piensen que una fórmula mágica que seleccione las acciones que mejor comportamiento tendrán en el futuro, no será más que otra burda pantomima de algún excéntrico inversor venido a menos que pretenda llamar la atención. No se trata de eso. Consiste, en pocas palabras, en un método que, a través de un análisis puramente cuantitativo, elige rapidamente títulos de excelentes compañías que cotizan a bajo precio. ¿Acaso no es eso la esencia del Value Investing?

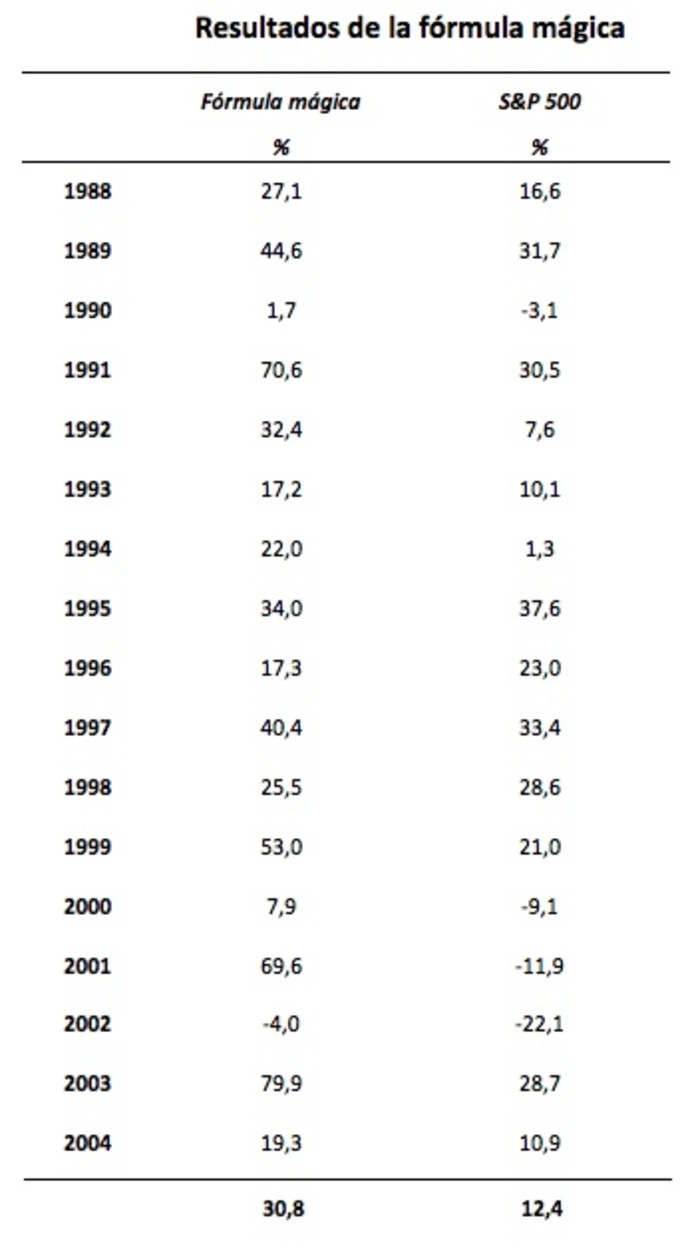

Y antes de desvelar los secreto del particular tesoro de Greenblatt y de aplicar la fórmula mágica al mercado español, me veo en la obligación de mostrar los resultados reales de aplicar este singular método en el mercado.

Parece que no le a ido del todo mal al bueno de Joel, ¿verdad?. Vayamos ahora a descifrar el enigma.

Precio bajo y margen de seguridad

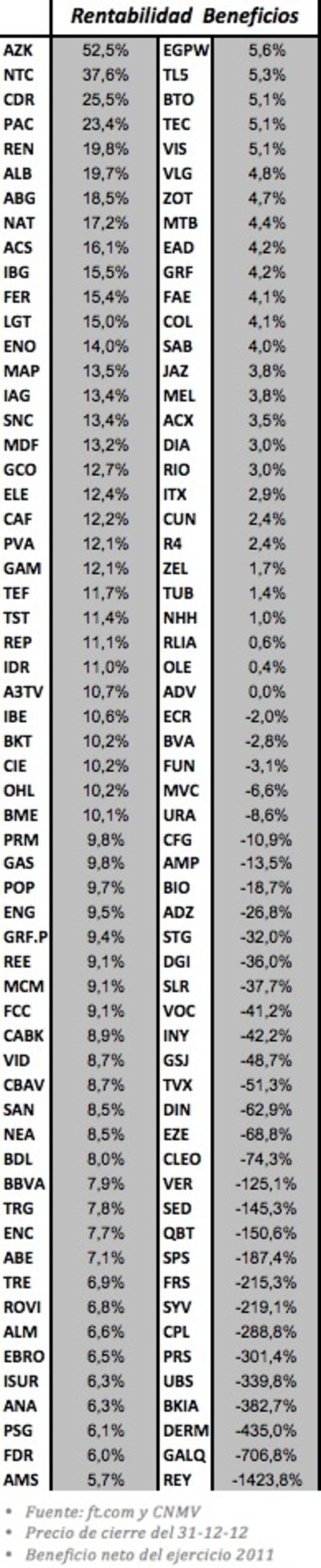

La primera premisa empleada por Greenblatt es clara: que la acción cotice a un precio reducido. Pero, ¿a qué se refiere con reducido? ¿Emplea ratios como P/E, PBV, VE/EBITDA, PCF? Nada de eso: Joel se fija en aquellas compañías que ganan mucho en relación con el precio que debemos pagar por adquirir sus acciones. Se trata de la relación ganancia-precio, y es el resultado de dividir el beneficio por acción entre su precio. Con este ratio obtenemos la rentabilidad sobre la cotización. Así, respondemos a una pregunta de gran relevancia, y que a Joel Greenblatt le gusta hacer de esta manera: ¿el precio de compra es una ganga o no?. Indudablemente, pagar un precio de ganga cuando compramos acciones de una compañía es algo excelente. Se puede interpretar como una aproximación al cálculo del Margin of Safety o margen de seguridad del que habla B. Graham en Security Analysis, y que es considerado como una de las piedras angulares de la inversión en valor. De este modo, la fórmula mágica elegirá sólo las empresas que ganen mucho en relación con el precio pagado, es decir, aquellas que presenten una mayor relación ganancia-precio.

Aplicando esta primer filtro de la fórmula mágica, la relación beneficio-precio de las cotizadas españolas quedaría como muestra el cuadro siguiente.

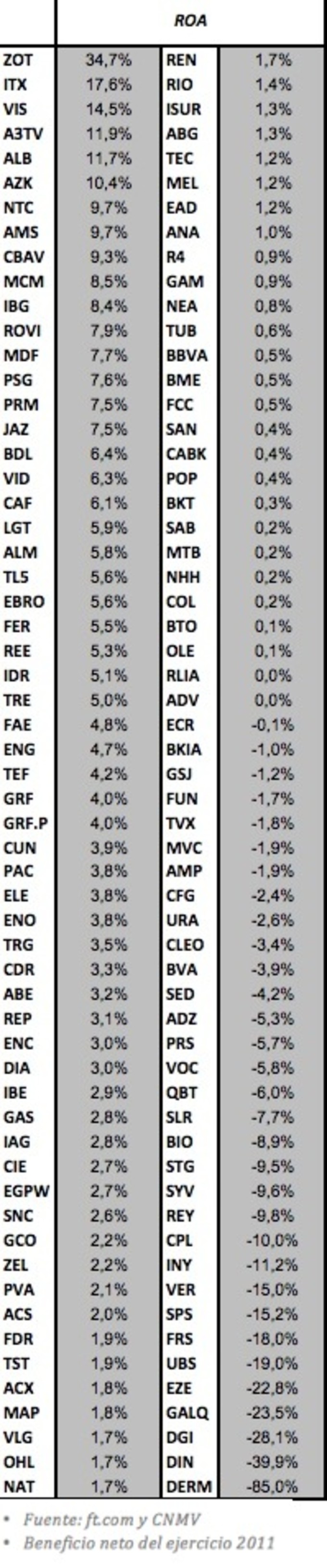

Rentabilidad de los activos: calidad del negocio

Más allá del precio por el que vayamos a adquirir los títulos de una determinada compañía, algo que tiene aún más relevancia es saber si estamos comprando un buen o un mal negocio. Para ello, Joel Greenblatt nos remite a la otra mitad de la fórmula mágica. Su objetivo no es otro que renunciar a los peores negocios, seleccionando aquellas empresas que ganan mucho en comparación con lo que la compañía ha de pagar por comprar los activos que han generado esas ganancias. De modo que, un filtro rápido que utiliza el norteamericano para diagnosticar la calidad de un negocio es el rendimiento de sus activos: si ganamos $100,000 en una tienda que costó montar $200,000, esto suena a muy buen

negocio. Y pese a que pueda parecer simple sacar conclusiones acerca del buen hacer de una compañía basándonos únicamente en su ROA, los argumentos de Joel parecen sensatos: es probable que

las compañías con altos retornos elegidas por la fórmula mágica tengan la posibilidad

de reinvertir una parte (si no todos) sus beneficios con unos tipos de

rentabilidad altos; es más probable que tengan una capacidad de alcanzar una

tasa alta de aumento de beneficios; y también es probable que tengan alguna

ventaja competitiva que le permita continuar con un rendimiento por encima de

la media. Por lo tanto, comprar negocios de calidad es mejor que comprar compañías ineficientes.

De nuevo, se muestra la clasificación de las empresas del Mercado Continuo español, esta vez, ordenadas según la rentabilidad de sus activos.

De esta manera tan sencilla y empleando un modelo puramente cuantitativo, la fórmula magica nos ayuda a encontrar sistemáticamente compañías que presentan rentabilidades por encima de la media y que el mercado nos ofrece la posibilidad de adquirirlas a un precio rebajado. Con estos simples cálculos, Joel Greenblatt ha comprobado que los retornos obtenidos dejarían de piedra incluso a los mejores profesionales de la inversión. El secreto está en aprovecharse de las enormes fluctuaciones del mercado a corto plazo y de su comportamiento esquizoide. El mismo que, a largo plazo, hinca la rodilla ante los fundamentales de las compañías sólidas."A veces, Mr. Market está tan de buen humor que

fija un precio mucho mas alto que el verdadero valor de la empresa. En esos

días, seguramente tendría sentido que usted vendiera su parte de la empresa.

Otros, está tan de mal humor que fija un precio muy bajo. En esos días,

quizá quiera aprovecharse de la jugosa oferta que Mr. Market le ha

hecho de venderle acciones a un precio muy bajo"

¿Y tiene sentido que algo tan sencillo y evidente como

esto funcione de verdad en el mundo real? Si hicieramos esta misma pregunta a Greenblatt, seguramente nos remitiría al cuadro comparativo del principio del artículo. De modo, que una pregunta que comprometería más al gestor norteamericano podría ser: ¿por qué no usa la fórmula mágica todo el mundo?. Joel cree que hay radica la clave de la fórmula mágica. La fórmula mágica no funciona todo el tiempo. Es más, es posible que no funcione durante años y, es por eso, que no la utilice todo el mundo: la mayoria no quiere esperar tanto, su horizonte temporal de inversión es demasiado corto. Si la fórmula mágica funcionara todo el tiempo, seguramente todo el mundo la usaría. Si todos la usaran, es probable que dejara

de funcionar. Serian tantos los que comprarían las acciones de las empresa con

precios de ganga seleccionadas por la fórmula mágica que esos precios subirían

casi de inmediato. En otras palabras, si todo el mundo la usara, las gangas

desaparecerían y la formula mágica se echaría a perder.

Para Greenblatt, el reducido horizonte temporal de la mayoría inversora proporciona la principal ventaja a su fórmula mágica: si una estrategia funciona a largo plazo (lo cual

significa que en ocasiones puede necesitar tres, cuatro o hasta cinco años) la mayoría no

seguirán fieles a ella, por esa razón somos tan afortunados de que la fórmula no sea tan fabulosa; la clave es ser fiel a ella en el largo plazo.

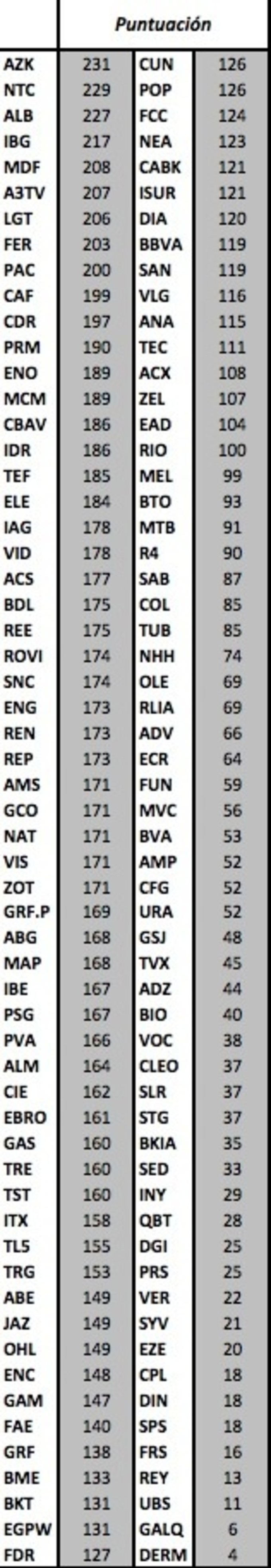

Volviendo a los resultados de la fórmula mágica de Joel Greenblatt en el Mercado español, el ranking quedaría como sigue (el sistema de puntuación es el resultado de asignar, tanto a la clasificación en funcion de la rentabilidad por beneficios como a la clasificación en función del ROA, la mayor puntuación a la mejor clasificada y la menor a la que peor dato presenta)

Así, nuestra Cartera Mágica Española quedaría compuesta por los 16 mejores titulos del ranking, a precios de cierre de 2012

¿Qué os parece? Ahora sólo nos queda espera para analizar la efectividad de la fórmula mágica en el mercado español.

Si no te quieres perder futuros artículos, sigue mi blog o mi cuenta de Twitter: @saezcastillero

Gran libro que recomiendo a todo el mundo. Yo lo leí en inglés, pero si no recuerdo mal creo que ya está traducido al castellano.

Muy buen artículo, Sergio.

Gracias por el comentario Jorge!

Me uno a tu recomendación. Se trata de un libro breve, que va al grano y muy fácil de leer. Yo lo he leído en su versión traducida al castellano, que como dice Francisco, si que está disponible.

Un saludo

Pues yo en su momento no lo encarge en la Casa del Libro de Madrid y en libreria Mendez de Madrid tambien (Una de las mas antiguas y reconocidas) y en ninguna de las dos me lo pudieron conseguir en español.

Eso si, sus primeras ediciones estan disponibles en Ingles "for free" ;P googleando un poco en google.com en ingles.

Supongo que en sus ultimas ediciones incorporara datos recientes del resultado de la formula.

Bueno mi comentario tal vez comprometa a Inbestia, asi que si lo eliminan pues no hay problema y por supuesto ellos no son responsables de lo que yo haga o diga.

En Amazon puedes conseguir la versión en castellano sin ningún problema (y a un precio muy bajo)

Saludos

Tiene muy buena pinta.. :)

La verdad es que no pinta mal, no...

Hola Sergio,

estoy acabando el libro, y me estaba planteando hacer éste estudio que acabas de hacer, así que me acabas de ahorrar un gran trabajo. ¿Has utilizado alguna página web o te lo has currado a mano?

un saludo

Hola Enrique

Me alegra saber que te he ahorrado trabajo, porque ha decir verdad, la confección de la Cartera Mágica me ha supuesto algo de tiempo.

Lo cierto es que podría que me lo he currado, aunque con la ayuda de las herramientas gratuitas que nos ofrece la red. Las fuentes son, principalmente, ft.com (la web del Financial Times) y la web de la CNMV, donde se pueden consultar las cuentas anuales de las cotizadas españolas. Y después, simplemente Excel.

Permíteme que te remita al último artículo de mi compañero Arturo Ballester, Las Herramientas de todo Value Investor, donde analiza todas las herramientas y screener disponibles en internet.

http://inbestia.com/blogs/post/las-herramientas-de-todo-value-investor

Un saludo

Creo que el metodo incluye el mantener una poblacion de un minimo de 20 empresas durante un año y, al cabo del año vender (hayan subido o bajado) las empresas que hayan desaparecido de la lista para mantener la tendencia alcista de la cartera y eliminar las que no hayan fructificado. Esa población que recomiendas ¿no habria que revisala anualmente?.

Gracias por el comentario Rafael, y sobretodo, por la información.

Estoy totalmente de acuerdo con lo que dices. Es esa la mecánica de la estrategia. Como bien dices, es una cartera que se debería revisar anualmente y eliminar de ella las compañías que ya no cumplan los requisitos. Simplemente, mi objetivo era hacer una selección rápida de los títulos que actualmente cumple con las premisas de la Fórmula Mágica, y poder analizar el mercado español de una manera superficial y desde un punto de vista Value.

Un saludo

Disculpen mi ignorancia, he aquí una pregunta de las llamadas estúpidas y que profesores como Hugo Ferrer quieren oir (¡lástima que no se me ocurriera entonces!).

¿PER y relación beneficio-precio no es exactamente lo mismo?

Hola compañero. Gracias por comentar

En cuanto a tu duda. Lo cierto es que tanto el PER como la relación Beneficio-Precio, son dos formas de medir el mismo concepto. Y además, los dos emplean los mismo datos

PER=Precio/Beneficio

Relación Beneficio-Precio=Beneficio/Precio

El PER no es más que la inversa de la relación Precio-Beneficio (y viceversa). El PER se puede definir como el número de veces que el precio de una acción recoge los beneficios. Ej: PER=10; el precio de la acción cotiza a diez veces los beneficios por acción (BPA=1, Precio=10 -> PER=10/1=10x). También se puede interpretar como el número de años en los que recuperaremos nuestra inversion vía beneficios de la compañía, si estos fueran constantes. Por tanto, un PER bajo refleja inflavaloración porque el precio cotiza a pocas veces el BPA; y un PER alto refleja sobrevaloración, porque el precio cotiza muchas veces el BPA.

La relación ganancia-precio, dada su composición y cálculo, se interpretaría del modo opuesto. Se puede explicar así: al adquirir acciones de una determinada compañías, nos convertimos en propietarios, de modo que nuestras ganancias como propietarios son los beneficios de "nuestra" empresa; si éstos son elevados en relación a la cantidad que hemos desembolsado para convertirnos en propietarios (precio de la acción) la rentabilidad de nuestra inversión es también alta. Se puede interpretar como la la rentabilidad de la inversión, desde este punto de vista. De ahí, que se exprese en términos porcentuales y no en "veces" como el PER. Ej. BPA=1, Precio=10 -> relación ganancia-precio=1/10=10%. De modo, que a mayor relación ganancia-precio, mayor rentabilidad de nuestra inversión vía beneficios de la compañía de la que hemos comprado acciones.Y eso es lo que precisamente, creo que quiere indicar Greenblatt

Un saludo Antonio, y espero haber aclarado tu duda

Los datos de ese estudio de Pablo fernandez recogen lo que muchos sabemos la gestion activa no enfocada en la rentabilidad sino en la cantidad da pésimos resultados. Pero la cosa cambia si nos fijamos en fondos de gestion activa enfocados a la rentabilidad y con un estilo de inversion de valor. En ese caso, según la firma de inversión independiente Ibbotson Asociases, la inversión en valor ha superado a la inversión basada en crecimiento, en un 5 por ciento desde 1932.

Mientras siete de cada diez gestores de fondos profesionales han tenido rentabilidades inferiores a los índices representativos de bolsa, los de la escuela de valor ha tenido de forma consistente mejores resultados que los índices.

Algunos ejemplos:

Bestinver(España) rentabilidad media del 17% en 20 años.Elcano sicav, Sia, Aviva...

Skagenfunds(Noruega) rent 17% en 11 años.

Orbe (Brasil), rent del 35% en 11 años.

Sabino Capital (México ), rent del 40% en 12 años.

http://www.sabino.biz/Sabino%20Performance%201999-2012.pdf

En USA cuna del value, tenemos muchas gestoras más.

Incluso si tenemos en cuenta una de las mayores burbujas que ha existido en el mundo la de la bolsa de Japón, su índice Nikei llegó a cotizar por encima de los 40000 a un Per medio de 100. Hoy en día más de dos décadas después de haber pinchado esa burbuja, cotiza sobre los 11200 puntos y muy probablemente nuestra generación no volverá a ver ese índice superar sus máximos de más de 40000 puntos. Pues bien, incluso en estas dos décadas un inversor de valor podría haber obtenido un jugoso beneficio invirtiendo en empresas japonesas por debajo de su valor ya que no todas las empresas niponas han estado sobrevaloradas en este periodo de tiempo.

Wow, impresionante trabajo. Me alegra pensar que dos de las compañías que he hablado y otra mi favorita están en la lista!!!!!!

Hola Enrique

Como sabía que te iba a gustar la cartera

Un saludo

Azkoyen es sin duda un valor con un enorme potencial, pero llevo casi dos años siguiendo este valor y la paciencia se acaba :) ...aunque sigo pensando que en cuanto se consolide la recuperación económica, la mejora en consumo sea efectiva y llevemos unos meses/semanas con todos los indicadores confirmando esta mejora vamos a ver una bonita pared en el gráfico de AZK

yo de momento sigo echando monedas a sus maquinitas (que por cierto las de la UA ya están viejas :P y así difícilmente va a mejorar el valor)

por cierto muy buen articulo!! muy muy trabajado

Gracias José Manuel. Me alegro que te haya gustado

Saludos

Gracias por el artículo Sergio. Gran trabajo. Enrique, hace dos semanas vendí gam y bbva, sólo me he quedado en bolsa española con PRIM. Saludos.

Gracias Fernando. Me alegro que te haya gustado

Saludos

El libro merece la pena leerlo y el artículo lo explica bastante bien. Si bien, me gustaría puntualizar un par de cosas:

1) Muchas veces en las bases de datos hay errores, por ej: no sé bien que beneficio toma de Azkoyen para dar esas rentabilidades, yo no lo veo por ningún lado.

2) En natraceutical el beneficio neto es alto pero el operativo es negativo y es importante saber porqué. Me parece que Greenblatt para calcular sus ratios utiliza el beneficio operativo para evitar distorsiones.

3) Si al final es una cuestión de confiar en la fórmula y seleccionar valores sin mirar en detalle sus fundamentales, creo que es mejor hacerlo en un mercado como el americano en el que hay muchas más compañías dónde mirar y seleccionar (como explicar Greenblatt) o 30 compañías o 50. Todo esto se puede ver en

http://www.magicformulainvesting.com/

4) A pesar de todo lo dicho de el laborioso ¨screening¨hecho por Sergio creo que hay al menos 6-7 compañías que merecen la pena.

Cuales?

Bajo mi punto de vista Alba, Duro Felguera, Antena 3, Ferrovial, CAF, Elecnor e Indra.

Aunque de esas yo solo tengo Duro y Antena 3

Muchas gracias, habria que analizar una por una, alguna de ellas esta en la cartera de BestInver?

Si Daniel. Corporación Financiera Alba, Ferrovial, Miquell y Costas y CAF

Muchas gracias por tu comentario Eduardo y por tus opiniones. Vamos con tus puntualizaciones

1) Las fuentes del beneficio de AZK, son sus propias cuentas anuales, depositadas en la CNMV. El dato concreto es el beneficio neto de las cuentas consolidadas del ejercicio 2011. A mí tambien me resultó algo chocante el dato, pero si son datos de la CNMV, no nos queda otra que creérnoslo. Te adjunto el link:

http://www.cnmv.es/Portal/verDoc.axd?t={04a6bc20-982c-4006-8df2-f6e8b868cd2c}

2) Lo cierto es que no he mirado con detenimiento cada uno de los resultados, por lo que no conozco al dedillo las cuenta de resultados de NTC. Me he limitado a coger el beneficio neto sin analizar nada más.

3) Estoy totalmente de acuerdo contigo en este punto. No tiene parangón la envergadura del mercado americano con la del mercado español. Únicamente pretendía experimentar con la Fórmula Mágica en nuestro mercado, ver que compañías eran las elegidas y esperar resultados.Dado las miles de compañías que cotizan en USA, la efectividad allí debe ser ampliamente mayor a la de España

4) Respecto a este último punto, sólo decirte que gracias y que ya hablaremos de sus resultados el año que viene

Un saludo

Hola Sergio, he mirado las cuentas anuales de AZK y el beneficio neto de 2011 es de 18.000 euros o 0,02 por acción.

Me da la sensación que de alguna forma estás incorporando el segundo semestre del 2010 en la que el beneficio por acción es de 0,62 (aunque para ese año tuvo pérdidas debido al primer semestre)

En cualquier caso creo que has hecho un gran trabajo y eso se demuestra en que de tu lista hay bastantes compañías que me gustan.

Buen punto de vista. yo he tenido ALBA, Ferrovial e INDRA, (las he vendido este año, por su revalorizacion en los ultimos meses ) y aumentado mi posicion en MDF. Antena 3, puede que sea una magnifica empresa pero como television es pura basura, prefiero no prestarles mi dinero para no sentir que contribuyo a semejantes programas basuras

Acabé de leer ese libro (en español) la semana pasada y estaba recopilando datos para hacer justo lo que acabas de presentar.

¿Es posible que compartas la hoja de cálculo que hayas usado?

Gracias y saludos.

Pues un buen trabajo el que te he ahorra Casimiro! Pásame tu mail por privado y te la envío.

Un saludo y gracias

Enviado.

Y gracias a ti :)

En respuesta a Sergio S. Castillero

Hola Sergio excelente analsis, me gustaria tener tambien la hoja de calculo con la que hiciste los analisis de ser posoble, muchas gracias.

Nosotros hemos estado utilzando este método (en acciones americanas), y además con apalcamiento (CFDs), a pesar de la cantidad de comisiones que tuvimos que pagar por el apalancamiento, los resultados tras 3 anios han sido de casi un 300%. No te puedo poner la refernecia al artículo donde ponemos los resultados porque tengo el blog caído. Lo actualizo cuando pueda.

No invertimos mucho, la verdad, el riesgo era considerable, metimos 3000 euros y hemos sacado casi 12000. Volveremos a repetir, pero vamos a esperar al momento que haya otro buen pánico en la bolsa para meternos.

Woow!

Como me alegra conocer y hablar con alguien que le ha funcionado esta estrategia. Enhorabuena!

Yo termine de leer el libro ayer, creo que con este artículo se resume lo suficientemente bien el contenido del mismo. Gran trabajo como siempre Sergio!

A parte de algún comentario que también comparto, como el de algunos datos que hay que coger con pinzas, o vigilar empresas que hayan tenido unos ingresos extraordinarios..

Añado también que en este caso estamos utilizando datos 2011 y claro estamos en 2013, por lo que habrá que actualizar-los conformé se vayan conociendo los del pasado ejercicio, incluso podríamos hacer una estimación de beneficio esperado para la compañía, de manera que el resultado sea más adecuado al espacio temporal donde estaremos invertidos.

Pero en definitiva tenemos ya una primera criba a tener en cuenta.

Gracias Roger

Es cierto que los datos son de 2011, si bien ya hemos arrancado el 2013. Lo cierto es que Greenblatt, en el libro, cuenta que es mucho más partidario de hacer este tipo de cálculos con los datos de año anterior en lugar de con las estimaciones y el consenso de mercado. No obstante, creo que este mismo análisis después de la temporada de resultados de 2011 (por allá por marzo de 2012) hubiera sido más preciso, sin duda. Mi intención era dar a conocer una estrategia value sencilla y con resultados demostrados.

Un saludo grande Roger!

muy bueno el articulo. Hace poco di una charla sobre los diferentes metodos para invertir en bolsa y comenté la formula magica de Joel greenblatt.

Alrededor del minuto 18 en el siguiente link

http://www.youtube.com/watch?v=vNNBPByabWkMe alegro de que te haya gustado Luis

Un verdadero honor que hayas leído mi artículo. No dudes que echaré un vistazo a tus conferencias.

Un saludo y gracias por los aportes

Gracias Sergio. te sigo.

Gran experimento, Sergio. Lo seguiré con atención.

Estamos todos a la espera Francisco, y veremos si los resultados, finalmente, son favorables

Un saludo

Bueno, voy a ahondar/redundar en algunas cosas ya comentadas pero tambien espero aportar/aglutinar alguna informacion interesante para quien decida ponerse en marcha con la formula magica.

Hace unos dias pregunte por privado a Arturo Ballester sobre la idoneidad de aplicar la Formula Magica al mercado español usando las herramientas que proponia en su articulo 'las herramientas de todo value investor'.

A juicio de Arturo no debia aplicarlo al mercado Español: este y el americano son mercados "no extrapolables" y ademas el americano "ahora mismo tiene más de 6000 empresas mientras que en España no tienes muchas más de 125".

Con todo y con eso el estudio/experimento de Sergio me parece muy pertinente e interesante. Es mas si buscais en google.es en idioma español (toca bucear un poco, no hay mucho al respecto) encontrareis gente que ya en su dia se puso a invertir en España, si bien no ha aportado mas informacion de la experiencia. Con suerte igual un dia los tenemos por aqui contandonos de su experiencia :P

PARA EL QUE QUIERA INVERTIR SIGUIENDO A GREENBLATT:

- Cuidadin con la doble imposicion. Leer al respecto el IMPRESCINDIBLE articulo de Pablo J. Vazquez

http://inbestia.com/blogs/post/la-mejor-escuela-de-negocios-del-mundo-la-bolsa-2a-parte

Creo que entre el Fisco Español y el USA esto solo atañe a las acciones de empresas que den dividendo, pero hay que estar seguros. Creo que respecto a la venta de titulos solo nos roba el fisco español.

- Aunque basado en los fundamentos del value invest de mantener la inversion en el largo plazo a mas de 4/5 años, hay que darse cuenta que vamos a hacer compra-ventas a corto (anualmente), con el consiguiente pellizco en comisiones del broker. Por eso cuidadin al seleccionar el broker. Interactive Brokers puede ser una opcion interesante y aqui estan los articulos de Hugo Ferrer al respecto:

*

http://inbestia.com/blogs/post/interactive-brokers-un-broker-de-confianza-parte-i

*

http://inbestia.com/blogs/post/interactive-brokers-comisiones-intereses-y-costes-parte-ii

Ademas tambien se encargan de la burocracia fiscal.

- No olvidar el cambio de divisa antes de decidirse. Si en la compra-venta es favorable estupendo, puede mejorar nuestra rentabilidad, pero si no puede disminuirla.

- Greenblatt, al empezar con la formula magica, recibio comentarios al respecto de gente inexperta que le indicaban que les resultaba muy trabajoso o dificil dar con los datos para clasificar adecuadamente las empresas. Por eso puso en marcha

www.magicformulainvesting.com. Por tanto es recomendable darse de alta en su web para acceder a la clasificacion de empresas y seguir las recomendaciones que en ella aparece (Todo ello gratuito y sin compromiso de ningun tipo). Nos lo da mascadito :)

- SEGUIR A RAJATABLA LA FORMULA. Tal como ha indicado el propio Greenblatt, los que no lo han seguido al dedillo por el motivo que fuese han obtenido siempre peores resultados que la formula, incluso aunque hayan seguido batiendo al mercado.

- Para mas informacion sobre el funcionamiento recomiendo los articulos de Raquel Merino Jara y Juan Ramon Rallo en LibertadDigital/LibreMercado.

DISCLAIMER (XD): Conste que no guardo relacion con nadie de los mencionados mas alla de ser un lector/aprendiz. Pero espero que esta informacion/reflexiones que he ido aglutinando puedan ser de interes.

Ademas aun no me he puesto manos a la obra con el metodo de Greenblatt. Por miedo/ignorancia no quiero ponerme a ello hasta que lo tenga todo muy claro. Si me lanzo procurare manteneros informados.

Saludos.

Buena iniciativa la de difundir este estilo de inversión.

Creo que es interesante señalar que Greenblatt excluye algunos tipos de empresas expresamente ("Utilities" y "Financial stocks"), por lo que aplicándolo a España, tendríamos que descartar medio Ibex.

También creo que hay que por lo menos mencionar que Greenblatt no utiliza el PER y el ROA. Entiendo que se utilice para simplificar, pero es interesante comentar que los parámetros que utiliza Greenblatt en sus estudios son:

EBIT/(Net Working Capital + Net Fixed Assets) en lugar de ROA

y

EBIT / Enterprise Value en lugar de PER

Recomiendo además la lectura del anexo donde razona porqué utiliza estas magnitudes en lugar de PER y ROA.

Saludos.

¡¡¡¡¡Caramba cuanto se aprende en esta web!!!!!! Hace unos meses lei a Arturo, aprendi muchas cosas nuevas (y lo mejor invertir en MDF despues de leer su saga de articulos sobre MDF, muy convincentes todos) pero hoy me encontre de casualidad con este magnifico, extraordinario y genial articulo de .Sergio, que para los fines que persigue no puede ser mejor. Sobre esta lista previa se puede pasar otros filtros a gusto de cada inversor pero ya se tiene una lista sobre la que trabajar. Me alegra ver que MDF esta en el top 5 con la ventaja añadida que no tiene deuda y da dividendos del 8 % . Bueno Sergio tu articulo es merecedor de fuerte aplauso, te animo que continues con la formula magica, y los resulatdos del 2012 ya publicados y ver que valores se mantienen en la lista. Bestinver tiene ALBA con el mayor peso en Bestinver BOLSA, otro criterio para cribar mas la lista. Yo me quedo con MDF de la lista que publicas.

Me alegro que te haya gustado Eduardo, y sobretodo enhorabuena por tener unas MDF a un precio tan interesante.

Es un lujo tener seguidores como tú. Te he enviado recientemente el excel, disculpa por el retraso. Felicita a tu hijo de mi parte por haberse "currado" la cartera magica con los resultados de 2012.

Muchas gracias y un saludo

He realizado un analisis de la formula magica, segun lo entendido en este post, con los resultados del 2012 y la cotizacion de hoy. Estas son las primeras empresas en el ranking.:

ENO 11

MDF 13

OHL 14

CAF 19

IBE 23

CIE 26

ABG 26

GCO27

IBG 28

MAP 28

ELE 34

TEF 34

REP 36

IDR 39

MCM42

Me gusta ese segundo lugar de MDF.

Alguien sabe como se calcula el ROC y el EY como lo explica en el libro ? NO me queda claro la parte del EXCESS CASH, alguien podra copiar algun ejemplo actual del calculo de una accion asi puedo saber que cosas se suman y se restan el el ROC y en el EY. Gracias

Hola Sergio, me he entretenido con ésto:

Respecto a 6º me he entretenido:

AZK 1,36-2,10 +54,41%

NTC 0,13-0,294 +126,15%

ALB 35,31-41,82 +18,44%

IBG 13,1-15,12 +15,42%

MDF 4,81-4,8 -0,21%

A3TV 3,90-12,13 +211,03%

LGT 2,52-3,3 +30,95%

FER 11,20-14,01 +25,09%

PAC 2,04-3,9 +91,18%

CAF 349-379,1 +8,62%

CDR 3,72-0,83 -77,69%

PRM 5,24-5,7 +8,78%

ENO 9,65-11,26 +16,68%

MCM 20,50-30,71 +49,80%

CBAV 3,81-9,65 +153,28%

IDR 10,02-12,118 +20,94%

La media de estos 16 valores, al cierre del 27-12-2013, +47,05%

Me pareció una gran elección, pero supongo que escribirás algún artículo de continuación.

¡Saludos!

Hola Sergio,

Haciendo respaso a mis artículos que releer en el "pocket" he recordado tu artículo. La rentabilidad de la mayoría de compañías habla por si sola.

Podrías realizar algo similar para este 2014? Yo lo he intentado así rápido y creo que se pude cumplir eso de que "no siempre funciona este método". Creo que la gran parte del mercado español presenta poco descuento o sobrevaloración en según que sector. Esto hace que los resultados sean en su media inferiores por lo que, a mi entender, baja la calidad, y también la cantidad de "empresas buenas con descuento interesante".

Muchas gracias de antemano.