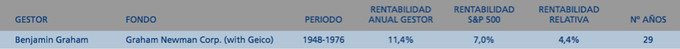

"Es la persona que más ha influido en mi vida después de mi padre". Esas son las palabras que brinda Warren Buffett al que fue su mentor en el terreno de las inversiones, y que no es otro que Benjamin Graham. No es de extrañar, que el autor de títulos como Security Analysis o El Inversor Inteligente, libros de referencia de todo Value Investor, sea considerado como el padre de la inversión en valor. Impartió clases en la Columbia Business School, y entre sus alumnos más ilustres destacan referencias del Value Investing como William J. Ruane, Irving Kahn, Walter J. Schloss y Warren Buffett. En su etapa como gestor, su fondo generó retornos del orden del 11% de media al año en un período de treinta años.

Una de sus citas más célebres fue: "Una operación de inversión es aquella que, tras un análisis meticuloso, promete seguridad del principal y un retorno de inversión satisfactorio. Una operación que no cumple con estos requisitos es especulativa".

Dejando de lado su vida y obra, ¿cuáles son las características que exigiría Benjamin Graham a un analista de valores?

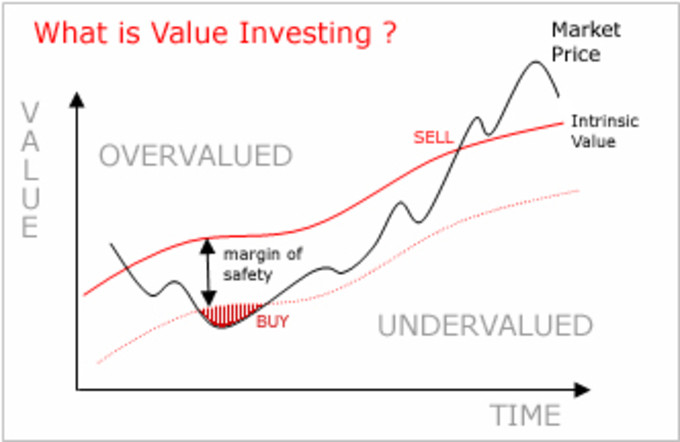

La tarea de analista de valores consiste, principalmente, en observar el pasado, presente y futuro de cualquier valor. Describe a la empresa que lo emite, centrándose en sus resultados, haciendo especial hincapié en su estructura financiera, detectando sus puntos fuertes y sus debilidades, así como sus posibilidades y riesgos, evalúa su capacidad de generación de beneficios y flujos de efectivo futuros. Establece comparativas con las empresas que operan en su mismo sector de actividad, así como con ella misma en diferentes momentos del tiempo. Y todo ello para expresar una opinión sobre ese determinado valor, sobre su atractivo como adquisición, sobre si su precio cotiza con el suficiente descuento respecto a su valor como para ofrecernos un jugoso margen de seguridad.

El analista de valores exprime las cuentas anuales de las empresas, indaga en sus aspectos más concretos, en aquellos que nos puedan mostrar la información relevante de verdad. A su vez, el analista no debe pasar por alto que su objetivo final es la obtención delvalor intrínseco de la empresa, dejando de lado su cotización actual, no dejándose influenciar por el exquizoide Mr. Market. No debe perder el tiempo en cálculos de la álgebra más avanzada y compleja, ha de elaborar criterios que le permitan seleccionar acciones lo suficientemente sólidas para que su adquisición con fines de inversión (que no de especulación) esté holgadamente justificada. Otra célebre cita de Ben Graham recoge lo siguiente: "En 44 años de experiencia y estudio de Wall Street, nunca he visto cálculos fiables realizados acerca de valores de acciones ordinarias o de sus concomitantes políticas de inversión que vayan mas allá de la simple aritmética o del álgebra más elemental. Cuando el cálculo, o el álgebra superior entran en escena, puede usted interpretarlo como una señal de advertencia de que el operador esta tratando de sustituir la experiencia por la teoría, y por lo general, también estará intentando camuflar la especulación bajo el aspecto de la inversión"

Así, el mentor de quien hoy es el inversor de mayor reputación en Wall Street, considera que todo analista de valores que se precie, debe seguir las pautas que a él, en su etapa al frente de Graham-Newman Corp., le llevaron a conseguir una rentabilidad media anual del 11,4% durante tres décadas.

TAMAÑO ADECUADO Y PERSPECTIVAS GENERALES FAVORABLES A LARGO PLAZO

La idea de Graham va encaminada a excluir de sus futuribles adquisiciones a pequeñas empresas. Él considera que las acciones de compañías de menor tamaño están sometidas a un gran número de vicisitudes, sobre todo en el terreno industrial, como consecuencia de encontrarse inmersas aún en su fase de crecimiento y no poseer experiencias y aptitudes que sus competidores, ya más asentados en el mercado, si puedan contar.

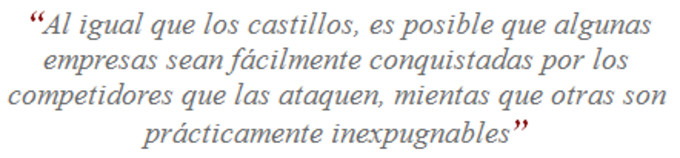

La ventaja competitiva sobre sus compañeras de sector, también es una de las cualidades que Ben Graham exige a sus posibles compras. Deben estar protegidas de posibles amenazas de competidores conprofundos y amplios fosos, que hagan a la compañia ser inexpugnable. Dicho con otras palabras, el modelo de empresa excelente para Graham ha de ostentar el galardón de líder indiscutible de su mercado.

Una fuerte imagen de marca, un monopolio o un cuasi monopolio sobre el mercado, economías de escala con la capacidad de suministrar grandes cantidades de bienes o servicios de manera económica, un activo intangible único o una resistencia a la sustitución, son sólo algunas cualidades que pueden reforzar el foso que rodea a una empresa.

La frase de Benjamin: "Prefiero un corredor de maratón a uno de cien metros" resume perfectamente lo que quiere decir con aquello de "perspectivas generales favorables a largo plazo". Graham considera que las empresas que experimentan un crecimiento más rápido suelen tener tendencia al excesivo calentamiento y a los estallidos. Crecimientos a largo plazo del entorno del 6% y 7% pueden ser sostenibles; no es así con tasas del15% que muchas compañías se marcan como objetivo. Crecimientos de semejante calibre, tenderían a desvanecerse del mismo modo que desaparecería de la cabeza de la carrera un corredor inexperto de maratón que intentase recorrer los 50 km de carrera como si se tratase de una prueba de cien metros.

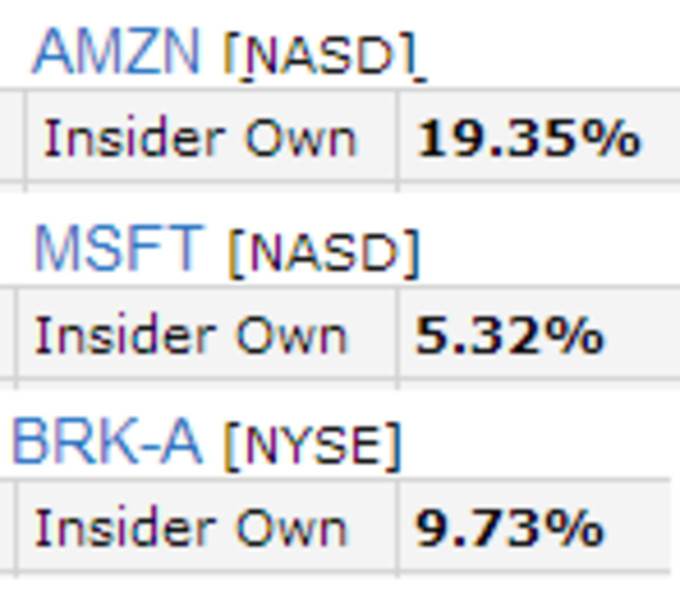

EQUIPO DIRECTIVO DE EJEMPLAR COMPORTAMIENTOExisten pocas herramientas al alcance del inversor para conocer las prácticas que los equipos directivos desempeñan. Únicamente, cuando estallan casos tipo Enron, nos damos cuenta de las posible triquiñuelas contables que pueden desarrollar los insiders. Graham aconseja que nos preguntemos si la contabilidad de las empresas están diseñadas para que sus resultados financieros sean trasparentes, o si por el contrario, persiguen la opacidad en las cuentas, colmando éstas de partidas no recurrentes, extraordinarias o pro-forma. Huya de los EBITDAs y céntrese en los resultados netos.

Otra cuestión es de importancia capital si hablamos de una responsable directiva: ¿Poseen acciones de la compañía que dirigen?. Si fuera así, el conflicto de intereses dirección/propiedad disminuiría a medida que la participación en la empresa de los altos cargos aumentase. Este aspecto es, sin duda, altamente recomendable. La siguiente tabla recoge el porcentaje de acciones en manos de los empleados de distintas empresas norteamericanas.

Un gran gasto imprevisto, la adquisición de una nueva vivienda o un repentino divorcio pueden propiciar que reputados directivos se vean obligados a deshacer posiciones en acciones de la empresa para la cual trabajan, pero ha cualquier inversor que se precie, escuchar que algún insider vende acciones, le produciría un dolor sólo comparable a un directo de izquierda del mejor púgil.

Recuerda: unos malos equipos directivos dan lugar a deficientes cotizaciones de mercado.

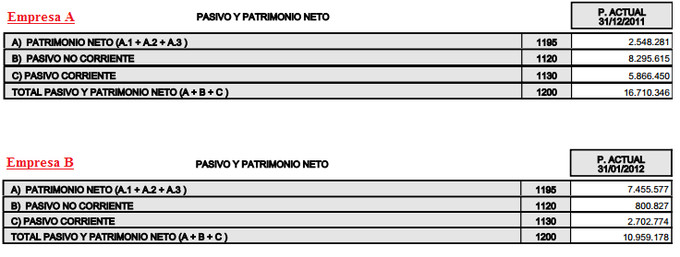

SITUACIÓN FINANCIERA SUFICIENTEMENTE SÓLIDALas acciones de una empresa que cuente con abundante superávit de efectivo y desarrolle un política de liquidez conservadora es, a años luz de distancia, una mejora adquisición (al mismo precio) que las de otra empresa que tenga los mismos beneficios pero cuya estructura financiera se componga de numerosos préstamos bancarios y esté altamente apalancada. Y como evidencia, el siguiente cuadro, que muestra las estructuras financieras de dos cotizadas españolas

¿Alguna diferencia entre ambas?. Disculpen, ¿alguna similitud entre ambas?. De nuestra misteriosa Empresa A podríamos decir que su estructura financiera es ¿lamentable?¿ruinosa?¿una porquería, quizás?. Así es, por cada 100 euros de activos, hay 15 de fondos propios y 85 de deuda; un euro de patrimonio neto supone 5,5€ de financiación bancaria. Resolvamos el primer misterio: la Empresa A no es otra que Metrovacesa (MVC.MC). Y resumiendo, cayó de 133,5€ (en plena burbuja inmobiliaria) hasta 0,66€ (antes del anuncio de la OPA). Yo a esto lo llamo Dinero Evaporado.

La compañera de Metrovacesa en nuestro cuadro, es la empresa de la que más orgullosos nos sentimos los españoles, la misma que cotiza en máximos históricos en el año en el que la Bolsa española encabeza la lista negra: Inditex (ITX.MC). Y de ella, decir que su activo está financiado en un 70% por fondos propios.

Benjamin Graham también pone su punto de mira en el estado de flujos de efectivo de la empresa. Considera empresas de calidad a aquellas que generan efectivo derivado de sus operaciones crecientes, firmes, sostenidos y uniformes durante un prolongado período de años.

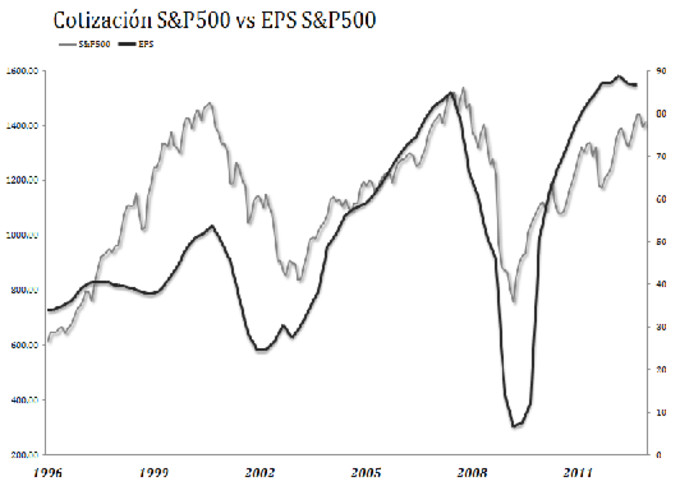

CRECIMIENTO DEL BENEFICIO POR ACCIÓN DE, POR LO MENOR, UN TERCIO EN LOS ÚLTIMOS 10 AÑOSEl mercado paga beneficios. No existe frase más rotunda que describa el comportamiento esquizofrenico de nuestro querido Mr. Market a largo plazo. Así lo corrobora este gráfico.

Graham va más allá y establece algunas premisas adicionales. Su teoría se posiciona en contra de las empresas de elevado crecimiento y del lado de las de rentabilidades más estables y moderadas, pues son estas últimas las que experimentan declives más moderados cuando declaran beneficios decepcionantes. Las grandes expectativas dan pie a grandes decepciones si no se cumplen; cuando no se alcanzan las expectativas moderadas, la reacción en la cotización es considerablemente más débil. Por lo tanto, Graham ve un riesgo añadido en las acciones de compañías en crecimiento, pues no es necesaria nada más que una simple ralentización de sus ganancias para que su precio se vea afectado.

Indicadores como el margen neto y la rentabilidad sobre el capital, son los que Benjamin considera esenciales para analizar las cuentas de perdidas y ganancias. Concluye el análisis de los beneficios sentenciando: "A la larga, son los beneficios lo que importa"

DIVIDENDOS CONTINUADOS DURANTE, POR LO MENOS, 20 AÑOS EN EL PASADOPara el mentor de Buffett, un prolongado historial de dividendos es un señal de calidad, adecuada salud y fortaleza de un compañía. Pese a que no supone una garantía, si que es una señal tranquilizadora de que la empresa va a continuar con su política de reparto de beneficios.

Sin embargo, es cada vez mayor el numero de compañías que se están alejando de la tradicional política liberal de dividendo, que suponía desembolsar cifras de en torno al 60% de las ganancias o más en forma de remuneración directa al accionista. El principal argumento al que se alude en la actualidad es sencillo: los intereses de los accionistas quedan mejor satisfechos si se retienen prácticamente todos los beneficios con el objetivo de acometer nuevos proyectos empresariales. Una compañía que opta por un Pay-out reducido, no significa que atraviese necesidades de liquidez urgentes, sino todo lo contrario, su propósito irá encaminado a desarrollar proyectos empresariales que proporcionen a los accionistas rentabilidades mayores a las obtenidas vía dividendo.

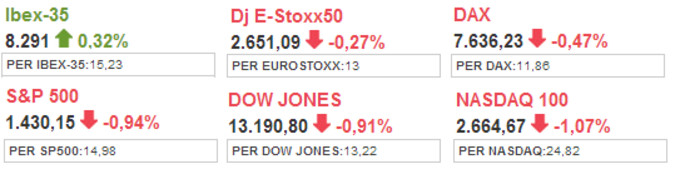

PRECIO DE LAS ACCIONES QUE NO SUPONGA MULTIPLICAR POR MÁS DE 15 EL BENEFICIO MEDIO DE LOS ÚLTIMOS 3 AÑOSUno de los indicadores con más fama entre analistas de valores para determinar si un mercado o una acción esta "cara" o "barata" es e lPrice to Earnings (PER o P/E). Pese a que es demasiado simple emplear un único indicador para formarnos una idea acerca de cómo de elevado o reducido es el precio de un valor, Graham se muestra muy proclive a observarlo. Interpretando el PER como el número de años necesarios para recuperar nuestra inversión vía beneficios empresariales, un elevado valor de este indicador significará que el inversor paga un precio alto por los beneficios actuales de la compañía, y esto ocurre por que se tienen unas expectativas optimistas acerca de su buen hacer futuro. A continuación, se muestran los múltiplos a los que cotizan diversos índices bursátiles internacionales.

Si Benjamin observara estos datos, y diera su opinión acerca de lo sobre o infravalorados que están estos mercados atendiendo únicamente al ratio Precio/Beneficios, no dudaría en afirmar que el índice tecnológico de EEUU mantiene una cotización algo elevada (teniendo en cuenta que el PER que muestra la tabla considera los beneficios de este año y no la media de los últimos 3, como él prefiere calcularlo)

Al padre de la inversión en valor, le gusta alentar sobre una especie de falacia del jugador, según la cual ciertos inversores creen que una acción sobrevalorada debe ver reducida su cotización únicamente por el simple hecho de que está sobrevalorada. Y lo cierto es que, una acción o un mercado puede permanecer sobrevalorado durante un período sorprendentemente prolongado.

Y hasta aquí, algunas premisas que Benjamin Graham insta a seguir a los analistas de valores. Puede que el mercado se burle de de estos principios en el corto plazo, pero al final acaban siendo ratificados. Y recuerda, si compras una acción porque su cotización ha subido en lugar de preguntarte si el valor del subyacente de la empresa está creciendo, antes o después acabarás sintiéndolo mucho.

Si no te quieres perder futuros artículos, sigue mi blog o mi cuenta de Twitter: @saezcastillero