Cómo no, Joel Greenblatt tiene más cosas que decir de las que ya he reseñado en muchos artículos, y así que he decidido reunir algunas de las claves que Greenblatt cuenta en su libro:

The big SECRET for small investors

En particular hay algunas anotaciones y estadísticas que me gustaría destacar:

Del 25% de los mejores gestores de fondos de inversión en la última década, el 97% de ellos pasó al menos tres años de esos 10 en la mitad baja del ranking por rentabilidad.

El 79% de ellos pasó al menos tres años en el 25% de la parte baja del ranking por rentabilidad.

Y el 47% (casi la mitad) de ellos pasó al menos tres años en el 10% de la parte baja del ranking por rentabilidad.

Esta estadística viene a colación de que la mayoría de inversores mira a aquellos inversores o gestores que más rentabilidad están dando puntualmente y van cambiando de fondo o estrategia persiguiendo a aquellos que puntualmente más rentabilidad están dado, sin embargo, eso no les hace dirigirse a aquellos que tras esos 10 años han obtenido sin embargo, mayor rentabilidad media. Están buscando alta rentabilidad y se la pierden porque no elegirían a esos que puntualmente están en la parte baja del ranking, cuando en realidad son los que luego más dinero ganan.

Otra interesante estadística que nos muestra es la siguiente:

El fondo más rentable en la década de los 2000 obtuvo una rentabilidad media anual de un 18% CAGR. Mientras que los inversores de eso fondo perdieron una media de un 11% anual medio.

La conclusión es clara... la gente motivada por el corto plazo, no es capaz de permanecer en el fondo, vende en el peor momento (persiguiendo la rentabilidad de otros que en ese año lo están haciendo mejor) y sin embargo se pierden la rentabilidad de quedarse quietecito en el fondo sin hacer nada más que esperar. Una pena por ellos.

Greenblatt lo explica así:

"Cada vez que el fondo lo hace peor que el mercado, la gente se va. Cada vez que el mercado cae, la gente se va, y cada vez que el fondo lo hace mejor que el mercado o el mercado sube, la gente entra en masa en el fondo. Siempre al revés. La conclusión es que el mejor fondo de la década del 2000 ganó un 18% de media anual, pero sus inversores perdieron un -11%".

Lamentable, ¿no?

Bueno en particular el resumen de este libro es que el SECRETO del pequeño inversor es hacer lo contrario, es decir, ser capaces de mantener horizontes de inversión largos, y no visiones cortoplacistas. Y esto parece apoyar la tesis de su libro anterior donde explica una forma de batir al mercado consistentemente en el tiempo, para ese horizonte de largo plazo que comenta y que parece tener sentido.

Puestos a seguir esta línea argumental, seguiré con otro de sus libros, el primero:

El pequeño libro que bate al mercado.

En cualquier caso, como sabéis el objetivo de Greenblatt es que mediante el uso cuantitativo de lo que él llamó "La fórmula mágica", el inversor pueda replicar el método de inversión Value Investing basado en el aporte que Buffett ha traído a este método de inversión, a saber:

"Calidad a precio de ganga"

Dicho ésto, es curioso que el método que propone Greenblatt es supuestamente fantástico, y ojo que tiene todo el sentido, pero hay algunos datos que nos gustaría señalar.

El primero es que la fórmula mágica obtuvo una rentabilidad de un 30,8% CAGR en los años 1988 a 2004, según Greenblatt, en backtesting (página 67)

Ahora bien, ¿qué pasa si modificamos un poco el modelo de Greenblatt?.

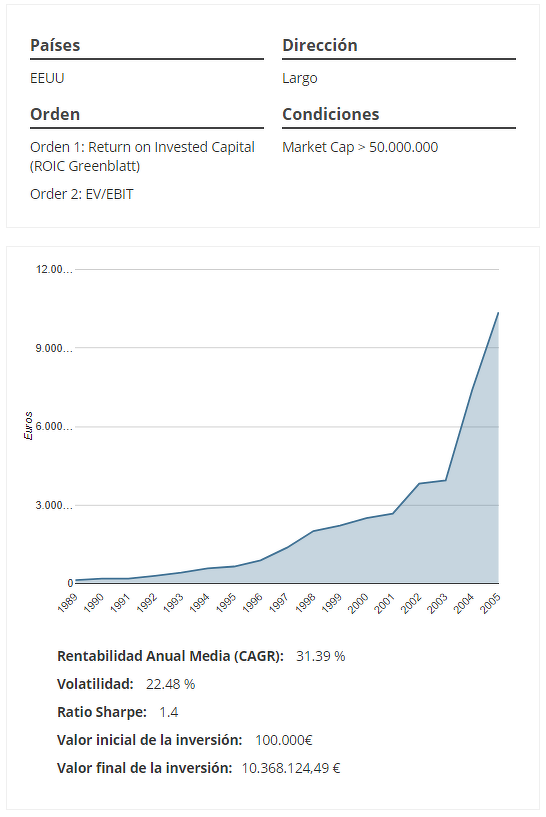

El modelo de Greenblatt consiste en un estudio que toma como referencia en primer decile (el primer 10%) del ranking que resulta de sumar la posición que cada acción tiene en dos rankings por separado, uno ordenando el universo de acciones según el ROIC, y el otro según el EV/EBIT (o EBIT Yield, su inverso).

Además no tiene en cuenta empresas financieras y tampoco utilities ni ADRs. Cuanta con porfolios equi-ponderados.

Vamos a probar una cosa... qué pasaría si en lugar de usar porfolios formados por el primer decile (que equivaldría a unas 180 acciones) sólo usamos el TOP20 que parece más adecuado para la puesta en práctica de un inversor particular. Además, siguiendo el consejo de otros inversores, ¿qué pasaría si usáramos períodos fiscales en la construcción de los porfolios?.

El resultado es el siguiente:

backtesting de zonavalue.com (web gratuita)

Takeaways:

- En el mismo período testado, el resultado mejoraría ligeramente, pasando del 30,08% al 31,39% CAGR.

- La relación entre riesgo y rentabilidad es realmente buena (Sharpe 1.4)

Pero...Por otro lado, ¿qué pasa si testamos el modelo en otros períodos?

Lo digo porque muchos inversores toman como referencia la fórmula mágica y se plantean seguir este método (que ojo es fantástico en cualquier caso para inversores principiantes), pero podrían llevarse alguna sorpresa.

Entonces, por ejemplo ¿qué pasa si incluimos el año 2008 en su estudio?. Vamos a testar los últimos 15 años que tienen períodos fiscales completos (máximo 2015), por tanto del 2001 al 2015 y ver qué pasa:

Resultado:

2001 - 2015

Rentabilidad Anual Media (CAGR): 24.34 %

Volatilidad: 30.42 %

Ratio Sharpe: 0.8

Valor inicial de la inversión: 100.000€

Valor final de la inversión:2.625.049,55 €

Los resultados del estudio cambian considerablemente. El modelo es mucho más volátil y mucho menos rentable. En cualquier caso sigue siendo fantástico.

¿Y si, lo testamos en Europa?

Muchos inversores copian un modelo de trabajo que ha sido testado en EEUU y luego lo aplican en su país, utilizando ese método para identificar empresas y seleccionar unos en lugar de otras basándose en supuestos criterios con fundamento. Pero, ¿realmente lo tienen?

Resultado:

1988 - 2004 (período que testó Greenblatt)

Rentabilidad Anual Media (CAGR): 23.35 %

Volatilidad: 31.3 %

Ratio Sharpe: 0.75

Valor inicial de la inversión: 100.000€

Valor final de la inversión:3.544.069,66 €

Esto si es un cambio considerable pues estamos testando en España, Alemania, Francia, Italia, Portugal y UK exactamente el mismo período que Greenblatt testó y donde en EEUU nos daba un 31,39%, aquí nos da un 23,35% CAGR.

2001 - 2015 (últimos 15 años)

Rentabilidad Anual Media (CAGR): 24.06 %

Volatilidad: 33.12 %

Ratio Sharpe: 0.73

Valor inicial de la inversión: 100.000€

Valor final de la inversión:2.537.116,61 €

En este caso, no empeora por testar otro período y perdura en el tiempo durante 27 años una rentabilidad similar en torno al 23/24%

CONCLUSIONES GLOBALES

El trabajo de Greenblatt nadie puede poner en duda que es una aportación esencial en el ámbito de la investigación cuantitativa aplicada a la inversión.

La fórmula mágica es un método muy rentable para invertir basándose en dos únicos factores.

La fórmula mágica no es lo que en un principio parece cuando extendemos períodos de estudio más amplios.

La fórmula mágica no funcionó igual en EEUU que en Europa en los años del 1988 al 2004; sin embargo, en los años que abarcan del 2001 al 2015 la rentabilidad se iguala a ambos lados del atlántico. Lo que no significa que no pueda volver a abrirse una brecha entre un mercado y otro en los próximos años.

La fórmula mágica tiene una alta volatilidad.

Gracias por el análisis. En cualquier caso, nos siguen pareciendo rentabilidades fantásticas. Más volatilidad sí, pero es que además el concepto de volatilidad es otro más que habría que “revisar “

Saludos

En respuesta a Irrational Investors

Sí, entiendo que sí, da para algún comentario al respecto más ;)

Para empezar, volatilidades buenas y malas....

En respuesta a Irrational Investors

Sí así es. De hecho este modelo, en los años 1988-2004 presenta una alta volatilidad pero en realidad del lado positivo, con lo que como todos sabemos, volatilidad =! riesgo.

Para nada ;)

De eso se trata, de tener mucha volatilidad positiva!!!

A ver si empiezan a considerarlo los gestores, etc, cuando reportan sus performance!

De otra forma se comparan peras con manzanas.

Saludos

En respuesta a Irrational Investors

bueno, para eso los quants usan el Sortino Ratio

En respuesta a Arek

Efectivamente, pero es necesario que la industria lo reporte. Y que aparezca en backtesting.

Saludos

En respuesta a Arek

Efectivamente, pero es necesario que la industria lo reporte. Y que aparezca en backtesting.

Saludos

Buenas tardes,

Me parece un buen punto de partida la fórmula mágica, pero yo a las empresas que te salen le metería algún filtro más. Como puede ser quitar algún sector concreto, quitar compañías con una deuda elevada, quitar compañías de creciente creación, compañías familiares ...

En respuesta a Irrational Investors

No me parece para nada complejo, yo si además de los dos filtros de la fórmula mágica es una compañía con baja deuda, con FCF positivo los últimos años, e.t.c pues más seguridad me da.

Experimentó Greenlatt

https://paseandoporlabolsa.wordpress.com/2014/01/18/experimento-greenblatt/La deuda ya la tienes en cuenta si utilizas el EV.

Lo de la simpleza era simplemente para entender el concepto de la existencia de la Magic Formula.

Por cierto, cómo va el experimento y qué le añadiste al los dos criterios de Greenblatt?

Hola,

De hecho es curioso que los años en los que Greenblatt testó esta estrategia, funciona muy bien, pero si añades otros criterios más restrictivos a la fórmula, entonces empeora el resultado, por ejemplo, añadiendo criterio de tipo activista (F-Score < 4 & NACAVPS/P > 0, y %Crec EBITDA 5 años > 20%) el resultado empeora; si bien esos mismos criterios testados en el 2001 - 2015 sí consiguen una mejora considerable de 4% roughly por año a lo largo de los 15 años.

Por si a alguien le interesa, dejo aquí enlace a un resumen del libro "El pequeño libro que bate al mercado"

https://zonavalue.com/estrategia/the-little-book-that-still-beats-the-marketAunque no esté bien decirlo, si lo buscáis en internet, lo encontráis en pdf. ;-)))

En respuesta a Irrational Investors

Calla que no se enteren... ;)

Hecho! Me callo entonces también el resto de libros....;-)

Bueno, aquí una buena batería extraída de vuestras recomendaciones

https://irrationalinvestors.com/librosrecomendados/Pues de esos, muchos en pdf....;-)))