En el sector de la energía, U.S. ha mostrado los últimos años un liderazgo basado en el impulso de las técnicas de fracking y perforación horizontal, que han permitido al país explotar los yacimientos de tight gas y shale oil convirtiéndolo en el primer productor mundial , superando a Rusia y Arabia Saudí.

Este desarrollo ha permitido contribuir a paliar los problemas del déficit comercial del país así como reducir su dependencia energética exterior. Pero además de estos factores, muchas veces se olvida la importancia geoestratégica que tiene la independencia energética y el poder de mercado.

La importancia estratégica y poder de mercado del sector energético se ha podido comprobar de modo más fehaciente en el mercado de petróleo, como ha demostrado la OPEP en otros momentos de la historia, y actualmente a través de los recortes de producción acordados por esta organización con otros socios no-OPEP liderados por Rusia.

En este post nos vamos a centrar en el mercado del gas natural. El mercado de gas natural ha sufrido cambios importantes, ya que está evolucionando desde la existencia de distintos mercados regionales condicionados por la capacidad de acceso a esta materia prima a través de gasoductos, a convertirse en un mercado global gracias al desarrollo del mercado del Gas Natural Licuado (GNL).

Desde el punto de vista geopolítico, la mayor independencia energética estadounidense, al incrementar la oferta de petróleo global y haberse convertido en un exportador neto de gas natural, ha contribuido a facilitar la adhesión de otros países a sanciones al reducirse el riesgo de desabastecimiento en los mercados.

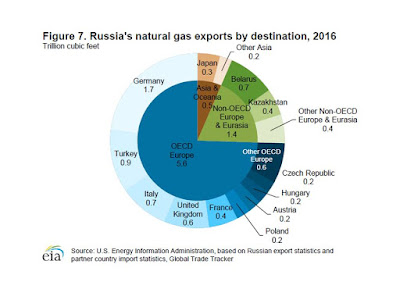

En el caso concreto del gas natural, su utilizacion como arma política no es nueva, siendo quizá el ejemplo más evidente el relativamente reciente conflicto entre Rusia y Ucrania. De forma similar, pero poco probable, podría producirse entre Rusia y la Unión Europea, debido a que un 37,4% de la importaciones de gas natural de la UE proceden de Rusia, suponiendo unos 24.200 mill euros en el 2017 .

Si bien, en este caso, el riesgo se reduce como consecuencia de la dependencia de la economía rusa de estas exportaciones (figura siguiente), ya que las exportaciones de petróleo y gas han supuesto el 36% de los ingresos del presupuesto ruso en 2016 .

Figura.- Fuente EIA. Country Analysis Brief: Russia

Ante esta situación y dado el elevado grado de dependencia del gas ruso, las autoridades europeas tienden a reducir su vinculación con Rusia. Lo que sin embargo no ha impedido que Alemania acabe de conceder los permisos para la construcción del gasoducto Nord Stream 2 en el Mar Báltico (pendientes todavía de la aprobación por Finlandia, Suecia y Dinamarca), complementando al ya existente Nord Stream 1; incluso a pesar de las recientes tensiones políticas generadas los últimos días por el caso de envenenamientos de un espía ruso en Gran Bretaña.

La estrategia de diversificación de proveedores de gas natural de la UE desde el punto de vista geoestratégico parece bastante razonable, y está siendo apoyada por el desarrollo que está teniendo el mercado de GNL a nivel mundial, sobre todo el estadounidense, que podría llegar a suponer cierta cobertura frente a una reducción del suministro ruso.

La situación de riesgo de suministro presumiblemente se daría solo en un caso extremo de tensiones políticas. Pero en este contexto no debemos olvidar las cada vez más estrechas relaciones entre Rusia y China, que están dando lugar al incremento de exportaciones del gas natural ruso hacia China, y podrían convertir a este país en una alternativa para el gas exportado a Europa.

Las exportaciones hacia China se incrementarán a través de nuevas infraestructuras en construcción, como el gasoducto Power of Siberia, situado en el extremo oriental del país, y en mayor medida si se recupera el proyecto de una segunda ruta denominada Power of Siberia 2 o Altai, situada en la parte occidental del país, presentando el primero una capacidad de 38.000 mill de m3/año y el segundo de 30.000 mill de m3/año .

En el otro lado de la balanza hay que valorar simultáneamente la capacidad rusa para satisfacer la demanda china. La producción rusa de gas natural en el año 2016 fue de 640.032 mill m3/año, suponiendo en el futuro las exportaciones de gas a China solo algo más del 10% de la producción rusa.

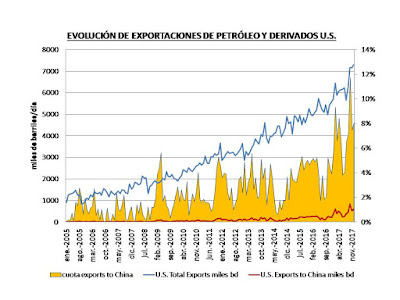

Por otro lado, el desarrollo del shale estadounidense también afecta a las relaciones chino-estadounidenses; ya que a pesar de las tensiones entre ambos países, se están produciendo exportaciones de petróleo y gas natural desde U.S. hacia China, pudiendo suponer este hecho un punto de encuentro al estrechar el desequilibrio comercial entre ambos países permitiendo acercar posiciones. De hecho, las exportaciones de petróleo y derivados desde U.S. a China se han incrementado los últimos años (figura siguiente), llegando en diciembre de 2017 a suponer 587.500 barriles/día (bd) y el 8% de las exportaciones estadounidenses.

Figura.- Evolución de las exportaciones de petróleo y derivados estadounidenses totales y a China en miles de barriles/día (escala izquierda) y exportaciones a China como porcentaje de exportaciones totales (escala derecha). Elaboración propia a partir de datos mensuales de la EIA: Exportaciones totales y exportaciones a China .

Y también en el año 2017, China, con una cuota del 15%, supuso el tercer mayor mercado de las exportaciones de GNL estadounidense .

Las importaciones chinas de petróleo y GNL desde U.S. presentan distinto tipo de ventajas para la economía china, ya que además de contribuir a ejercer presión sobre los precios en el mercado, facilita el cambio del consumo de carbón a gas natural, aspecto actualmente estratégico para las autoridades chinas dado el elevado grado de contaminación medioambiental del país. Pero además, también contribuye a diversificar las importaciones chinas de GNL, que en la actualidad se encuentran concentradas en Australia y Qatar.

Esta es la situación actual, pero el análisis geoestratégico debe ser más amplio y prever la sostenibilidad de esta situación. En este sentido, los intercambios comerciales energéticos entre U.S. y China probablemente se incrementen, ya que la demanda china de gas y petróleo sigue una tendencia alcista como resultado del crecimiento económico e incremento de calidad de vida de los ciudadanos, situación que se asocia a un mayor consumo energético per cápita y que ha dado lugar a que China se haya convertido en el mayor importador mundial de combustibles fósiles .

De hecho, China ha incrementado las importaciones de GNL un 50% en 2017 y se ha convertido en el segundo mayor importador mundial de GNL después de Japón. Cuando además, las previsiones apuntan a que la demanda se incremente en los próximos años dada la política de sustitución de carbón por gas natural . Estimando en este sentido BNEF (Bloomberg New Energy Finance) que el consumo de GNL chino se incremente desde los 44 mill Tn actuales hasta los 82 mill Tn en2030 .Y desde el punto de vista de las exportaciones estadounidenses, China ya es tercer mayor importador de GNL después de Méjico y Corea del Sur.

Dado el previsible incremento de consumo chino, el análisis inmediato que procedería sería determinar la capacidad estadounidense de satisfacer dicha demanda, que vendría determinado por la evolución de la producción y de capacidad de licuefacción.

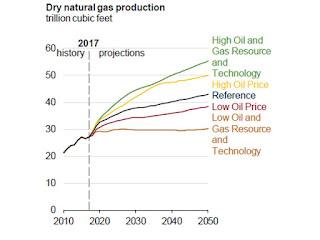

En este sentido, en todos los escenarios contemplados por en el Annual Energy Outlook 2018 (AEO 2018) de la EIA, la producción de gas natural se incrementará, aunque su cuantía diferirá considerablemente entre escenarios (figura siguiente).

Figura.- EIA: Annual EnergyOutlook 2018 .

En el corto plazo, y en todos los escenarios se produce un incremento de la producción, apoyado en la demanda y en la exportación de GNL a través del desarrollo de instalaciones de licuefacción.

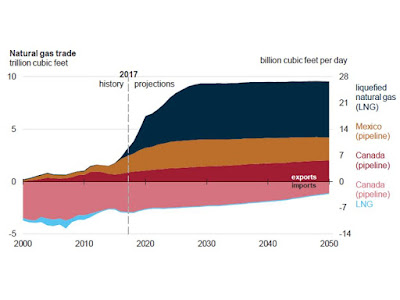

En la actualidad, la capacidad exportadora de GNL estadounidense se encuentra entre los 22-26 mill de Tn, pero la puesta en marcha de distintas instalaciones incrementará su capacidad en 2019 hasta los 70,68 Tn/año, siendo por tanto factible un incremento de las exportaciones hacia China. Y de hecho, la EIA en su AEO 2018 estima que las exportaciones se incrementen en todos los escenarios contemplados, en mayor medida a corto plazo y a partir del GNL (figura siguiente- caso de referencia), dirigidas principalmente a Asia, al mismo tiempo que las importaciones se reducen mejorando el saldo comercial.

Figura.- EIA, Annual Energy Outlook 2018 .

Sin embargo, siendo razonables, no es de esperar que, por razones estratégicas de seguridad energética, ni todas las exportaciones estadounidenses ni todas las importaciones chinas de GNL se correspondan con intercambios entre ambos países. Cuando además, en ambos casos existen acuerdos comerciales con terceros países. Lo que permite llegar a la conclusión de que las exportaciones de GNL a China se incrementarán y contribuirán cada vez en mayor medida a paliar el déficit comercial, pero cuantitativamente esta contribución será escasa y vendrá determinada por el precio del GNL y el volumen de exportaciones.

RESUMEN Y CONCLUSIONES

En U.S., la revolución del fracking y perforación horizontal ha permitido la explotación del shale oil y shale gas y ha dado un impulso a la economía estadounidense; al mismo tiempo que ha reducido la dependencia energética exterior del país, lo que a su vez condiciona la geopolítica global.

El petróleo sigue siendo el combustible fósil por excelencia, pero el gas natural está cobrando cada vez más importancia. Sobre todo como sustituto del carbón en generación eléctrica.

En este sentido, la explotación del shale gas estadounidense tiene gran importancia, ya que ha convertido al país en exportador neto de esta materia prima en 2017, siendo los principales importadores Méjico y Canadá . Pero como resultado del incremento de capacidad de licuefacción, las exportaciones de GNL se están incrementando de forma muy significativa, hecho que además de influir sobre el saldo comercial de esta materia prima, permitirá diversificar la cartera de clientes.

Pero quizá más importante es el hecho de que la capacidad de llegar a zonas distantes permitirá incrementar la influencia de U.S. en otras zonas alejadas del continente americano, como Europa, lo que puede contribuir a reducir posibles tensiones entre la UE y Rusia. Pero simultáneamente, también puede constituirse como un punto de encuentro con China para reducir las tensiones derivadas del déficit comercial con este país.

Sin embargo, el estrechamiento de las relaciones ruso-chinas, en el que los intercambios comerciales de energía tienen gran importancia; y la cada vez mayor importancia de China como país, puede restar influencia a la presencia estadounidense en Asia Oriental, situación que puede extrapolarse globalmente.

Indudablemente U.S. continúa siendo la principal potencia mundial. Ya que aunque su contribución a la economía mundial es cada vez menor, sigue disponiendo de la divisa de reserva mundial y gran parte de las reservas de bancos centrales y transacciones comerciales se llevan a cabo en esta divisa. La cuestión a plantearse es cuánto tiempo durará esto si las políticas de la administración Trump continúan en la línea actual y otros países, especialmente China, siguen creciendo a buen ritmo y tejiendo una amplia tela de araña de influencias económicas y políticas globales, como a través del proyecto One Belt One Road .