Fisher Investments España sabe que recibir ingresos constantes por dividendos es una propuesta atractiva para muchos inversores en renta variable. Aunque resulte tentador, centrar la cartera en los dividendos podría limitar sus resultados a largo plazo. La renta variable con alta rentabilidad por dividendos puede formar parte de un plan de ingresos para la jubilación a largo plazo, pero dar demasiada importancia a los dividendos podría exponer su cartera a riesgos inesperados.

En lugar de basarse estrictamente en la rentabilidad de los dividendos, Fisher Investments España cree que un enfoque más amplio que tenga en cuenta la rentabilidad total —y no solo los pagos de dividendos— puede mejorar las posibilidades de alcanzar sus objetivos financieros a largo plazo.

¿Qué son exactamente los dividendos y cómo funcionan?

Un dividendo es una distribución voluntaria de ganancias —o beneficios— de una empresa a los accionistas. Los fondos de inversión y los fondos cotizados (ETF) también suelen pagar dividendos, pero esto depende en gran medida de los dividendos que reciben de las empresas que poseen estos fondos. Las empresas suelen pagar dividendos en lugar de reinvertir los beneficios para financiar proyectos de crecimiento a largo plazo.

El consejo de administración de una empresa determina el importe y el formato —normalmente en efectivo o en acciones adicionales— del dividendo. Para tener derecho a cobrarlo, los accionistas deben poseer las acciones antes de lo que se llama la fecha ex-dividendo. La fecha ex-dividendo, la fecha real de pago y la frecuencia de pago pueden variar.

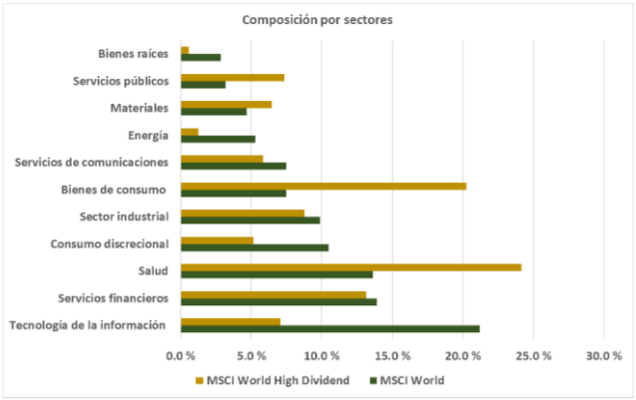

Los valores de alta rentabilidad por dividendos suelen concentrarse en determinados sectores. Por ejemplo, las empresas que tienden a pagar dividendos son más frecuentes en las categorías defensivas y de valor, como los servicios públicos, los servicios financieros, la atención sanitaria y los productos básicos de consumo. Las empresas de crecimiento, normalmente del sector tecnológico, tienden a reinvertir los beneficios en la empresa.

Diferencias en la composición del sector

Fisher Investments España cree que la clave del éxito es tener una cartera bien diversificada. Invertir únicamente en valores de alta rentabilidad por dividendos significa perderse una gran parte del mercado de renta variable mundial.

En el gráfico 1 se destaca la diferencia en la composición sectorial del índice MSCI World High Dividend Yield en relación con el índice más amplio MSCI World. El MSCI World High Dividend Yield tiene una exposición mucho mayor a los sectores de salud, bienes de consumo y servicios públicos. Esto se produce a expensas de los sectores orientados al crecimiento, como las tecnologías de la información y el consumo discrecional. Dependiendo del comportamiento de estos sectores, la desviación puede tener implicaciones negativas para su cartera.

Gráfico 1. Comparación de la composición por sectores

¿Los valores que pagan altos dividendos obtienen mejores resultados en los mercados difíciles?

La demanda de acciones que pagan altos dividendos puede aumentar durante mercados planos o en declive, como ha sido el caso durante la mayor parte de 2022. Como se muestra en el gráfico 2, el índice MSCI World High Dividend Yield, más expuesto a las áreas defensivas y de valor del mercado, ha superado ampliamente al MSCI World desde el 1 de enero de 2022.

Gráfico 2: Comparación de rentabilidades en 2022

Sin embargo, las acciones de alta rentabilidad por dividendo no siempre ofrecen una protección constante a los inversores durante los mercados bajistas. Por ejemplo, durante el mercado bajista de 2007-2009 que acompañó a la crisis financiera mundial, el índice MSCI World High Dividend Yield cayó un 63,4 %, peor que la caída del MSCI World del 57,8 %.

En particular, los valores de alta rentabilidad por dividendos a menudo han quedado rezagados cuando las categorías de crecimiento lideran el mercado. El gráfico 3 muestra cómo el MSCI World High Dividend Yield ha tenido un rendimiento muy inferior al del MSCI World desde el anterior suelo del mercado bajista, el 23 de marzo de 2020.

Gráfico 3: Rentabilidad desde el mercado bajista de 2020

Si bien una estrategia de alta rentabilidad por dividendos de carácter defensivo podría proporcionar unos rendimientos algo superiores en mercados difíciles, los inversores a largo plazo deberían considerar los riesgos que ello supone. Fisher Investments España considera que los inversores a largo plazo tienen más probabilidades de alcanzar sus objetivos financieros invirtiendo en una cartera de renta variable bien diversificada y diseñada para maximizar la rentabilidad total.

El riesgo de centrarse en los dividendos

Algunos inversores equiparan el pago de dividendos con el pago de intereses de los bonos, aunque son dos cosas fundamentalmente diferentes. En el caso de los bonos, se ganan intereses por prestar dinero a un prestatario, ya sea una empresa o un Gobierno, mientras que los dividendos son capital que se devuelve a los accionistas.

Cuando compramos una acción, estamos comprando una parte del pasivo y de los activos de la empresa, incluido su efectivo. Por tanto, cuando recibe un dividendo de esa empresa, está recibiendo algo que ya ha pagado. Por este motivo, en la fecha ex-dividendo el precio de las acciones suele ajustarse aproximadamente en la misma cantidad que el dividendo.

Otro riesgo es que los dividendos no están garantizados. Los dividendos pueden ser cancelados o suspendidos por cualquier razón, o por ninguna. En la práctica, esto no suele ocurrir, pero puede ser una de las primeras medidas que tome un equipo directivo si la empresa pasa por momentos difíciles. Por ejemplo, en los meses que siguieron a los cierres de 2020 a causa de la COVID-19, el número de empresas estadounidenses que suspendieron o cancelaron los dividendos fue mayor que en los últimos 10 años juntos. Si alguien dependía de los dividendos para obtener ingresos, ¡podría haberle salido caro!

Un enfoque diferente para generar efectivo

En lugar de centrarse exclusivamente en la renta variable que reporta dividendos, a muchos inversores les iría mejor si invirtieran con la vista puesta en la rentabilidad total (es decir, la revalorización del capital más los dividendos) y buscaran otras formas de generar ingresos y dinero en efectivo. Una forma para lograrlo que a menudo se pasa por alto es la venta estratégica de acciones y la distribución de los ingresos. En Fisher Investments España, llamamos a este proceso "generar dividendos caseros".

La venta estratégica de acciones también puede ayudarle a reequilibrar la asignación de su cartera. También puede reducir las implicaciones fiscales de la generación de efectivo, dependiendo de su situación. Al vender selectivamente acciones para generar efectivo, puede mantener una cartera bien diversificada con más flexibilidad que si dependiera únicamente de los ingresos por dividendos.

Fisher Investments España cree que los inversores que se centran en acciones que pagan altos dividendos pueden estar asumiendo inadvertidamente riesgos adicionales. La falta de garantía en el pago de dividendos y la posible reducción de la diversificación de la cartera son factores importantes que los inversores a largo plazo deberían tener en cuenta a la hora de sopesar las acciones que pagan altos dividendos. Para algunos inversores, crear su propio flujo de efectivo a través de dividendos "caseros" puede ser una opción mejor y más flexible que depender de los ingresos por dividendos durante la jubilación.

No se pierda las últimas noticias y perspectivas de los mercados de Fisher Investments España:

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments Ireland Limited es una sociedad de responsabilidad limitada constituida en Irlanda que opera bajo la denominación de Fisher Investments Europe (""Fisher Investments Europe""). Fisher Investments Ireland Limited y su nombre comercial, Fisher Investments Europe, están inscritos en el Registro Mercantil de Irlanda con los números 623847 y 629724. Fisher Investments Europe está regulada por el Banco Central de Irlanda. El domicilio social de Fisher Investments Europe es 2 George’s Dock, 1st Floor, Dublin 1, D01 H2T6 Ireland. Fisher Investments Europe externaliza parcialmente diversos aspectos de las funciones cotidianas de asesoramiento de inversión, gestión de carteras y operaciones bursátiles a sus filiales.

El presente documento recoge la opinión general de Fisher Investments Europe y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal ni un reflejo de la rentabilidad de sus clientes. No se garantiza que Fisher Investments Europe siga sosteniendo estas opiniones, las cuales pueden cambiar en cualquier momento a la luz de nuevos datos, análisis o consideraciones. La información que figura en el presente documento no pretende ser una recomendación o un pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en el presente documento.

----

Fuente: FactSet, a 27/5/2022. Composición sectorial del índice MSCI World High-Dividend Yield y del MSCI World.

Fuente: FactSet, a 27/5/2022. Rentabilidad de los índices MSCI World High-Dividend Yield y MSCI World con dividendos netos, del 31/12/2021 al 26/5/2022.

Fuente: FactSet, a 21/3/2022. Rentabilidad de los índices MSCI World High-Dividend Yield y MSCI World con dividendos netos, del 31/10/2007 al 9/3/2009.

Fuente: FactSet, a 27/5/2022. Rentabilidad de los índices MSCI World High-Dividend Yield y MSCI World con dividendos netos, del 23/3/2020 al 29/4/2022.

"Companies Are Suspending Dividends at Fastest Pace in Years". Paul Vigna, The Wall Street Journal, 28/4/2021.