Lo que

cuenta es la experiencia de inversión del partícipe

Introducción

En

artículos anteriores hemos analizado si los flujos de entrada de dinero en cada

gestora tenían correlación con el Total Return de sus fondos (rentabilidad

total) o si esta correlación era mayor en relación al Investor Return .

En el último artículo de esta

serie, realizado también conjuntamente con Javier Sáenz de Cenzano, CFA (Director de

Análisis de Fondos Morningstar Spain), nos planteamos un estudio similar

teniendo en cuenta el Investor Return Gap, también llamado Behaviour Gap.

¿Qué es el Behaviour Gap?

Definimos

el Behaviour Gap como la diferencia entre Investor Return y Total Return, es

decir la diferencia entre lo que un fondo ha generado a los Euros invertidos en

el fondo de forma agregada, teniendo en cuenta entradas y salidas de dinero, y

lo que el fondo ha generado según su valor liquidativo (lo que usted verá en la

ficha comercial). Un behaviour gap negativo significa que los inversores han

hecho mal timing de las entradas y salidas en el fondo, mientras que si es positivo

indicaría que su timing ha sido bueno. Lo habitual en la mayoría de fondos es

que este behaviour gap sea negativo, porque los inversores suelen comprar caro

y vender barato.

Conclusiones

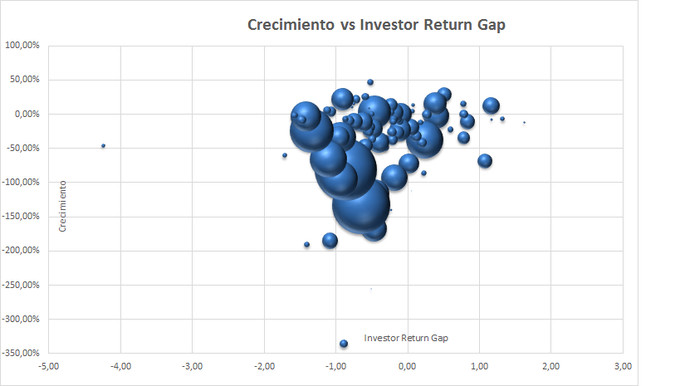

Viendo

la gráfica vemos que en general las gestoras que han conseguido tener un behaviour

gap positivo han conseguido crecer más en términos de entradas de dinero (o

decrecer menos en un entorno como este).

Supone

una llamada de atención para las gestoras, que pueden argumentar que ellos no

tienen control sobre el dinero que los partícipes invierten en sus fondos. En nuestra opinión esto no es

del todo cierto, puesto que pueden

decidir sobre el perfil de los productos que ofrecen, cuándo los ofrecen (el

timing), qué reclamos hacen sobre los objetivos del fondo y qué marketing

realizan. Esas son las cosas que pueden controlar, y son las cosas que pueden

juzgar los inversores a la hora de decidir con quién quieren invertir su

dinero.

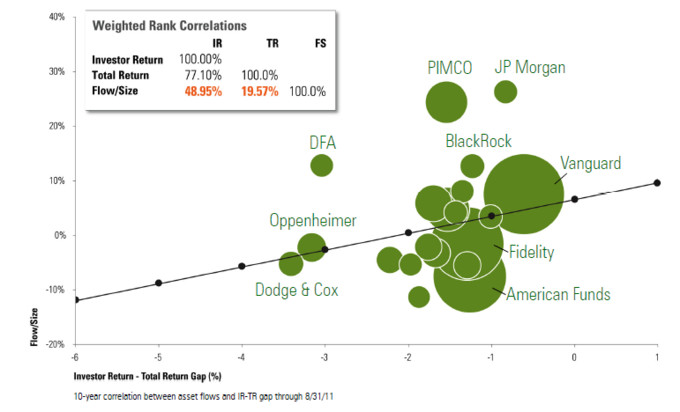

Como

vemos en la gráfica 1, eventualmente va en beneficio de las propias gestoras

prestar atención a estos factores. Este hecho es aún más pronunciado en un

mercado más desarrollado como es el norteamericano (gráfica 2), luego es una

lección para el resto de mercados que evolucionarán en la misma línea.

En un

análisis que realizó Morningstar mirando las firmas de gestión americanas que

en los últimos 25 años habían dejado de ser dominantes en el mercado, se comprobó

que todas ellas habían lanzado un fondo de Internet cuando estos fondos estaban

de moda. De la misma forma, analizando todas aquellas que no eran líderes hace

25 años y que ahora tienen una cuota dominante, ninguna de ellas había lanzado

un fondo de Internet. Es un simple pero gran test de calidad, y la historia se

seguirá repitiendo con otros productos de moda que van apareciendo en el

mercado.

1.- Coeficientes de correlación

IR= “money

weighted return”; calcula la rentabilidad de un producto ponderada por el

volumen de activos que tiene en cada momento.

TR = rentabilidad

total anualizada, ponderada por tiempo.

Net

Flow = flujo neto de activos estimado por Morningstar con datos de cada uno de

los fondos y sicavs de cada gestora.

2.-

Gráfico de las Gestoras Utilizadas en el Estudio

Gráfico 1: análisis de la industria española con datos a

5 años.

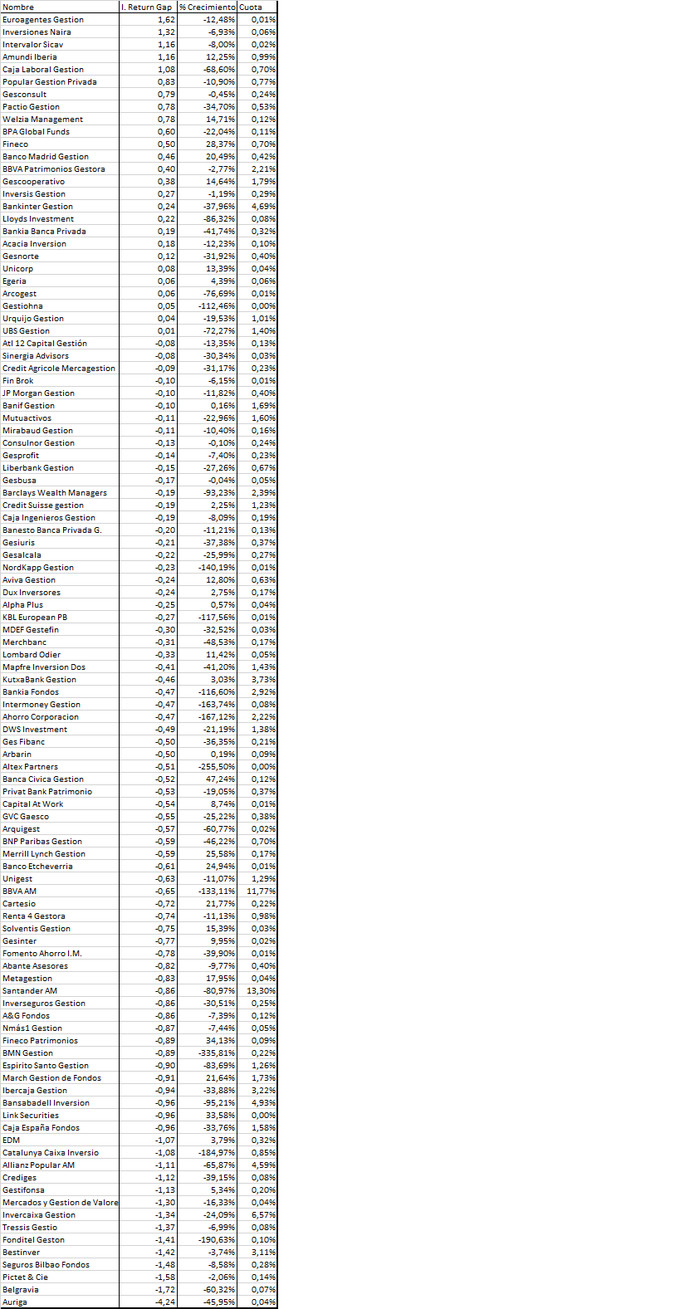

3.-

Datos Utilizados en el Gráfico

Gráfico 2: análisis de la industria americana con

datos a 10 años.

Fuente:

Morningstar

Metodología Utilizada

· Los datos utilizados son los datos de rentabilidad y crecimiento de

todos los Fondos y Sicavs domiciliados en España, utilizando un período a 5

años (hasta Junio 2013).

·

Para llegar al Investor Return medio de cada gestora se ha ponderado el

Investor Return de cada fondo/sicav por el volumen actual de cada uno de ellos.

Para el denominador del crecimiento se ha utilizado el volumen total (VT), es

decir el conjunto de activos gestionados por

cada gestora en fondos y Sicavs a 30 de Junio de 2013 (lo que explica

crecimientos menores al -100% en algunos casos).

·

El estudio solo ha considerado los fondos existentes en el momento del

estudio, luego tiene “survivorship bias”, o sesgo de supervivencia. Es decir,

los fondos que han desaparecido (fusionados o liquidados) no se tienen en

cuenta, y lo habitual es que las gestoras eliminen aquellos fondos con peores

rentabilidades.

Martín, en un párrafo dices esto:

Supone una llamada de atención para las gestoras, que pueden argumentar que ellos no tienen control sobre el dinero que los partícipes invierten en sus fondos. En nuestra opinión esto no es del todo cierto, puesto que pueden decidir sobre el perfil de los productos que ofrecen, cuándo los ofrecen (el timing), qué reclamos hacen sobre los objetivos del fondo y qué marketing realizan. Esas son las cosas que pueden controlar, y son las cosas que pueden juzgar los inversores a la hora de decidir con quién quieren invertir su dinero.

¿Puedes dar más ejemplo como sería esa otra forma de ofrecer los productos que ofrecen, el perfil, el timing, etc?

Es que se me hace muy difícil pensar que en general una gestora va a convencer a un cliente de invertir en medio de una fuerte corrección (a no ser que sea muy muy exitosa previamente)

El problema es que al ser la distribución de los fondos mayoritariamente por redes cautivas bancarias son estas y no las gestoras las que deciden como, cuándo y qué vender y salvó algunas excepciones , más en beneficio propio que del cliente. Por eso tenemos tantísima proporción de fondos garantizados o pasivos

En Bestinver decían que intentaban convencer a los clientes de que no había que salirse del fondo en el pánico, que es cuando más potencial veían ellos. Comentaban que hasta hace poco era imposible que les hiciesen caso, pero que en 2011 notaron un cierto cambio, y muchos clientes optaron por seguir la recomendación. Paramés se mostró muy sorprendido: "por fin empiezan a hacernos un poco de caso" decía.

Ojalá esa manera de ver las cosas se impregne poco a poco!!

Y eso lo dicen los de Bestinver!

Esta claro que una gestora tendria los mejores resultados siendo contrarian, pero asi no conseguiria muchos clientes, por lo que para hacer mas dinero deben de ofrecer los productos financieros en el peor momento posible ya que es cuando la gente tendra un mayor interes.

Por mucho que una diga que es contrarian la psicología de mercado siempre primará.

Recuerdo la historia de un hedge fund contrarian que invierte en small y micro caps que cuando iba 80% abajo se le fueron casi todos los clientes. Cuando el ciclo cambió hicieron un retorno espectacular de más del 1000%....pero claro con bastantes menos clientes a pesae de que la gente aseguraba entender de que iba la historia

En eso estoy también de acuerdo, lo que se debería de hacer es adaptarse al cliente y al mercado ofreciendo productos de valor y que se sepan gestionar y no seguir con el enfoque campaña/producto