Curioso cuanto menos lo que estamos viendo en la correlación entre el dólar y la bolsa norteamericana. Hasta ahora, al menos en los últimos años, se consideraba casi como dado que la correlación 'normal' entre ambos era negativa: si el dólar se fortalecía (es decir, bajaba el EUR/USD, en el cambio que más me interesa a mí), las bolsas caían. Una idea detrás de esta relación es que es en escenarios de risk-off o pánico, en el caso extremo, cuando el mercado tiende a comprar / refugiarse en dólares. (Aquí habría otras 'segundas derivadas', relacionadas por ejemplo con las commodities, pero no es éste el objetivo del post).

Sin embargo, en los dos últimos meses esta correlación parece haberse roto. Algo que, por supuesto, no ha pasado desapercibido. Podemos ver, por ejemplo: A strong dollar is no longer a problem for stocks.

Hoy, sin ir más lejos, el EUR/USD ha cerrado en verde +0.2% mientras ha habido fuertes caídas en Europa y también en Wall Street (caídas cercanas al 1% en el SP). Con el tema de Italia + Chipre + etc. el Euro ha sufrido frente al Dólar (aunque ya venía de tendencia bajista), y sin embargo la bolsa de Estados Unidos en máximos, con importantes subidas en el primer trimestre que, en parte, parecen deberse a sorpresas positivas en los datos macro (en otra parte se deberían a los 'fogonazos' retóricos (y no tan retóricos) de la Reserva Federal).

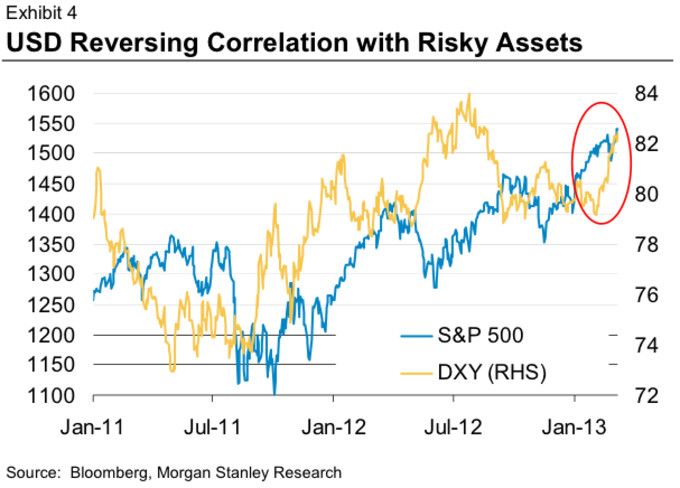

A continuación tenemos la correlación del Índice Dólar con el S&P 500. Lo primero que hay que decir es que la correlación no es tan clara en todo el gráfico, pero sí vemos algunos periodos donde se ve claramente la correlación inversa. Lo relevante es lo que hay dentro del circulito: cómo la correlación se ha invertido y ha pasado a ser positiva en los últimos dos meses de fuertes subidas bursátiles. Según el tuitero-blogger J. C. Parets, la correlación positiva entre el $ en el primer trimestre ha sido de +0.75 !!

En el siguiente grafo lo vemos también, quizá con mayor claridad. En este caso está representada la relación entre EUR/USD y el S&P 500 en el último año. Relación positiva clara y bastante precisa hasta Febrero de 2013, que es cuando el par de divisas hizo máximos llegando a tocar, si no recuerdo mal, el 1,37.

En fin, parece claro que en estos dos últimos meses se ha revertido esta correlación. No hay que descartar que sea algo simplemente temporal y anecdótico. También queremos matizar que esta correlación, como todas, no es una ley natural. Trends can change.

¿Podemos aventurarnos a dar alguna pista del porqué?

Me resulta difícil, dada la cantidad de variables interrelacionadas en juego afectando tanto al par de divisas como a la bolsa: la situación en la Eurozona con sus turbulencias + perspectivas de la política monetaria del BCE y una posible bajada de tipos; los drivers de corto plazo de la bolsa americana, los datos macroeconómicos de EEUU; las perspectivas de la política monetaria de la Fed y su 'estrategia de salida', lo que incluye declaraciones cada semana de miembros del comité del banco central americano (que a veces dicen cosas distintas, y otras no dicen nada nuevo).....

Seguramente todo importe, pero la cuestión es en qué proporción. Lo complicado para analizar es que todo cambia simultáneamente, y al mismo tiempo, puede suceder que lo que en un periodo afecta mucho, en otro periodo afecta poco. La cláusula del 'ceteris paribus' está muy bien para los libros de texto de economía, pero poco más. Por tanto, el escepticismo está servido. (Este párrafo no deja de recordarme a la presentación de este blog, explicando por qué lo titulaba "Macroperspectivas KALEIDOSCÓPICAS").

Una hipótesis gira en torno a la interacción entre las subidas de la bolsa y la política monetaria. Esta hipótesis me la comentaba Jesse Colombo (a.k.a. 'bubbleman'):

It's because the rising stock market meant less chance of QE/Dollar debasement in the U.S., = stocks & $ became correlated.

Puede ser por esto como puede ser por otra cosa. No me siento seguro a hacer ninguna afirmación. Pero sí se ha podido observar cómo al margen de otros factores, tanto bolsa como el dólar respondían positivamente ante buenos datos macro.

Interesantes estas ideas del Financial Times en Dollar on the rise in reversal of fortune en este sentido:

After five years of risk-on, risk-off swings by investors, are we witnessing the start of a new era in markets? The tightest trading link, that the dollar moves in the opposite direction to shares, finally broke down this year. Ever since the credit crunch bad news had hit equities but boosted the greenback as investors flooded into the haven of US bonds. The correlation has now reversed, with the dollar rising with equities. Good news on the economy has been good news for the dollar. On the face of it this suggests investors think the US is finally escaping economic purgatory, a view also reflected in the stock market.

Alguien podría hacer esta observación: cuando los problemas de la Eurozona se agravaban por momentos en los periodos de mayor preocupación, ello empujaba a la baja al EUR/USD, y también salpicaba negativamente a la renta variable americana. Ambas variables iban bastante ligadas a la situación europea, máximo foco de preocupación. Sin embargo, las recientes turbulencias en Europa no han tenido mucha repercusión sobre Wall Street, siendo la macro y la Fed los principales drivers. ¿Qué conclusión dibujar de esto? Ustedes me dirán si ven algo, yo poco. Pero queda como 'food for thought'.

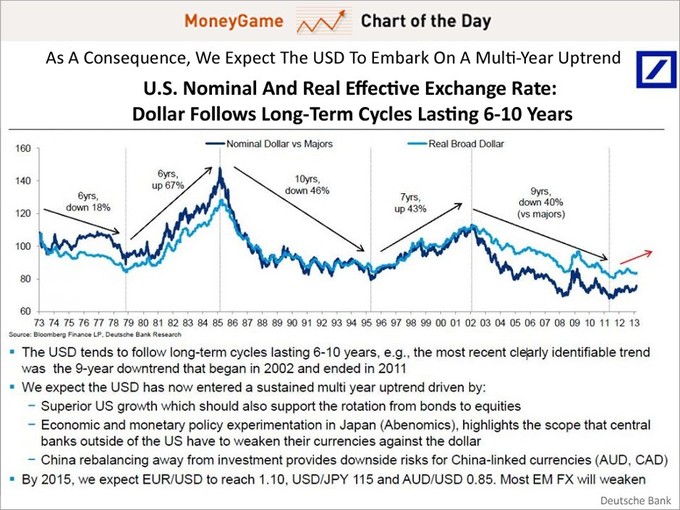

En el artículo citado arriba del FT se comentan varias cuestiones que hacen muy probable un escenario positivo para el dólar en el futuro. Coincide con la tesis del Deutsche Bank de que podríamos estar en el comienzo de un ciclo alcista de entre 6 y 10 años para el dólar. ¿Los motivos? Patrones históricos y alguna razón fundamental: Crecimiento superior en Estados Unidos respecto a otras regiones (podemos citar aquí la 'revolución energética' y lo que ello está aportando de positivo); experimentos de política monetaria ultra-expansiva en Japón; re-ajuste de China desde la inversión hacia el consumo.

Por supuesto, espero vuestros comentarios!! Espero que entre todos podamos arrojar algo más de luz al asunto...