Recientemente, el gobierno de Pedro Sánchez ha elaborado un RDL (21/2018 de 14 de diciembre) regulando el mercado de alquiler de vivienda, dado el presumible incremento de precio que se ha producido, que impide a parte de la población acceder a ella.

El RDL, sin embargo, no limita los precios de los alquileres, como pretendía Podemos. Pero modifica los plazos de arrendamiento, el régimen de desahucios y las garantías exigibles, pretendiendo de esta forma facilitar el acceso a vivienda. Pero sin contemplar la posible reducción de la oferta o elevación de precio al no haberse estos limitado, lo que dificultaría más el acceso a la vivienda.

En cualquier caso, dado el número de viviendas vacías, y considerando el problema como escasez de oferta, lo que no ocurre en todos los lugares, no se toma ninguna medida para mejorar las garantías del arrendador, la seguridad jurídica o la fiscalidad, sino más bien todo lo contrario.

Además, entiendo como un error importante el hecho de que el RDL considera el mercado español como único, cuando la realidad pone en evidencia la existencia de múltiples micromercados, incluso dentro de una misma ciudad, pudiendo el resultado de esta legislación tener distintos efectos en cada micromercado en función de sus características específicas. Por ejemplo, en mercados de elevada demanda incrementar precios, y en donde la oferta es amplia, reducirse, pudiendo dar lugar en cierto plazo de tiempo también a una subida de precios.

En cualquier caso, y volviendo al presumible origen del problema, la elevación del precio del alquiler, la figura siguiente nos muestra como el incremento de este no ha sido tan elevado desde la crisis financiera.

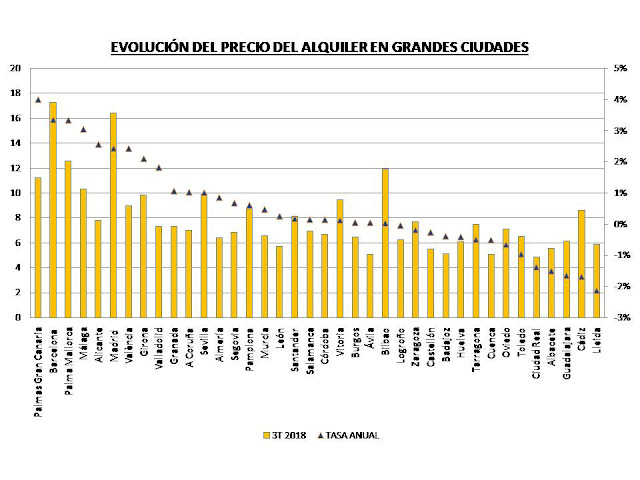

Figura.- Precio del alquiler por m2 en capitales (escala izquierdas) y su evolución en tasa anual entre el cuarto trimestre de 2009 y 3 trimestre de 2018(escala derecha). El último para el cual hay datos. Datos Idealista

De los datos mostrados en la figura se desprende que el incremento anual entre las ciudades mostradas (no están todas por falta de datos) oscila entre el 4% de Las Palmas de Gran Canaria y el -2,14% de Lleida, encontrándose la media en el 0,5%, cuando además, en el 37% de las ciudades mostradas en la gráfica no se han recuperado los precios del cuarto trimestre de 2009.

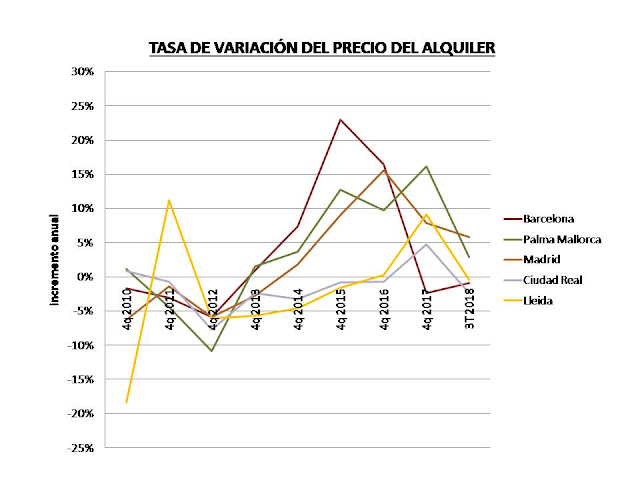

Por tanto, la media interanual de crecimiento de precios no es tan exagerada. Si bien, esto no excluye que en determinados años y en determinadas ciudades no se hayan producido incrementos interanuales muy significativos, pese a lo cual, la tendencia de estos incrementos es decreciente (figura siguiente) llegando incluso a tasas negativas en 2017 y 2018.

Figura.-Evolución en tasa interanual del precio del alquiler en una muestra de ciudades con los mayores precios (Madrid, Barcelona y Palma de Mallorca) y de menores incrementos (Ciudad Real y Lleida). Datos idealista.

Hasta ahora, la perspectiva mostrada es la del inquilino, apreciando si el precio del alquiler es adecuado, en función de sus ingresos, para acceder a una vivienda en régimen de arrendamiento. Sin embargo, habitualmente se pierde la perspectiva del arrendador, que determina precios en función de mercado y rentabilidad.

La determinación de si el precio y alquiler de vivienda son razonables se puede estimar a través de dos parámetros relacionados, el PER (precio de la vivienda/renta anual de alquiler) o rentabilidad (renta bruta de alquiler/precio de vivienda), debido a la relación existente entre los precios de vivienda y alquiler.

Según el Banco de España (BdE), la rentabilidad bruta del alquiler en España en el tercer trimestre de 2018 ha sido del 4% , lo que equivale a un PER de 25.

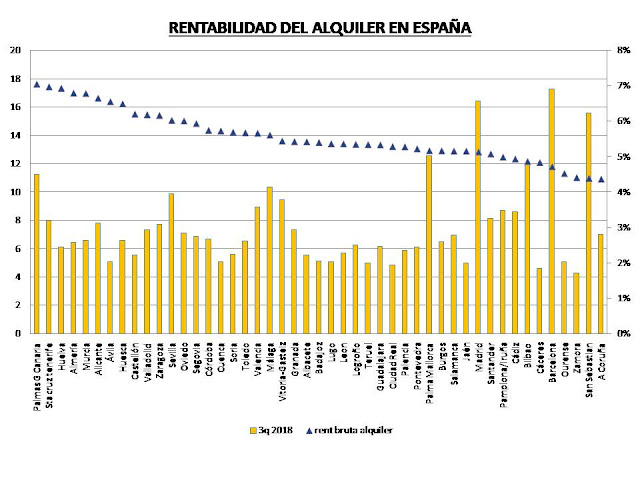

A partir de estos datos, que deben darse por m2, si conocemos el precio de venta, podemos calcular el de alquiler y viceversa, y lo podemos comparar con el de mercado para comprobar si está caro o barato, pudiendo estimar la rentabilidad del alquiler en las distintas ciudades de la geografía española (figura siguiente).

Figura.- Datos de precios de alquiler por m2 (escala izquierda) en las ciudades españolas (salvo Lleida, Tarragona y Girona) y de rentabilidad del alquiler (escala derecha). Cálculos realizados a partir de los datos de Idealista correspondientes al tercer trimestre de 2018. Cálculo realizado multiplicando por 12 el precio del alquiler/m2 y dividiéndolo por el precio de venta/m2.

Los datos nos muestran como las rentabilidades “brutas” oscilan entre el 7,96% de Gran Canaria y el 4,37% de La Coruña, siendo mayores que las estimadas por el BdE, quizá debido a que los datos de idealista hacen referencia a precios de oferta. Pero independientemente de la rentabilidad obtenida, la cuestión a reseñar es que no existe relación alguna entre el precio del alquiler por m2 y la rentabilidad bruta obtenida.

Merece destacar este hecho por la incidencia que ha tenido en la prensa y el reciente RDL aprobado por el gobierno Sánchez del presunto abuso en los precios del alquiler en las grandes ciudades, ya que estos, aunque están influidos por oferta y demanda, no han supuesto en principio, en términos generales, rentabilidades excesivas para sus propietarios, situándose en el 5,14% y 4,73% respectivamente para Madrid y Barcelona, entre las ciudades en que la rentabilidad es menor.

En cuanto a la evaluación de la rentabilidad, hay que recordar que los datos aportados hacen referencia a la rentabilidad bruta del alquiler, es decir, los ingresos íntegros. A los cuales se les debe restar los gastos necesarios para llevar a cabo la actividad económica, algunos fijos, como los gastos de comunidad y el IBI, y en la mayoría de los casos un seguro y en algunos casos el impuesto de patrimonio, suponiendo que no se produce ningún gasto de reparaciones/mantenimiento.

Por tanto, la referencia a la rentabilidad bruta puede conducir a engaño, pudiendo suponer una rentabilidad neta considerablemente inferior en función del volumen de gasto asociado.

Esta situación empeora si consideramos la rentabilidad financiero fiscal de la vivienda, es decir, restando los impuestos correspondientes a los ingresos netos en el IRPF, a pesar de la reducción del 60% del rendimiento neto.

Pero las cosas no acaban aquí, ya que un análisis adecuado implicaría comparar la rentabilidad neta con la rentabilidad libre de riesgo y la rentabilidad libre de inflación.

En este sentido, podemos considerar la rentabilidad libre de riesgo la del bono del Estado a 10 años, que según la información del BdE en el 3T 2018 presentaba una era del 1,5%. Y la inflación, que según datos del INE ha sido de 1,2% en términos interanuales en diciembre de 2018; lo que nos daría la rentabilidad real de nuestra inversión.

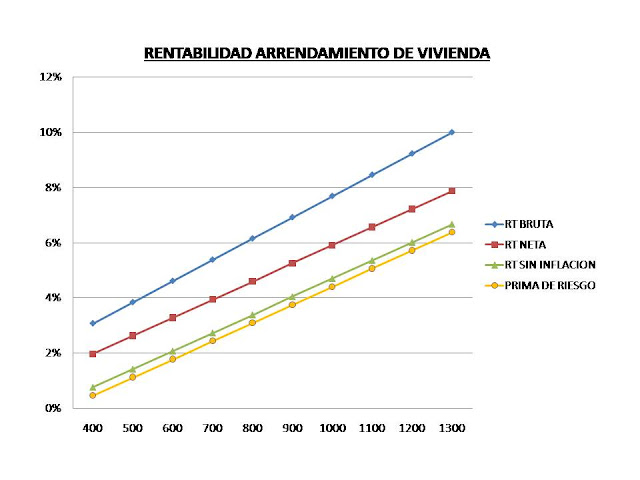

Teniendo en consideración estos aspectos, las rentabilidades obtenidas se muestran en el modelo de la gráfica siguiente, siendo importante considerar que son datos orientativos que pueden variar considerablemente en función del micromercado de que se trate.

Figura.- Rentabilidad del arrendamiento de vivienda. Estimaciones basadas en función del precio del arrendamiento (eje abscisas) para una vivienda de 80m2 con un valor de 156.000 euros, y unos gastos anuales de 1.350 euros, considerando un valor catastral de la mitad del valor de mercado un valor edificado correspondiente al 40% del valor catastral. Inflación del 1,2% correspondiente a 2018 (datos INE) y rentabilidad libre de riesgo correspondiente al bono del Estado a 10 años (dato del BdE).

Cabe destacar en este ejemplo que el alquiler máximo considerado de 1.300 euros se corresponde un precio de 16,25 euros/m2, y los mayores precios indicados por idealista se encuentran en Madrid y Barcelona, siendo respectivamente de 16,4 y 17,3 euros/m2, muy superiores a la mayoría del resto de ciudades.

Indudablemente todos los datos mostrados de rentabilidad son una aproximación teórica, cuando además, los precios del mercado cambian, motivo por el que el análisis de rentabilidad debe realizarse cada cierto tiempo.