Se esgrime frecuentemente que en España pagamos pocos impuestos, basándose esta afirmación en el hecho de que la presión fiscal (ingresos tributarios/PIB) en nuestro país es menor que la de nuestros vecinos europeos. Aunque a pesar de ello, todavía en 2018 había 10 países de la UE-28 cuya presión fiscal era inferior a la española (figura siguiente). Sin embargo, si esta comparación la efectuamos con respecto a la OCDE, la presión fiscal española se encuentra ligeramente por encima de la media. , por lo que el hecho de que la presión fiscal sea alta o baja dependerá también de con quien la comparemos

Figura.- EUROSTAT. Tax Revenue Statistics

Independientemente de este hecho, también tendríamos que preguntarnos el motivo de por qué la presión fiscal es menor. Una de las respuestas más popular es el elevado nivel de economía sumergida, que se ha estimado entre el 18-25% del PIB. Pero lo que no se dice es que solo se podría “blanquear” el 60% de esta, ya que para el resto no sería rentable hacerse legal y por tanto desaparecería. . Motivo por el que la importancia de la economía sumergida sobre los ingresos fiscales es menor de la estimada. Cuando además, su legalización incrementaría también el PIB influyendo menos sobre el ratio de presión fiscal.

Y en cualquier caso, también deberíamos considerar porque existe ese nivel de economía sumergida, que puede deberse a varios factores. Entre ellos, los excesivos tipos impositivos o abundante regulación, la cultura, o también ser resultado de la desconfianza generada por la mala gestión de los fondos públicos, ya que como indica R Domenech, una buena gestión pública predispone a la sociedad a soportar una mayor presión fiscal.

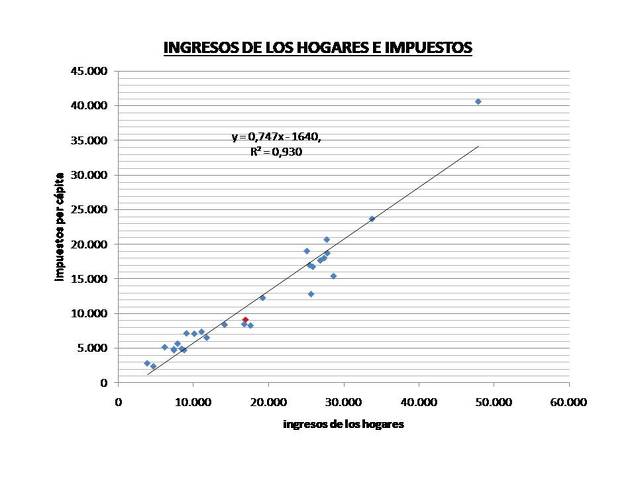

Lo que está claro es que los ingresos fiscales por habitante dependen en gran parte de los ingresos netos de los hogares, tal como se muestra en la figura siguiente, presentando ambas variables una correlación del 0,965, aunque también se observa correlación importante entre los impuestos por habitante y el PIB per cápita (0,94).

Figura.- Estudio de correlación de los impuestos por habitante con respecto al ingreso medio neto de los hogares. Datos de EUROSTAT: ingreso medio de hogares , total de ingresos por impuestos y población. España: rojo.

En la gráfica anterior se deben destacar dos hechos. España se encuentra en la parte izquierda de la gráfica indicando que la renta de los hogares es relativamente baja, lo que supone menos impuestos per cápita. Y segundo, a pesar del importante grado de correlación, España se encuentra ligeramente por debajo de la línea de tendencia, lo que implica, en su caso concreto, que los impuestos por habitante deberían crecer un 20% para ajustar los ingresos de los hogares a los impuestos satisfechos per cápita a nivel europeo. Otra cuestión es determinar las razones de esta situación y si eso implica una reducida carga impositiva.

Todo este tipo de indicadores presentan el inconveniente de que hacen referencia a medias, no reflejando como se distribuye la carga impositiva entre la población en función de sus rentas. Motivo por el que analizar la distribución de la carga impositiva en función de renta es otro de los análisis que debe realizarse, lo que comentaré de forma indirecta al analizar los tipos marginales y bases sobre que se aplican sobre los ingresos personales.

En cualquier caso, otra cuestión a plantear es la incidencia e importancia que se da a los ingresos fiscales. Ya que sería conveniente preguntarnos también si el objetivo del gobierno debería ser maximizar los ingresos fiscales o maximizar el crecimiento económico. Independientemente de que ambos estén relacionados, cuando además, los impuestos distorsionan la actividad económica impidiendo un mayor crecimiento del PIB, contribuyendo el crecimiento del PIB a aumentar los ingresos fiscales.

El cambio de objetivo, lógicamente, no implicaría renunciar a los ingresos fiscales, sino a considerarlos una consecuencia sobrevenida del crecimiento económico. Ya que los ingresos son necesarios para financiar el gasto público y el estado de bienestar, como la inversión en infraestructuras, defensa y justicia, garantizando una de las premisas que deberían considerarse fundamentales, como es la igualdad de oportunidades a través de la educación.

El impuesto que más ingresos tributarios aporta a la agencia tributaria es el IRPF (tabla siguiente)

Tabla.- Impuestos devengados y proporción que supone cada impuesto con respecto al total. Datos Agencia Tributaria (AEAT)

Entre ellos, el IRPF es el más importante, caracterizándose por su progresividad. Se encuentra constituido por un tramo estatal y otro autonómico, de tal forma que la carga impositiva para un determinado nivel de renta varía entre Comunidades Autónomas (CCAA). Pero para simplificar, si tomamos como referencia las tablas estatales y multiplicamos por 2 los tipos aplicados, nos encontramos que a partir de 60.000 euros la hacienda pública se lleva el 45% de los ingresos percibidos.

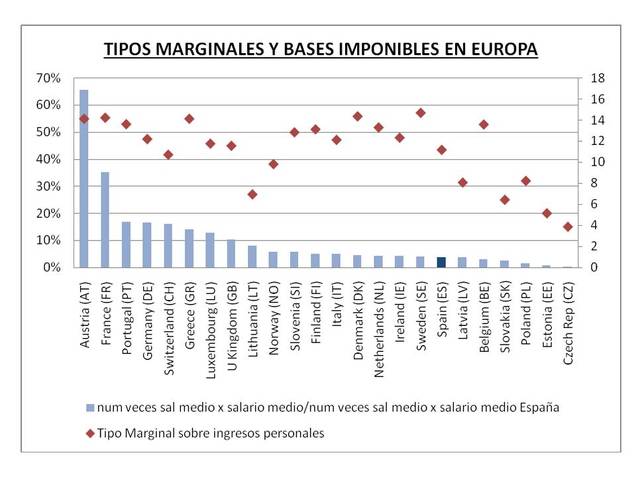

La progresividad del impuesto puede ser lógica en función de la utilidad marginal del dinero y los principios de equidad vertical, definida como aquella que implica que aquellos ciudadanos con mayores ingresos deben contribuir en mayor medida en la financiación del gasto público. Sin embargo un aspecto subjetivo, condicionado ideológicamente y políticamente, es la cuantía de dicha progresividad, como se puede apreciar en función de los tipos marginales (figura siguiente) y las bases sobre las que estos se aplican varía entre los distintos países.

Figura.- Tax Foundation.- Top Individual Income Tax Rates in Europe

Según los datos mostrados, España presenta un tipo marginal del 43,5% para bases imponibles superiores a 65.102 euros. Siendo el tipo marginal el decimoséptimo mayor de los 27 países analizados, motivo por el que podría deducirse que el tipo marginal aplicado es relativamente reducido. Sin embargo, este constituye solo un análisis parcial, ya que es necesario también simultáneamente determinar sobre qué bases imponibles se establecen dichos tipos marginales. Si bien en este sentido también debemos considerar que los tipos efectivos pueden ser inferiores como resultado de distinto tipo de beneficios fiscales que podrían distorsionar ligeramente la carga fiscal.

Beneficios fiscales sobre las cuales ya había incidido la AIREF en su spending review con el fin de incrementar los tipos efectivos, haciendo referencia por ejemplo a las deducciones del trabajo, declaración conjunta, o las reducciones por arrendamiento de vivienda.

En este sentido, España presenta la octava menor base imponible, aplicándose el tipo marginal para ingresos que suponen 2,4 veces el salario medio. Mientras que los países con mayores tipos marginales, Austria, Francia y Portugal, lo aplican sobre bases que suponen respectivamente 22,7 , 16,1 y 15 veces el salario medio. Lo que implica, en el caso español, que las clases medias soportan gran parte de la carga tributaria al reducirse la progresividad del impuesto (figura siguiente).

Figura.- Tipo marginal (escala izquierda-rombos) y bases liquidables (barras-escala derecha) sobre las que se aplica como veces el salario medio de cada país con respecto a España. Datos EUROSTAT de ingresos medios de los hogares y tipos marginales de Tax Foundation

En la figura se aprecia como hay un grupo de países cuyos tipos marginales se encuentran entre el máximo de 57,2% (Suecia) y el 41,7% (Suiza). Pero en este rango, las bases imponibles sobre las que se aplican difieren mucho entre sí, destacando Austria y Francia, en que unos tipos marginales elevados (55%) se aplican sobre bases imponibles que suponen 16 y 9 veces la base imponible española.

Si bien, España presenta sus peculiaridades, como indicaba anteriormente, al presentar cada CCAA su propia tabla impositiva que se aplica adicionalmente a la estatal, salvo los casos de País Vasco y Navarra, que tienen total autonomía al respecto. Esta situación da lugar a que ciertas CCAA presenten mayor progresividad en el impuesto que otras. Por ejemplo, Asturias y Cataluña aplican tipos del 25,5% para bases de 175.000 euros, y en el País Vasco y Navarra se aplican tipos marginales del 49% y 52% para bases de 179.460 y 300.000 euros respectivamente.

Este hecho da lugar a que en cada CCAA, y por tanto en función de donde vivan, los ciudadanos paguen distintos impuestos. Supongo que para hacer efectiva la Constitución Española, cuyo artículo 14 indica que todos los españoles serán iguales ante la ley, aunque esta sea distinta en cada CCAA. Siendo el resultado que en realidad los españoles no serán iguales entre sí, tanto en cuanto a la carga impositiva como otros servicios como por ejemplo sanidad.