Es evidente que la crisis actual dará lugar a un crecimiento considerable del déficit y deuda públicos, al mismo tiempo que el PIB sufrirá una caída importante. Encontrándose la situación en España agravada como resultado de la estructura productiva del país, los desequilibrios presupuestarios acumulados, y las políticas económicas llevadas a cabo en años anteriores, que han dado lugar a un reducido margen de maniobra frente a shocks inesperados como el actual.

En el anterior artículo ya comentaba el escenario español en el marco europeo ante la crisis actual. Indicaba entonces que independientemente de las potenciales ayudas que se perciban, es necesario alcanzar un equilibrio que permita garantizar la sostenibilidad de la deuda al mismo tiempo que se debe intentar dañar el PIB lo menos posible. Ya que la sostenibilidad de la deuda es un elemento esencial para evitar una crisis de deuda soberana, y la reactivación económica fundamental para evitar una crisis financiera.

La deuda pública puede alcanzar fácilmente el 120% del PIB y no el 115,5% estimado por el gobierno, ya que las estimaciones sobre el déficit público pueden estar infravaloradas en el Programa de Estabilidad al subestimar el impacto de la crisis sobre los ingresos fiscales. Cuando además, la situación invita a pensar que por lo menos en 2021 también se puede generar un déficit importante incrementando todavía más los niveles de deuda, tal como ya ha sugerido la AIREF , que apuntan a un déficit público en 2021 en una horquilla entre el 7,5-9,4% del PIB .

Por tanto, el hecho a destacar es que el déficit público puede dar lugar a volúmenes de deuda insostenibles que incrementen el riesgo de una crisis soberana de deuda. En este sentido, es preciso indicar que no existe un volumen determinado de deuda sobre PIB, como comentaré posteriormente, que se pueda atribuir de forma genérica a partir del cual la deuda se hace insostenible, dependiendo también la sostenibilidad de otras variables macroeconómicas.

Además, no es solo importante el volumen de deuda, sino su estructura (madurez y tipos), y si es externa (no se puede monetizar) o doméstica (en nuestro caso menos importante al haber cedido la soberanía monetaria al BCE), pudiendo dar lugar respectivamente a una crisis de divisa o financiera.

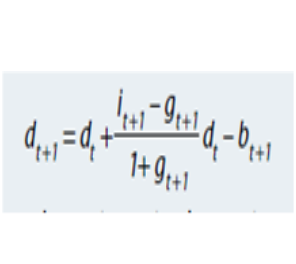

Asimismo, el volumen de deuda depende de distintos factores. Lógicamente, depende de la deuda pública inicial, pero también de su evolución. Encontrándose ésta condicionada por distintos factores, entre ellos los tipos de interés de la deuda, la tasa de crecimiento de la economía, y la evolución del gasto estructural. Este último, resultado de medidas que, con carácter de permanencia, se destinan a paliar los efectos de la crisis, pero que condicionan la evolución del déficit estructural primario (déficit público ajeno al ciclo económico sin gastos financieros). Relacionándose estas variables a través de la siguiente fórmula:

Figura.- La Caixa ¿Debe preocuparnos la sostenibilidad de la deuda pública en la eurozona?. En donde d es la deuda, i el tipo de interés de esta, g la tasa de crecimiento nominal de la economía y b el saldo público primario (sin gastos financieros).

En este momento, los tipos de interés se encuentran controlados por el BCE. Lo que pone de manifiesto la interconexión entre la política monetaria y fiscal, mostrando los efectos de contención de la intervención de los tipos de interés sobre el incremento del déficit y deuda al reducir los costes financieros de la deuda pública.

En este momento no conocemos como se comportarán en el futuro próximo cada una de estas variables. Sin embargo, a corto plazo, el escenario más probable es que el BCE continuará presionando para mantener los tipos de interés bajo control, impidiendo al mismo tiempo la fragmentación financiera en el área euro.

Esta estrategia se ve favorecida por la estimación de que la inflación se mantendrá moderada, encontrándose en el área euro en mayo de este año en el 0,1%, cuando el objetivo de inflación del área euro es del 2%. Habiendo anunciado el BCE que no incrementará los tipos hasta que la inflación esté próxima a ese 2%, dejando claro que existe margen para mantener los tipos bajos aunque repunte ligeramente la inflación.

Sin embargo, debemos prever que puedan surgir ciertos riesgos. Siendo quizá el de mayor importancia la posibilidad de un incremento del precio del petróleo, dado que debido al efecto base (periodo que se toma como referencia para calcular el incremento, normalmente interanual), se puede producir un importante incremento a pesar de que los precios permanezcan bajos. Este efecto puede ser relativamente importante dada la volatilidad del precio del crudo. Sirviendo de ejemplo que el precio del brent llegó a estar por debajo de 10$ en abril y ahora se encuentra ligeramente por encima de los 30$, pero que en 2019 se ha encontrado gran parte del año por encima de los 60$.

Ante la incertidumbre sobre la evolución de la inflación a largo plazo, y sin saber cómo reaccionará el BCE en el futuro, sería apropiado ir estableciendo una estrategia que permitiera reducir los niveles de deuda. Entre las estrategias de control y estabilización de deuda debemos destacar la consolidación presupuestaria, pero sin olvidar otras medidas que favorezcan el crecimiento económico a largo plazo, que también reduce el ratio deuda/PIB a través del incremento del denominador. En las cuales pueden jugar un papel importante las ayudas europeas, dependiendo su efecto de la eficiencia con que se utilicen, lo que queda reflejado en el valor del multiplicador.

El multiplicador se define cómo el cambio producido en el PIB en respuesta a cambios en el déficit público como resultado de políticas discrecionales.

En cuanto a las ayudas europeas, también debemos tener en cuenta que no sabemos si serán suficientes, debiendo ser conscientes además de que políticas de gasto poco prudentes pueden desincentivar las ayudas procedentes de la Unión Europea, lo que podría traducirse en importantes problemas de financiación.

En cualquier caso, una cuestión de debate permanente es la relación entre deuda y crecimiento, existiendo numerosos estudios al respecto, incluso contradictorios, debido a los diferentes efectos producidos en función de cómo se emplea la deuda y las diferentes características de los países.

Cabe destacar al respecto las posibles justificaciones al incremento de deuda aportadas por Blanchard, haciendo referencia a la relación entre tasa de crecimiento económico y coste de la deuda, que refleja la fórmula anteriormente citada, indicando que en cuanto el crecimiento económico es superior al coste de la deuda, esta puede refinanciarse y mantenerse indefinidamente mejorando el bienestar de la sociedad sin incrementar los impuestos.

Especifica también Blanchard que un déficit público puntual en economías deprimidas, vehiculado a través de inversión en infraestructuras, puede ser estratégicamente adecuado para impulsar el PIB, ya que los retornos de este tipo de inversiones permite recuperar la inversión en el tiempo al contribuir a incrementar el PIB potencial de la economía y el crecimiento económico futuro del país. Por tanto, es importante diferenciar este tipo de endeudamiento de aquel llevado a cabo para financiar gasto corriente y estructural, que finalmente pueden terminar en políticas de austeridad, recortando el gasto, para poder financiar dicha deuda.

Sin embargo, no todos los países presentan la capacidad de incrementar su endeudamiento para incrementar el PIB potencial, ya que no todos presentan el espacio fiscal necesario como para endeudarse. Motivo por el que en el caso de reducido espacio fiscal, quizá fuera más conveniente abordar el proceso de consolidación fiscal para reducir el riesgo país y generar mayor confianza.

Llegamos por tanto a otro concepto esencial, el espacio fiscal, que el FMI define como la capacidad de maniobra del presupuesto público que permite destinar recursos para un proyecto determinado sin poner en peligro la sostenibilidad financiera y estabilidad de la economía, asegurando tanto en el corto como largo plazo la capacidad de financiación de sus programas de gasto así como satisfacer el servicio de la deuda. Definición equivalente a que representa el punto a partir del cual los gobiernos no presentan capacidad para incrementar impuestos, recortar gasto o capacidad de endeudamiento para mantener la estabilidad macroeconómica y fiscal.

Indudablemente, las afirmaciones de Blanchard requieren matizaciones , ya que la sostenibilidad de la deuda, en las condiciones de coste y crecimiento expuestas, implica que no se debería emitir nueva deuda, lo que incrementaría el ratio deuda/PIB y podría dar lugar a incrementos de la prima de riesgo y por tanto de los costes financieros contribuyendo a incrementar la propia deuda. Y al mismo tiempo se debería tener en cuenta el efecto multiplicador de la nueva deuda sobre el PIB, modificando ambos factores, pero en sentido contrario, el ratio deuda/PIB.

Por tanto, según Blanchard, endeudarse no siempre es malo y está justificado en ciertas condiciones. Concretamente en aquellas en que el coste social es menor que la tasa de retorno de la inversión, lo cual parece un tanto abstracto, pero que define como aquellas situaciones en que la demanda es débil y el PIB se encuentra por debajo de su potencial, al mismo tiempo que la política monetaria está agotada sin capacidad de estimular la economía y además el multiplicador de la deuda es elevado.

Este tipo de políticas pueden estar justificadas en escenarios como los descritos por Blanchard, en que la inversión privada está deprimida. Pero no se pueden justificar de forma permanente, ya que no se puede garantizar que el coste de la deuda permanezca indefinidamente por debajo de las tasa de crecimiento de la economía. De tal forma que si se da esta situación, el incremento de gasto financiero puede retraer financiación de otras partidas de gasto reduciendo el estado de bienestar.

Y tampoco se puede generalizar en situaciones de crecimiento económico, ya que no se contempla el hecho de que la productividad del sector privado sobre el PIB no pudiera ser mayor que el efecto multiplicador de la deuda, invalidando en ese caso las bondades del incremento de deuda pública sobre el PIB.

Por tanto, es necesario controlar la sostenibilidad de la deuda, lo que pasa por su reducción cuando es elevada. Sin embargo, hay que reconocer que se producen situaciones, como la actual, que hace imposible abordar su consolidación a corto plazo, ya que pretender consolidar las cuentas públicas excesivamente pronto puede hacer descarrilar la recuperación. Lo que no excluye que no deba planificarse un programa de reducción de la misma a medio y largo plazo.

La consolidación fiscal consiste en establecer medidas que buscan el equilibrio de los ingresos y gastos públicos, siendo importante tener en cuenta sus efectos sobre el PIB. Ya que la Gran Recesión puso de manifiesto que en fases de menor crecimiento económico los multiplicadores eran mayores de los estimados previamente, afectando en mayor medida al crecimiento del PIB de lo inicialmente supuesto, lo que en algunos casos originó incluso incrementos del ratio deuda/PIB.

Motivo por el que es importante estimar correctamente el valor del multiplicador, teniendo en cuenta que su valor no es una constante y puede variar con el tipo de consolidación, en el tiempo y con el entorno.

El entorno afecta al valor de los multiplicadores a través de distintos mecanismos, entre ellos la eficacia de la política monetaria, en cuanto a su capacidad para compensar el efecto negativo sobre el PIB de la consolidación fiscal bajando tipos de interés. O también a través del efecto sobre la restricción del crédito, ya que si existen restricciones de acceso al mismo, hace depender el consumo y la inversión en mayor medida de los ingresos y beneficios actuales que futuros, incrementando ambos factores el valor del multiplicador. Haciendo en ambos casos que un ajuste fiscal determinado se traduzca en una mayor contracción del PIB al incrementar el valor del multiplicador.

Pero el entorno global también influye, ya que cuando las crisis son globales la demanda externa también se contrae y los países no pueden confiar tanto en el comercio exterior para amortiguar el impacto de la consolidación fiscal sobre el PIB.

Sin embargo, según Blanchard, el debate sobre consolidación fiscal se limita frecuentemente al valor de los multiplicadores fiscales y de un potencial límite critico del ratio deuda/PIB, cuando este ratio supone comparar un stock con un flujo, por lo que quizá sería más apropiado comparar el coste del servicio de la deuda con el PIB.

En cualquier caso, la situación a nivel macroeconómica es más compleja, ya que el mercado no valora el riesgo-país y el espacio fiscal en función únicamente de variables como el déficit público o ratio de deuda/PIB. La confianza depende también de la credibilidad transmitida, siendo en este sentido importante tener un plan a medio/largo plazo de estabilidad y crecimiento, planteando en su caso reformas estructurales, como de eficiencia de gasto, con respecto a la sostenibilidad de las pensiones, o medidas para incrementar el crecimiento económico.

Las previsiones de crecimiento económico son importantes en cuanto que determina la capacidad de generación de riqueza e influye sobre la capacidad fiscal, y por tanto sobre la probabilidad de hacer frente al servicio de la deuda.

Por tanto, son un conjunto de factores los que determinan que la apreciación del riesgo por los mercados sea distinta, traduciéndose en una mayor o menor confianza, que a su vez determina su coste de financiación. Naturalmente, salvo en los casos, muy frecuentes, en los que los bancos centrales interfieren en el mercado distorsionando los tipos de interés.

Por tanto, el incremento de deuda, salvo excepciones, lastra el crecimiento económico a largo plazo. Motivo por el que es importante consolidar el déficit público. Sin embargo, también es importante evaluar el momento adecuado de llevarla a cabo y conocer el valor de los multiplicadores, que varían con el tiempo y la situación económica de cada país.

Motivo por el que, dependiendo de las características de cada país, puede ser conveniente llevar a cabo un proceso de consolidación fiscal o posponerlo en el tiempo, ya que en una situación determinada, unos presupuestos menos austeros y más flexibles pueden permitir mayor crecimiento. Efecto que dependerá del valor de los multiplicadores fiscales, que determinarán cuantitativamente el efecto de la consolidación sobre el crecimiento.

Motivo por el que los procesos de desapalancamiento suelen producirse si las condiciones presupuestarias son frágiles o empeoran en términos estructurales, o si la dinámica económica es favorable (un output gap positivo).

También hay que tener en cuenta, en lo que se refiere a la respuesta de los mercados, que las medidas implementadas normalmente se deben llevar a cabo en varias legislaturas, y los gobiernos pueden cambiar, presentando el mantenimiento de unas políticas concretas mayor incertidumbre. Por lo que los procesos de inestabilidad política juegan en contra para valorar el riesgo-país ante la incertidumbre sobre el mantenimiento de dichas medidas.

En cualquier caso, la optimización de las medidas de consolidación fiscal deben ser un objetivo de las políticas económicas, determinando el momento y composición del ajuste, tanto en cuanto a tipo y cuantía de ingresos (impuestos) como gastos (inversión o gasto social) a llevar a cabo, ya que el valor de los multiplicadores varía en función de cómo se realiza la consolidación.

En este sentido, se ha evidenciado que las consolidaciones a través de ingresos presentan mayores efectos y más persistentes sobre el crecimiento que las llevadas a cabo a través de gasto, indicando un estudio del BdE que el multiplicador obtenido a partir de un menor gasto era -0,7% y a través del incremento de impuestos -1,6%, concluyendo que los ajustes a través de gasto son más efectivos que a través de impuestos.

Este resultado es consecuencia de que la consolidación fiscal a través de elevaciones de impuestos reduce el consumo y acentúa la presión sobre el crecimiento del PIB, teniendo efectos sobre el empleo generando histéresis (resistencia, sobre todo en el empleo, de volver a la situación precrisis). Cuando además, tanto los efectos de los multiplicadores como la histéresis, pueden no restringirse al corto plazo afectando a la evolución de la economía a largo plazo.

Existen muchos canales a través de los cuales shocks temporales pueden producir efectos persistentes, siendo importante minimizar el riesgo de que esto sea así. En este sentido, el efecto más habitualmente analizado es sobre el mercado de trabajo, dado que la inactividad económica desvincula el capital humano de los procesos productivos contribuyendo a reducir el crecimiento potencial de la economía.

Por tanto, la consolidación debe llevarse a cabo de forma prudente y en el momento y al ritmo apropiado. Es decir, sería deseable efectuarlo cuando la política monetaria puede compensar la contracción económica derivada de la consolidación; y en fases de crecimiento económico. Por lo que si se prevé un mayor crecimiento económico en el futuro, se debe posponer, ya que cuando el crecimiento es débil es más fácil entrar en recesión, y además también se posponen y reducen los potenciales efectos de histéresis que podrían surgir.

Como ya he indicado anteriormente, sobre la reducción del nivel de deuda influyen más factores que el ajuste presupuestario, como los tipos de interés, inflación, o también los ajustes de déficit deuda (DDA) a través de privatizaciones o venta de activos. Sin embargo, aunque la evolución de los indicadores macroeconómicos son importantes, el elemento decisivo en la reducción del ratio deuda/PIB es la consolidación fiscal.

Y en este sentido, y para el caso de España, dados los niveles de deuda previstos para el año 2020, que probablemente sean superiores a los estimados, y el previsible incremento en 2021 si se cumplen las previsiones de la AIREF, que apuntan a un déficit público en 2021 en una horquilla entre el 7,5-9,4% del PIB, se hará necesario plantear un proceso de consolidación fiscal.

La consolidación fiscal es importante porque el déficit genera un efecto distorsionador sobre la política fiscal, como consecuencia de que los niveles elevados de deuda reducen la capacidad de llevar a cabo políticas contracíclicas cuando es necesario, impidiendo suavizar los ciclos económicos al reducir la capacidad de llevar a cabo estímulos de forma discrecional para reactivar la economía.

Y además, la consolidación también será necesaria para impulsar el crecimiento, ya que ratios elevados de deuda/PIB, o incrementos elevados de este ratio, reducen el crecimiento, habiéndose estimado que un incremento persistente, y no circunstancial, de deuda del 3% reduce el crecimiento un 0,2-0,3% .

Se ha escrito mucho sobre la importancia de la deuda sobre el crecimiento, siendo de destacar el desafortunado artículo de Reinhart y Rogoff que desató la polémica. En donde asociaban una reducción del crecimiento económico cuando se sobrepasaba el ratio de deuda/PIB del 90%, demostrándose posteriormente que su trabajo contenía errores.

La cuestión es que desde entonces se ha escrito mucho sobre el efecto de la deuda pública sobre el crecimiento económico, existiendo todavía debate sobre su relación y cuantificación. Haciendo referencia artículos posteriores a sus efectos a corto y largo plazo, a la relación no lineal entre ambas variables, o a que es más importante la dinámica de la deuda que su cuantía .

En el debate se ha llegado incluso a indicar que aunque existe correlación negativa entre ambas variables, la causalidad podría ser la inversa a la estimada, sugiriendo los defensores del gasto e incremento de deuda sin freno que en lugar de que los elevados niveles de deuda reduzcan el crecimiento, es la menor tasa de este la que puede inducir un incremento de deuda, lo cual no parece muy creíble.

Entre los argumentos que apoyan las bondades de reducción de los niveles de deuda, se encuentra el hecho de que el incremento de deuda reduce su sostenibilidad, ya que contribuye a incrementar la prima de riesgo y por tanto su coste financiero, lo que genera más deuda, creando un círculo vicioso que se retroalimenta incrementando el riesgo de default. Cuando además, el sector privado también se ve afectado negativamente a través de una menor inversión privada y la distorsión de la política fiscal.

El efecto sobre la inversión es consecuencia de dos factores. Por un lado el incremento de deuda ejerce un fenómeno de crowding out absorbiendo parte de la capacidad de financiación de la economía, suponiendo un coste de oportunidad al reducir la inversión limitando el crecimiento del PIB potencial y por tanto la capacidad de crecimiento futuro.. Y por otra parte, porque la situación financiera pública se traslada al sector privado, dado que el incremento del coste de financiación de la deuda pública también eleva el coste de financiación del sector privado, reduciendo tanto el consumo como la inversión, lo que contrae el PIB dando lugar a una menor capacidad de reducir el ratio deuda/PIB.