Probablemente escuche

continuamente noticias sobre nuestro endeudamiento, o que la deuda alcanza x

nivel por habitante y eso es muy malo. En la misma línea se escucha la idea de

que “la culpa de la crisis fue de la deuda y del endeudamiento exterior”. Así que

no endeudarnos es la forma de evitar nuestros problemas para la próxima vez.

¿No ha escuchado a ningún gurú de tertulia (ya sea de TV o de Twitter)

demonizar la deuda? Además, en bolsa uno de las grandes ideas que circula es

que la gran variabilidad de los beneficios corporativos tiene que ver con el

apalancamiento financiero que los magnifica o deprime según las circunstancias.

Todo esto me parece una confusión y un error. Lo que hace frágil a los negocios

no es la deuda, sino el apalancamiento operativo.

El apalancamiento financiero o endeudamiento

Antes de seguir hay que explicar

de forma precisa en qué consiste el apalancamiento financiero o deuda.

Supongamos que tenemos dos compañías: A y B. Ambas compañías van a realizar el

mismo proyecto de inversión de 1000€ pero lo van a financiar de formas

diferentes. La compañía A va a financiar el proyecto con sus propios fondos, es

decir, va a poner encima de la mesa los 1000€ de su propio bolsillo. La

compañía B opta sin embargo por poner 500€ de fondos propios y pedir prestados

los otros 500€.

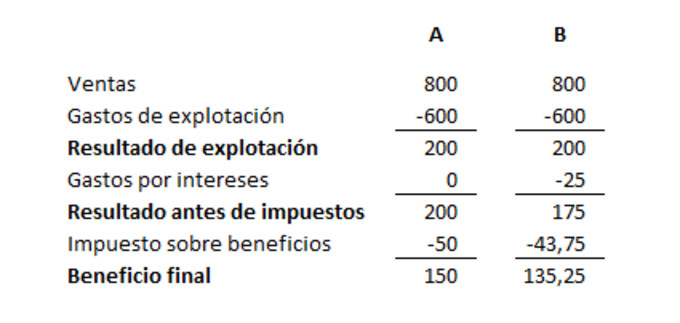

Al año siguiente el proyecto deja

los siguientes números: ambas compañías han tenido unas ventas de 800, y unos

costes por la propia actividad de 600. Además la compañía B tiene unos gastos

financieros por el préstamo concedido de 25 (un tipo de interés del 5%).

Finalmente el tipo impositivo es del 25%. Así que obtenemos lo siguiente en la

cuenta de P y G:

Como se puede observar la

compañía A gana más en términos absolutos (150 > 131,25). Sin embargo, al

medir la rentabilidad sobre lo que ha aportado de sus fondos propios cada

compañía la historia es diferente. La compañía obtuvo la siguiente

rentabilidad:

150 / 1000 = 0,15 = 15%

La rentabilidad de la compañía B

es mayor:

131,25 / 500 = 0,2625 = 26,25%

¿Qué ha sucedido? ¿No era el

mismo proyecto de inversión? En realidad lo que ha sucedido es que la compañía

B ha utilizado menos capital propio. Pero este efecto también funciona en

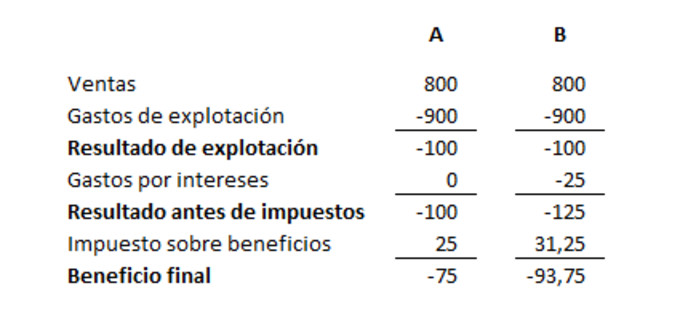

sentido contrario. Si el coste de las ventas hubiese sido 900 en vez de 600

obtendríamos los siguientes números: la compañía A hubiese perdido 75€ y la

compañía B hubiese perdido 93,75€.

Además la rentabilidad de la

compañía A hubiese sido:

-75 / 1000 = - 0,075 = -7,5%

Y la de la compañía B:

-93,75 / 500 = - 0,1875 = -18,75%

El apalancamiento financiero

magnifica las rentabilidades sobre fondos propios cuando son positivas y cuando

son negativas, es lo que le sucede a la compañía B. Como está apalancada 1 vez

sobre sus fondos propios sus resultados siempre son más extremos aún llevando a

cabo el mismo proyecto. Pero no se engañen, las cifras de beneficios absolutas

prácticamente no han variado. El beneficio como tal es muy poco sensible al

apalancamiento, lo que es más sensible es la rentabilidad sobre fondos propios.

Cuando uno se apalanca, no solo gana o pierde por la parte de capital que ha

puesto, sino por la parte de capital que ha pedido prestado. Por tanto, el

apalancamiento financiero no es el causante del desplome de beneficios, ni el

causante de que se derrumben los negocios de forma sistemática en un país. Sí es

el causante de que mucha gente esté en la ruina no habiendo perdido sólo su

capital inicial sino el capital de otro, debiendo a su deudor de ahora en

adelante grandes cantidades de capital. Si uno va a perder, mejor perder lo suyo

y no lo de otro, pero eso no causa que los márgenes de las compañías se vuelvan

negativos y que los negocios se derrumben de forma sistemática uno tras otro.

Y si no obsérvenlo del siguiente

modo. La compañía A tiene un proyecto de inversión de 500€. Se financian con

fondos propios los 500€, pero además y por si acaso necesita algo de efectivo

en los próximos meses pide prestados otros 500€ al banco. Sin embargo, decide

mantenerlos en caja por si surge algún proyecto muy interesante. ¿Hay algún

problema con la deuda? Muy leve, la compañía prácticamente mantiene en caja

todo el efectivo necesario para devolver el préstamo al día siguiente. Tan sólo

perderá los intereses correspondientes si no utiliza ese capital. El impacto en

sus beneficios y rentabilidad sobre fondos propios será inapreciable.

Como vemos, más importante que

cómo se financia esa inversión, es cómo se emplea. Si mañana todas las empresas

españolas de este país suscriben un préstamo con el banco para mantenerlo en

caja los próximos años el titular del día siguiente sería: “la deuda aumenta de

forma brutal en España”. Pero en realidad han sido prudentes y mantienen el

efectivo en caja aún.

El apalancamiento operativo

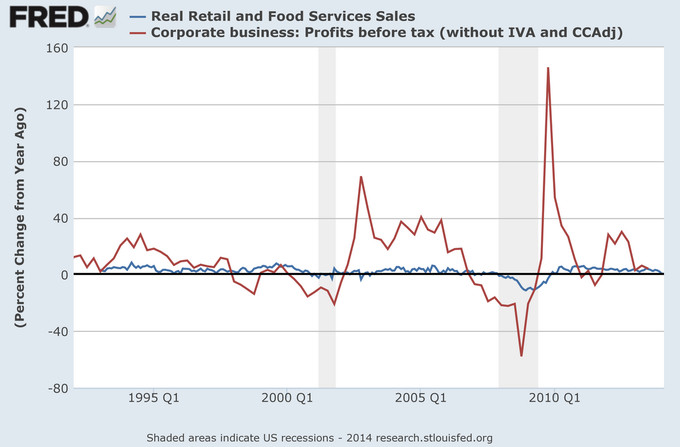

El apalancamiento operativo sí

que puede ser un verdadero problema en la estructura de los negocios. El

apalancamiento operativo no es más que la relación entre la variación de

beneficios y la variación de las ventas. Es el verdadero fenómeno que responde

a la pregunta: ¿Por qué los beneficios corporativos son mucho más volátiles que

las ventas?

La respuesta está en el

apalancamiento operativo y en la estructura de costes. Tan importante es medir

los márgenes sobre ventas de una compañía como las cualidades de los costes.

Generalmente se suele distinguir entre costes fijos y costes variables pero

entre ambos extremos siempre hay una gran cantidad de matices, situándose

muchos de los costes de las compañías entre medias. Los costes fijos

supuestamente son inevitables para el funcionamiento de la empresa, y los

costes variables van estrechamente relacionados con el nivel de ventas, es

decir, que si se vende más habrá más costes variables y si se vende menos los

costes variables descenderán. Con esta simple explicación se puede entender que

cuantos más costes fijos haya en la estructura de costes, más impacto tendrá la

variabilidad de las ventas en los beneficios y viceversa. Estamos hablando de

unos costes fijos no para un ejercicio, sino en ocasiones para una década

entera.

Cuando las ventas caen

drásticamente, si una compañía acumula muchos costes fijos entonces habrá

muchos problemas independientemente de si se financian con fondos propios o con

fondos ajenos. Los costes fijos por definición no se pueden recortar. Un

ejemplo es el de una compañía que invierte en una nave para producir bienes

industriales. Al comprar la nave al completo espera amortizarla en 15 años

siendo el gasto más importante en la estructura de costes y con lo que espera

obtener de la actividad parece que hay un buen margen. Sin embargo, en el año 5

el negocio empeora y no se obtienen los resultados esperados. El coste de la

nave sigue estando ahí. Se seguirá recuperando año tras año con su cuota de

amortización anual fija, que se contabiliza como gasto. Por no decir que todo

el gasto de la nave fue desembolsado en el año 1. Esta compañía no tiene deuda,

pero si está apalancada operativamente, es decir, con muchos gastos fijos (y

que impliquen salidas de caja), probablemente empiece a tener problemas de

liquidez. Y si además el negocio empeora demasiado es posible que suspenda pagos.

No tiene deuda, pero los trabajadores serán despedidos y las pérdidas

patrimoniales serán inevitables.

Nada tendría que ver esta

situación con una empresa puramente comercial con escasos costes fijos, y sí

muchos variables. Un ejemplo es una cadena de supermercados cuyos gastos fijos

son mucho menores en relación con las ventas. Si sus ventas caen, sus costes lo

hacen prácticamente en la misma proporción ya que lo que no se vende no se

compra. Si dejan de vender yogures, dejan de pedir yogures a sus proveedores

(coste variable). El peso de los costes fijos en el negocio es mucho menor,

tienen mayor margen de maniobra para aguantar la coyuntura negativa de ventas.

Pero este efecto también ocurre

en el caso contrario, cuando las ventas se expanden. Al aumentar las ventas las

compañías con mayoría de costes fijos no verán crecer sus gastos prácticamente,

mientras que las compañías comerciales a medida que aumentan las ventas tienen

que aprovisionarse más y sus gastos van más en consonancia.

Los gastos financieros son simplemente un coste fijo más

Para poder explicar las

diferencias entre apalancamiento financiero y operativo he tenido que ser algo

inexacto y obviar un detalle: los gastos financieros también son costes fijos

en la Cuenta de P y G. Pero sólo son uno más. Los intereses devengados por el

vencimiento de plazos de préstamos y créditos son gastos inevitables e implican

salida de caja en su momento correspondiente. Los intereses procedentes de los

pasivos financieros hay que añadirlos a la lista de costes fijos. Pero lo que

se suele hacer es centrarse demasiado en éstos y demonizar la deuda, cuando en

realidad hay muchos más aunque estén financiados con fondos propios.

Siempre puede decirse que los

fondos propios también tienen un coste fijo implícito, el coste de oportunidad

de haberlos empleado en otras inversiones. Pero como son fondos propios uno siempre

puede dejar de exigirles esa rentabilidad o aplazarla al futuro, en realidad

son cuentas propias y son más flexibles. No sucede lo mismo con los gastos

financieros.

La deuda no es el problema, es un síntoma

Según he esbozado estos dos

conceptos parecen cosas totalmente diferentes, pero en realidad van muy

relacionados. Cuando las expectativas en los negocios son optimistas y hay

acceso a financiación a coste bajo los agentes del mercado empiezan a planear

nuevos proyectos e inversiones ambiciosas. Si además las ventas van bien

durante muchos años pues parece que el proceso de crecimiento es permanente. Es

entonces cuando compensa invertir en capital fijo ya que como hemos visto

cuando las ventas crecen, las estructuras de costes más apalancadas

operativamente salen beneficiadas. Y como los fondos propios son siempre

limitados pero la deuda no lo es tanto, se empieza a financiar proyectos con

deuda. Los bancos tienen una gran flexibilidad para emitir deuda simplemente

expandiendo sus balances. Es entonces cuando uno puede ver la deuda como un

síntoma de un excesivo apalancamiento operativo, sobre todo cuando una economía

tiene déficits por cuenta corriente inhabituales como los tuvo España en los

años 2000. Pero hay que recordar que la deuda no es el problema, sino el

síntoma.

Un ejemplo: Mediaset

Como es sabido, Mediaset es un

grupo empresarial que se dedica al sector audiovisual en España. Su evolución

durante la recesión a partir de 2007-2008 ilustra las consecuencias del

apalancamiento operativo. El sector audiovisual se caracteriza por naturaleza

por importantes costes fijos, de forma que el coste del funcionamiento de los

programas de televisión no varía demasiado se facture mucho o poco. Cuando el

mercado publicitario televisivo entra en auge la compañía no necesita aumentar

demasiados gastos, se trata tan solo de cobrar más por los anuncios. Cuando los

ingresos por publicidad caen, el funcionamiento del grupo requiere de unos

costes fijos que son inevitables. A continuación los datos:

En el año 2007 el grupo Mediaset

facturó 1055 millones de € y obtuvo un resultado de explotación de 485

millones. Dos años después, el mismo negocio pero en diferente coyuntura

facturó 633 millones y su resultado de explotación fue de 122 millones. Es

decir, las ventas cayeron un 40% mientras que el resultado de explotación cayó

un 74%. ¿El motivo? Los gastos de personal cayeron en ese periodo tan solo un

6% y los gastos por amortización un 12%. Lo que nos muestra que ciertos costes

son fijos y que cuando las ventas caen un 40% no hay margen para reducirlos al

mismo nivel. Y no hemos entrado en el resultado final teniendo en cuenta los

impuestos porque entonces obtenemos una variación del -92,31%, eso sí muy

influido por las sociedades participadas.

Mediaset no era una compañía

endeudada sino todo lo contrario. Su deuda financiera era tan sólo de un 13%

sobre fondos propios.

Un excesivo apalancamiento operativo puede ser un polvorín

Como hemos explicado, una

estructura operativa muy apalancada puede resultar muy frágil si se empiezan a

resentir las ventas. Es una estructura muy poco flexible, más arriesgada. Es

por ello que este tipo de inversiones deberían exigir mayor margen de seguridad

para llevarse a cabo. Deberían rendir mayores márgenes sobre ventas en

condiciones normales por el riesgo que implica un deterioro de las ventas. Pero

cuando de forma sistemática muchos agentes emprenden proyectos de este tipo los

“riesgos” se van acumulando paulatinamente. Un ejemplo es un boom de la construcción.

La inversión en inmuebles es de lo más apalancado operativamente que puede

haber, es comprometer un gasto inicial enorme para 20, 30, 40 años con pequeñas

rentas anuales en comparación. La estructura económica y de costes de los

agentes y empresas se van haciendo cada vez más frágiles todas al mismo tiempo.

Es cuestión de tiempo que algo las golpee y todo se venga abajo.

En el caso de Mediaset, la

compañía disfrutaba de un margen operativo superior al 40% en 2007, y cuando

llegaron los problemas dos años después pudo mantenerse en beneficios sin

entrar en pérdidas.

¿Qué ha sucedido en realidad con los QE?

Siguiendo con esta idea de

distinguir la estructura financiera del modo en el que se emplea el capital

invertido, podemos analizar qué ha sucedido con los programas de recompra de

activos de la Reserva Federal.

Dicen que la FED ha generado una

burbuja en la renta variable con su política monetaria, tanto con las bajadas

de tipos como con los programas de recompra de activos o también llamados QE. La

analogía es inevitable, llevamos 5 años de mercado alcista que bien se pueden

comparar a los 5-6 años de mercado alcista 2002-2007 y cómo terminaron. Además,

la política monetaria de la FED ha sido muy agresiva estos últimos años con

inyecciones monetarias a través de los programas QE. La idea es que la FED ha

inundado el sistema de liquidez y la banca ha respondido expandiendo el crédito

debido a los incentivos creados. Los datos de mejora de las variables

económicas son supuestamente manipulados y artificiales por cuanto dependen de

la política de la FED. Esta es una idea muy extendida, pero en mi opinión muy

alejada de la realidad.

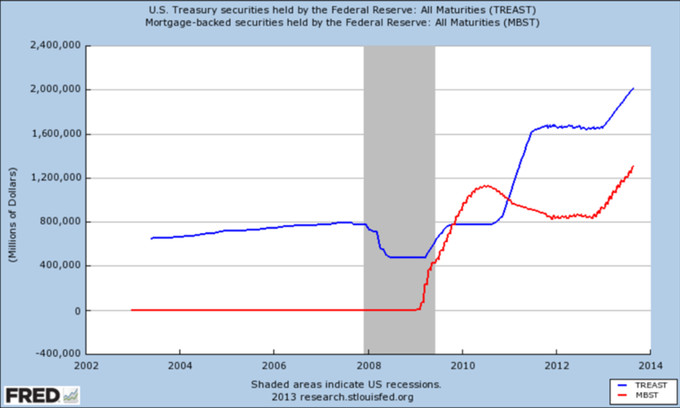

Desde 2008 la Reserva Federal ha

comprado activos hipotecarios (mortgage backed securities) y deuda pública

(Treasury securities) en cantidades enormes a la banca:

A día de hoy la FED mantiene en

el balance 1,2 trillones (americanos) de activos hipotecarios cuando en 2008 no

poseía ninguno y a su vez 2 trillones de deuda pública cuando en 2008 tenía

alrededor de 0,8 trillones. En total, la recompra de activos asciende a 2,4

trillones de dólares.

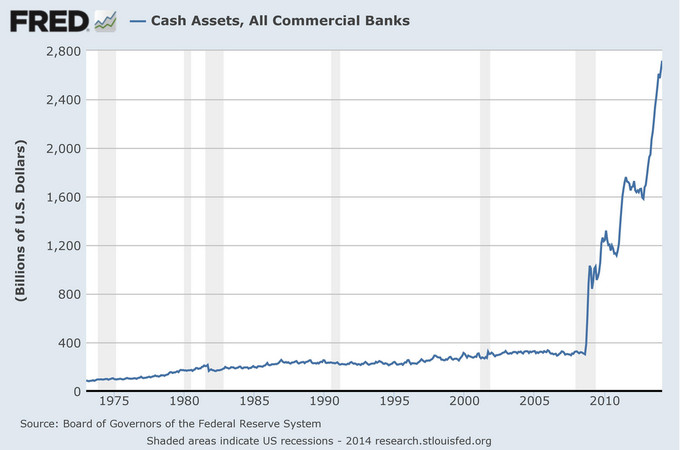

Vamos a observar los datos de

caja que mantiene la banca comercial en el balance:

Curiosamente desde 2008 hasta

2014 los activos equivalentes a caja que mantiene la banca comercial han

aumentado en aproximadamente 2,4 trillones de dólares, cantidad que coincide

con el programa de recompra de activos de la FED. Ese es el resultado de

todo el programa de estímulos de Bernanke: los bancos atesoran toda la liquidez

creada en sus balances. Como bien hemos explicado, el problema no es la deuda

sino como se emplea el capital invertido. Aunque haya crecido algo el

apalancamiento financiero de los bancos éstos mantienen un importante colchón

de liquidez en sus balances. Esa ha sido su forma de emplear los fondos

procedentes de la FED, no ha habido una expansión del crédito desmesurada. Para

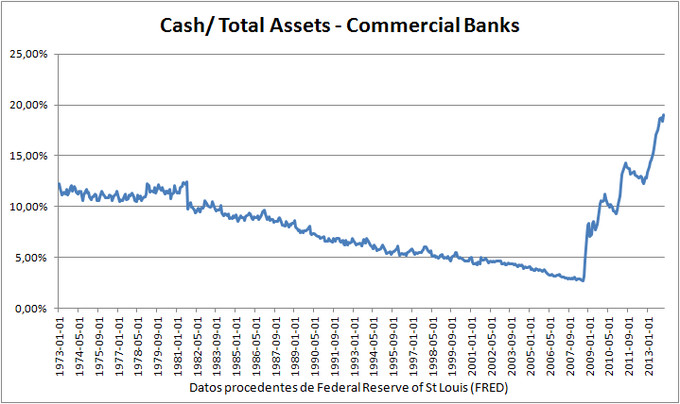

que nos hagamos una idea, el porcentaje de activos líquidos que la banca posee

en su balance con respecto al total de activos está en máximos históricos:

Aproximadamente el 20% del

balance de la banca comercial en EEUU es efectivo o equivalente, muy por encima

de los niveles anteriores. Esto no dice nada de cómo se ha empleado el 80%

restante del balance de las entidades, pero ya sabemos que una quinta parte se

ha atesorado de forma extremadamente conservadora. Aún así y para ser justos,

no hay que obviar que es posible que gracias a este colchón y red de seguridad

los bancos hayan tomado más riesgos con el resto de activos. Como consecuencia

de todo lo anterior, el multiplicador monetario ha caído a mínimos históricos

ya que toda esa base monetaria no está circulando.

De hecho, es cuestión de tiempo

que toda esta base monetaria creada empiece a expandirse por el sistema

económico a medida que pasa el tiempo y aumente el grado de confianza en la

economía. Lo que sucede es que muchos están haciendo la analogía con el mercado

alcista de 2002-2007 y ven que ya han pasado 5 años desde 2008. Pero olvidan

que en los años 90 hubo un ciclo de casi 10 años seguidos sin recesión.

Recapitulando: hay más deuda en

el sistema (sobre todo deuda pública), pero la banca atesora grandes cantidades

de liquidez lo cual compensa en gran medida su efecto. La FED ha comprado bonos

a la banca pero ésta conserva gran parte del efectivo en el balance. Lo mismo

sucede con el resto de activos comprados. Así a primera vista, el efecto sería neutro.

¿Cómo se han empleado el resto de activos de la banca?

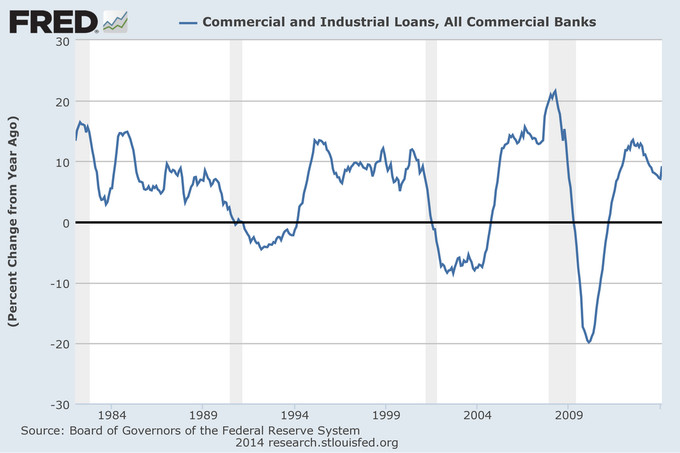

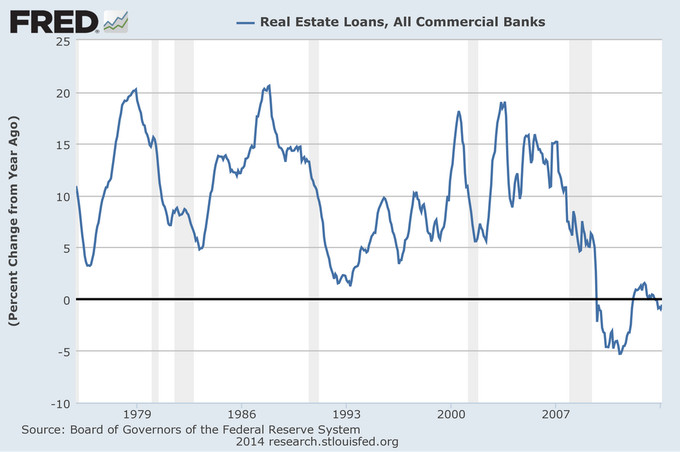

A continuación se muestra la

evolución de algunas variables del balance agregado de la banca comercial

estadounidense. La información que puede proporcionarnos este punto de vista es

muy limitada, ya que ante el dato “los préstamos industriales crecen un 3%” nos

falta lo más relevante: “¿cómo están empleando las compañías esos fondos?” Aun

así alguna pista podríamos tener de qué sucede.

Préstamos industriales:

Préstamos hipotecarios:

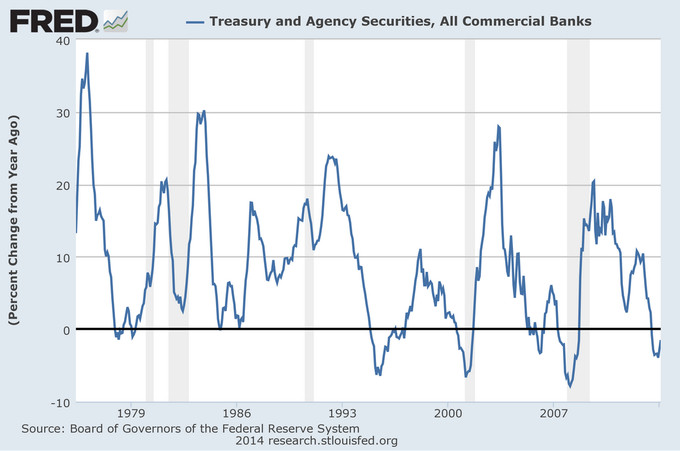

Compra de bonos del tesoro:

La política bancaria

estadounidense estos años ha sido incrementar exposición a deuda pública y

reducir su exposición a préstamos hipotecarios, industriales o al consumo. Para

completar el análisis habría que analizar cómo han invertido los agentes

económicos estos últimos años. Desde el año 2009, los créditos al consumo pesan en el balance de la banca comercial un 6% menos, los préstamos industriales un 3,4% menos, los préstamos hipotecarios un 17% menos y la deuda pública un 37% más.