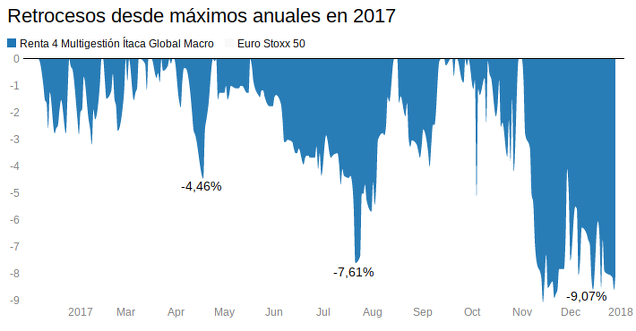

Observen este gráfico:

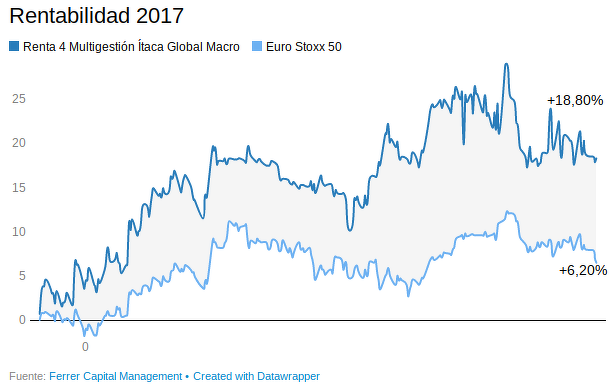

Se trata de un gráfico que muestra los retrocesos del valor liquidativo desde el máximo anual del fondo que asesoro, Renta 4 Ítaca Global Macro. No sé si a ustedes les ocurre igual, pero viéndolo así parece difícil que estemos hablando de un fondo que en el año ha retornado un +18% (siguiente gráfico). Incluso a mí me cuesta creerlo viendo este gráfico de retrocesos y eso que soy quien lo asesoro y conozco sus números.

Pero es así. El año ha tenido 257 sesiones bursátiles y sólo en 37 el fondo estaba en un nuevo máximo anual. Es decir, el 14% del tiempo. El resto, ese 86% del tiempo, o bien se estaba perdiendo o bien se estaba recuperando una pérdida anterior.

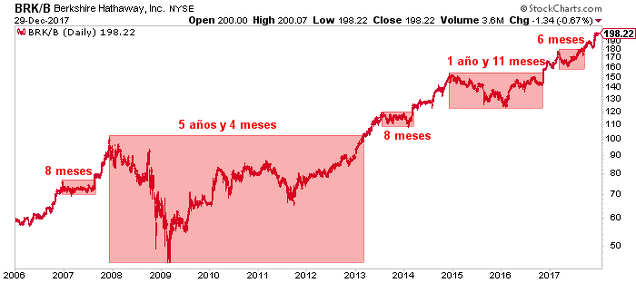

Y eso es la bolsa, una actividad muy poco recomendable para el que prefiere la certeza de un ingreso estable cada mes. Un lugar contraintuitivo donde para ganar se pierde la mayor parte del tiempo. Si no que se lo digan a Warren Buffett, el inversor más rico de nuestro tiempo, que solo en los últimos 12 años ha pasado por varias fases donde lo único que hacía era perder o recuperar lo perdido.

Desde luego ser inversor en bolsa no solo exige ser un optimista racional porque se sabe que en el largo plazo es un juego conservador, ya que tiende a subir; sino que además, en el corto y medio plazo, se necesita una moral de hierro para soportar el hecho de que casi siempre se está perdiendo.

Probablemente esta es la razón por la que la mayoría de la población piensa que la bolsa es un casino o muy arriesgada. Comparan la aparente seguridad de una nómina, estable, precisa y regular, con una actividad como la bolsa donde para ganar hay que perder la mayor parte del tiempo, donde las pérdidas vienen en diferentes magnitudes y donde muchas veces no se sabe ni por qué se está perdiendo.

O prefieren la aparente quietud del mercado inmobiliario que no «chilla» sus cotizaciones cada día. Aunque este mercado tenga una rentabilidad menor en el largo plazo, y aunque sus costes transaccionales sean enormes, y aunque también hay mercados bajistas en el ladrillo....bendito sea el ladrillo. Para muchos es mejor ganar menos, pagar más y sufrir mercados bajistas, si al menos sienten que pueden tocar lo que poseen y también si no tienen la sensación de que están perdiendo la mayor parte del tiempo.

Feliz 2018 amigos.

La cuestión está en el conocimiento financiero. La inversión en bolsa es una apasionante forma de obtener recursos, pero es más parecido a ser un empresario que un trabajador a sueldo. Para que los beneficios vengan debes conocer tu materia, debes invertir en la compra de tus productos (las acciones), además buscar en los mejores sitios para encontrarlas a buenos precios. Una vez hecho todo esto, deberás esperar a que mucha gente quiera tu producto, que antes no tenía demasiada demanda y por eso pudiste comprarlo más barato.

Cuento tiempo debes tener tus productos "almacenados" nadie te lo va a asegurar, pero siempre llega un momento que la gente vuelve a querer comprar acciones y tú las tienes en tú poder, ese momento puede ser muy bueno y compensar la espera. Lo que ocurre, es que puede tardar mucho tiempo y no tienes la seguridad de cuándo será, y la naturaleza humana por defecto no está especialmente preparada para tener paciencia.

Es más, la mayoría de las personas necesitan sentir que están recibiendo una remuneración periódica a sus esfuerzos y la bolsa no funciona así.

Pero si comprendes todo esto y lo sabes llevar, merecerá de sobra la pena.

En fin, que por aquí seguiremos un año más navegando entre la incertidumbre, ilusionándonos y deseperándonos, y de vez en cuando encontrando algún tesoro oculto. Pero lo que importa no es sólo cuando encuentras el premio, sino el disfrutar del viaje completo con sus nubes y sus días de sol, y además en compañía.

¡Feliz año 2018 a todos.¡

Totalmente de acuerdo Hugo.

Quizás el problema radica en que nos anclamos en el valor máximo previo (yo lo hago).

No sería más racional, por ejemplo, comparar si gano o pierdo con el Valormàximoprevio * (100-volatilidad)?

Próspero año nuevo 2018

En respuesta a Joan

Todos tendemos a anclarnos en el valor máximo, es normal.

La forma de compararlo es con su índice comparativo, pero eso sí, en el plazo adecuado dependiendo de que tipo de operativa es. Un inversor en bolsa, no debería angustiarse, por ejemplo, por ver un mercado bajista, es parte de la inversión.

Una incómoda verdad!!!!!! :-/

En esos retrocesos del primer grafico, sale un 21% que se deja de ganar, no funcionaron las coberturas?o no se pueden hacer ?si no se pudieran hacer coberturas la gestion activa existeria?

Ahora si me dices que esos picos de perdida habrian sido mayores sin cobertura ,porque si no fuera asi la exposicion del fondo para mi seria peligrosa pero de todos los fondos,

Tambien decir que siempre se pierde, lo que pasa es que hay dos modalidades lo que se pierde y lo que se deja de ganar,

En el fondo Itaca en relidad a dejado de ganar 21% con solo haber salvado la mitad habria sido de los mejores a nivel mundial,

La eleccion de la cartera cuenta pero con una cobertura buena terminas subiendo a los altares,jajaja

En respuesta a Pepe Mary El chucho de colastani

Cada operativa tiene sus parámetros. Tu hablas desde un aspecto completamente de trading de corto plazo. Si eres capaz de sumar un 30% sin apenas draw down desde luego que vas a subir a los altares, ahora faltaría ver si lo haces jaja.

Ítaca sigue el ciclo económico con una volatilidad similar a la del mercado de valores. Su mandato es "moverse".

Así, este año 2017 ha sido muy bueno porque se ha doblado la rentabilidad del Euro Stoxx 50 con dividendos, a cambio de un draw down ligeramente superior al del indice. Y el beneficio ha sido el doble del máximo draw down.

La cuestión es sumar muchos años así y pocos de los malos y entonces será uno de los mejores fondos.

En respuesta a Hugo Ferrer

Hugo hay que amarrar beneficios desde arriba ,las coberturas desde arriba nunca abajo en los soportes que suelen estar lejos,jajaja

En respuesta a Pepe Mary El chucho de colastani

Eso está bien si haces trading, yo puedo estar meses sin operar cuando la tendencia me beneficia.

En respuesta a Hugo Ferrer

Si al final es un 20 % de esposicion el resto cubierto, con los beneficios guardaos, es simplemente ser conservador con los beneficios y un canibal un par de veces al año

Si se saca un 18 % simplemente por acierto pues a cruzar los dedos el año que viene

Lo que cuenta es que el año que viene hay que ganar y la unica perdida es lo que no se gana como este y al siguiente lo mismo,

Si pusieramos el grafico en horizontal hay tres tramos buenos para estar expuesto luego hay otros tres menores,

El resto es para estar cubierto ,las coberturas generan liquidez para entrar a saco en los tramos al alza, pero hay que pensar en un grafico en lateral infinito,porque en realidad es un lateral infinito,jajaha

Cada vez ne sorprendo a mi mismo

Salvo la exceocionalidad de USA en que apenas ha habido un drowdawn minimo ( eso efecto divisa a la contra) lo normal y ya lo he puesto de manifiesto en el articulo que hablo top de fondos en 2017 es que incluso los fondos ganadores a 3/5 años manejan volatilidad amplia. Hablamos en un contexto de tendencia alcista, es verdad la mala fama de la bolsa, porque se venden conceptos como sacar un sueldo, vivir de ella, y muchas mas falsedades. Señores/as La bolsa solo es un lugar para intentar mitigar el riesgo de que la inflacion no te coman los ahorros, maxime cuando hoy en dia no se da nada por el dinero.

Aprovecho igualmente para felicitaros 2018.

En el grafico de arriba en los picos pusiera menos 2% y luego menos 2%y el tecer pico menos 2%, ,

Supongo que todo con el tiempo se mejora , si para subir hay conocimiento para bajar tambien, usar coberturas es clave ante caidas de mercados o el temido Crahs , pero si para estas cosas no hay nada tarde o temprano te limpiaran todo, sobre todo a los fondos Values este tipo de fondos tarde o temprano lo sufriran al no usar coberturas con futuros

En respuesta a Pepe Mary El chucho de colastani

En esos picos bajistas que suman un 21% si se hubiera conseguido un 6% se dispondria de un 15%de liquidez para invertirlos al alza ,con lo que al 18% le sumas 15% mas otro porcentaje de la reinversion,

Facilmente se vá el año por encima del 40 % , con una gestion de coberturas que yo creo que es lo mas conservador que hay,

Una vez que te cubras no estas expuesto y ademas en el año la exposicion al alza es poco tiempo real, dà igual la tendencia, jajaja

En un articulo de Angel Martin Oro, escribe sobre unos inversores americanos desconocidos en la liturgia inversora, en un mercado lateral de unos 20 años sacar todos los años entorno a un 30% de rentabilidad , y su secreto eran las coberturas con futuros y esa gestion no tiene riesgos esa es la clave para ganar no asumir practicamente riesgos, y eso lo dà los temidos futuros,jajajs

Tambien no es lo mismo ser español que americano,jajaja

Yo creo que en este asunto también rige la regla 80-20, es decir, un 80% del tiempo tu inversión está en perdidas (drawdowns), y un 20% del tiempo tu inversión se recupera, da el acelerón, y consigue nuevos máximos en tu curva de capital. El truco consiste en no caer en la tentación de cambiar las reglas de inversión en esos largos periodos de drawdown, pensando erróneamente que tu sistema no funciona porque estás en perdidas.

En respuesta a Pablo Elizari

Bien dicho. Es que los grandes beneficios vienen de incluso menos del 20% del tiempo.

Las estrategias solo hay que cambiarlas si son malas, no porque pasen por fases frías.