La semana pasada parece que algo cambió en los mercados. El apetito por el riesgo ha aumentado. De repente, como si de magia se tratara, los misiles del norcoreano ya no asustan. Sobrevuelan la isla de Hokkaido y las bolsas suben, el oro, el Yen y los bonos bajan.

Los mercados son así. Un lunes se levantan por la mañana y deciden “tirar” para arriba sin un motivo o noticia relevante. Y hay que hacerles caso, sobre todo cuando se sincronizan tan bien, como venía alertando Hugo Ferrer. En primer lugar, los índices europeos llevaban corrigiendo 4 meses entre un 7% y un 10% aproximadamente. Es decir, una corrección decente tanto en tiempo como en profundidad. Lógica en cualquier mercado alcista. La macro en Europa sigue siendo expansiva. Es probable que el mejor momento ya haya pasado, pero aun así, hay que seguir viendo cada corrección como una oportunidad, sobre todo si se dan patrones de giro en zonas probables de rebote.

Así, el Dax dejó el día 29 de agosto un martillo que señalaba potencial doble suelo que además coincidía con el 23% de Fibonacci desde sus mínimos de febrero de 2016.

El Eurostoxx 50 dejaba la misma señal en la base del canal alcista que respeta desde el Brexit.

Sin embargo, los índices americanos no se han visto afectados por esta corrección. De hecho, es ya la segunda racha más larga de la historia sin que el S&P500 haya corregido más de un 3%. Lo cual es lógico con la volatilidad en mínimos. Aunque aburre. Aburre mucho. No da oportunidades de entrada. Y eso es peligroso pues cuando uno se desespera y claudica, suele entrar en el peor momento.

El gran culpable de esta diferencia de comportamiento es el EUR/USD. Aunque nadie daba un duro por el Euro en diciembre, ya dijimos aquí que había bastantes posibilidades de cambio de tendencia. La subida tan vertical desde mayo ha hecho temer a muchos por los beneficios de las empresas europeas. Sin embargo, no debemos olvidar, que las bolsas europeas saben lo que es subir con EURUSD a 1,40 y bajar con el par a 0,85. Sólo hay que echar un vistazo al Dax en el año 2000 y el 2005, por ejemplo. Con esto quiero decir que las grandes tendencias principales de los índices no las cambian las divisas. Otra cosa es que se puedan obtener mejores resultados eligiendo correctamente el movimiento de éstas. El EURUSD cambia de tendencia principal cada 7/8 años. Y acabamos de empezar un ciclo nuevo alcista.

Dicho esto, no quiere decir que el par tenga que subir en vertical. Aunque es verdad que las aceleraciones del EUR desde mínimos del ciclo son violentas, como vemos en otros ciclos. Aun así, es lógico un respiro en la debilidad de la moneda americana. El 1,20, antiguo soporte, se está haciendo de rogar. Todos los días/semanas que pasen sin superarlo harán que los índices europeos recuperen posiciones. ¿Les echará un cable la FED?

En la renta fija también se dieron dos señales en la misma dirección. En el precio del bono americano a 10 años, ya dejó el día 29 de agosto una vela de rechazo. Pero no fue hasta el día mismo lunes 11 cuando abrió con un hueco tras un martillo invertido en niveles similares. Y normalmente, cuando el dinero sale de la renta fija, su destino, si no hay problemas financieros, suele ser la renta variable.

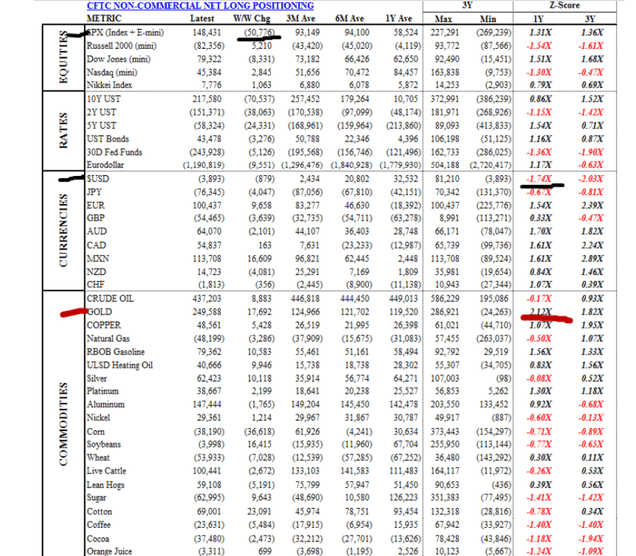

También se ha hablado mucho del oro últimamente ya que ha roto niveles clave de largo plazo. Sin embargo, tras subir casi un 13% en 2 meses, el día 11 dejó una señal muy parecida al del bono americano. Esto es normal debido a su gran correlación. Si a esto le sumamos que era el activo en el que el consenso coincidía como “largo” y su posicionamiento era extremo (tabla vía Hedgeye), el potencial que seguía teniendo al alza era limitado. Esto no quiere decir que haya que vender, pero lo lógico es verlo descansar un tiempo. Igual incluso nos da alguna oportunidad de compra…si tienes dólares.

Si tienes euros (u otra moneda), mucho cuidado con no vigilar el activo en tu divisa. El aspecto puede cambiar mucho, y tras la subida del euro, el oro cotizado en esta divisa se parece poco al cotizado en dólares. Como siempre que se invierta en activos que cotizan en otras divisas, hay que protegerse.

El activo que más me está sorprendiendo es el petróleo. Ha roto la directriz bajista que dibujaba desde principios de año. No sé si el mercado está preparado para verlo en los 58$-60$ de aquí a final de año, como afirma Josh Crumb.

De momento, el sector energético americano (XLE), tan denostado este año, también nos ha dejado señal de que algo está cambiando. El mismo día 11, dejó claro su intención de superar la media móvil de 50 días y, por lo menos, darse una alegría durante los próximos meses.

El impacto que esto tenga en la evolución de la inflación en los próximos meses es lo que podría darle otro empujoncito a las bolsas en el corto plazo si el mercado se lo toma como el año pasado. Y digo en el corto plazo porque matemáticamente los precios tendrían que subir mucho para que la variación interanual de la inflación superase el 2,5% del primer trimestre.

Otro de los activos que sigo de cerca últimamente parece darnos pistas también de que otro impulso alcista viene. Las compañías del S&P500 con high beta, está subiendo con fuerza en los últimos días y si rompe sus máximos del año, tiene espacio para soltar la energía retenida durante este año con un objetivo mínimo casi un 7% más arriba. Los arreones iniciales de este índice suelen ser buenos para las bolsas.

¿Por qué el último impulso?Si este nuevo movimiento es cierto, la teoría de ondas, nos dice que estaríamos en el último impulso de la quinta onda del ciclo. Aunque esta teoría digamos que es compleja, sí la sigo en los activos en los que se puede apreciar claramente. En este caso, el Dax, el Eurostoxx 50, Google, o incluso el S&P500 hasta ahora, sí han respetado esta teoría a pies juntillas. Y digo hasta ahora en el caso del S&P500 porque no ha corregido como se esperaría de esta teoría. ¿Será el EURUSD el culpable? Si este planteamiento fuera correcto, deberíamos ver a estos activos hacer nuevos máximos.

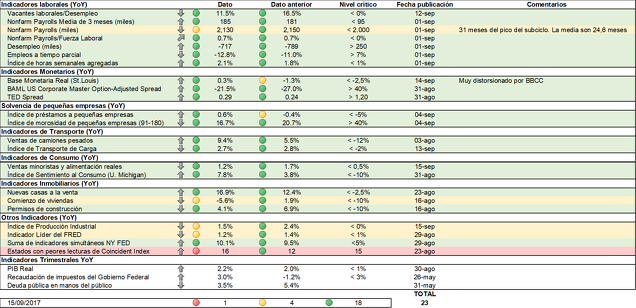

Es de sobra conocida la longevidad de este ciclo expansivo en EEUU. Su madurez no invita a tomar riesgos a estas alturas sin haber apenas correcciones. Pero, de momento, no hay tampoco señales de alerta en el corto plazo en los indicadores macroeconómicos adelantados. La gran mayoría se mantiene en verde.. Aunque el impacto de los huracanes pueda traer algo de ruido, éstos no tumban las tendencias primarias de los ciclos.

El riesgo de la deuda, sigue ahí. Prorrogado hasta diciembre, que no solucionado. Pero los mercados no parecen temer ya a nada. Los inversores minoritarios que esperan subidas en las bolsas el próximo año, marcan nuevos máximos.

Este tipo de comportamientos, aunque no señalan techos, sí son normales en los finales de los ciclos. Por lo tanto, disfrute mientras dure, pero no se vaya muy lejos. El invierno está tardando en llegar más que en Juego de Tronos, pero llega. Siempre llega.