En mi último post mostré que los inversores (institucionales y particulares también...) se están mostrando confiados y poco prudentes. Hasta cierto punto tiene sentido porque la tendencia es alcista. Pero una cosa es acompañar la tendencia, y otra muy diferente, mostrarse agresivo con el mercado en máximos y después de fuertes subidas. Este es el fallo principal de muchos inversores (y es más un fallo de gestión que de análisis). Cuando venga la caída, o al menos un susto (caídas del 10-20%), en lugar de sentir confianza para estar sobre-apalancando, sentirán un miedo que les llevará a estar sub-apalancados. Es decir, lo contrario lo que hay que hacer "racionalmente".

Todos estamos de acuerdo en que lo suyo es aprovechar caídas para sobre-apalancarse, y aprovechar rebotes y subidas fuertes para reducir ese sobre-apalancamiento e incluso sub-apalancarse (es decir, estar invertido por debajo del 100%). Pero una cosa es la teoría...y otra la práctica.

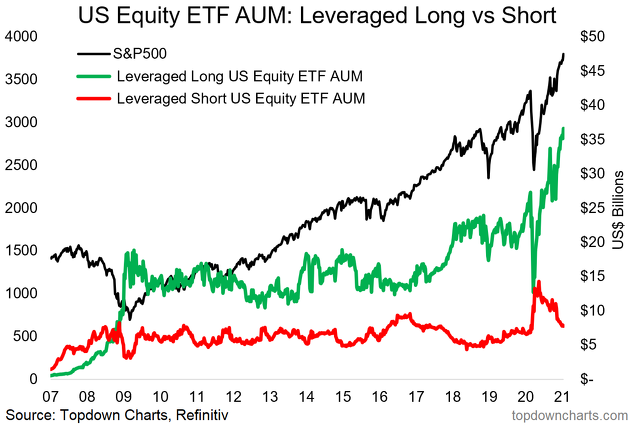

Para muestra, el siguiente gráfico que refleja en verde el importe de los activos "gestionados" por ETFs (de EEUU) de acciones (Renta Variable) que están apalancados (lo cual se consigue normalmente con futuros sobre índices...). Hay un efecto mecánico porque a medida que sube el mercado, es lógico que suba también el valor de mercado de estos activos (ETFs), pero el detalle "leveradged" (es decir, APALANCADO) es importante. Hablamos de activos muy especulativos, con un enfoque de corto plazo. Y con el mercado en máximos, los especuladores siguen expuestos a tope -insisto: apalancados-, lo cual muestra poca prudencia.

Los ETFs bajistas apalancados muestran todavía un nivel relativamente elevado de especulación agresiva bajista en comparación con los niveles de 2018 y 2019, aunque cerca ya de la media histórica si miramos la serie desde 2010 por ejemplo. Quedaría pues cierto margen hasta que el interés bajista (corto) desaparezca y se coloque en mínimos, marcando de otra forma un exceso de confianza. En ese momento en el que los bajistas casi no tengan ya posiciones apalancadas a la baja, sería cuando más vulnerable es el mercado (hablamos de EEUU). Dicho de otra manera, no hay por qué esperar que llegue una caída a corto plazo: hablamos de un contexto en el que el mercado se va mostrando cada vez más vulnerable a caídas, aunque es probable que todavía sea pronto para hablar de caídas "de verdad".

El gráfico anterior solo nos muestra una forma de ver la realidad: la de los ETFs apalancados. Hay otras formas de ponerse bajista, como a través de futuros o simplemente a través del mayor ETF del SP500 (el SPY). El siguiente gráfico nos muestra en la parte superior (línea blanca) el porcentaje de posiciones bajistas abiertas en el SPY (ETF del índice S&P500), es decir, el interés bajista. No son mínimos históricos pero sí cerca de mínimos históricos, a niveles de principios de 2020 (antes del inicio de Covid) y en la zona de mínimos de 2016 y 2017. Este, como todos, no es un indicador mágico ni inmediato, pero sí nos dice que hay confianza (pocas posiciones bajistas abiertas) y el mercado puede ser vulnerable en un momento dado. También nos dice que, por el lado de los cierres de cortos, queda poca o nula gasolina alcista. (Recordemos que los cierres de cortos son uno de los motores de las subidas más explosivas en los mercados). En definitiva, no tenemos por qué esperar una caída fuerte a corto plazo, pero tampoco parece que quede mucha gasolina para más subidas fuertes a corto plazo.

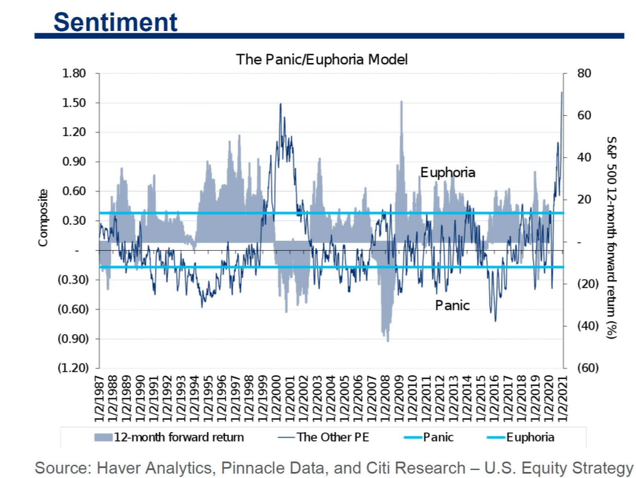

En el siguiente gráfico podemos ver el indicador de pánico-euforia de Citigroup, que es un indicador compuesto (que se construye con diversos indicadores), y por lo tanto es redundante cuando mostramos otros muchos gráficos de indicadores que ya están incluídos en este gráfico.

Lo interesante es observar el rendimiento futuro del mercado cuando el indicador de pánico-euforia entra en niveles de euforia: claramente negativos, considerando que los niveles actuales directamente se salen del gráfico (seguimos haciendo historia...):

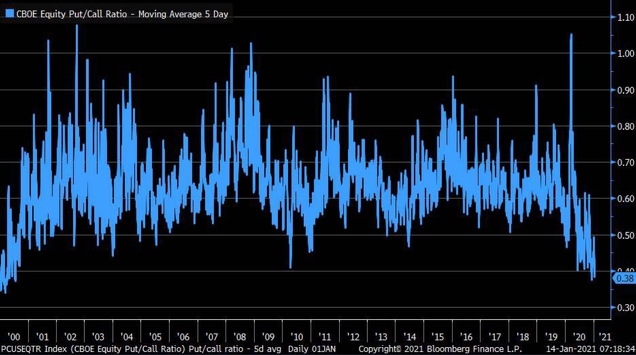

Uno de los indicadores que forman parte de este índice de pánico-euforia que calcula citigroup es el famoso RATIO PUTCALL, que mide el número de PUTs abiertas (opciones de venta) en relación al número de CALLs abiertas (opciones de compra). El siguiente gráfico nos muestra la media semanal, que se sitúa claramente por debajo de 0,4. Hablamos de niveles no vistos desde el estallido de la burbuja tecnológica (Nasdaq) después del año 2000. Realmente espectacular... aunque es posible que se una especie de "efecto rebote" después del subidón y cota máxima alcanzada en marzo-2020.

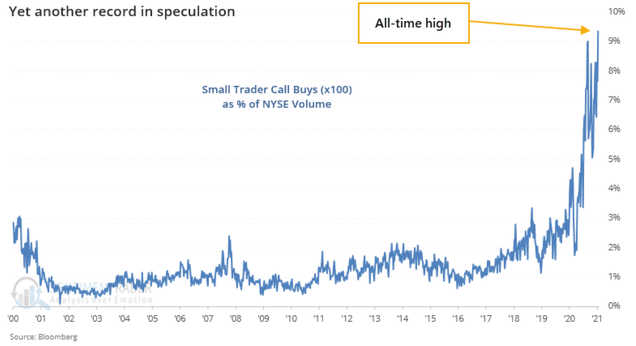

El gráfico anterior nos dice que hay MUY POCO interés bajista por parte de los operadores de opciones, que apenas compran PUTs. Y el siguiente gráfico nos dice que existe un enorme interés especulativo para construir exposición alcista a través de la compra de CALLs, en relación al total de exposición alcista, en el mundo de los pequeños especuladores. Es decir, el mercado de opciones está ganando mucho interés por parte de los pequeños especuladores como herramienta para aumentar la exposición alcista (y conseguir así un mayor apalancamiento). No es un gráfico nuevo, pero en este año 2021 seguimos batiendo récords...

Realmente no es un gráfico al que dé mucha importante. Es solo "uno más". Porque sin duda, viene a decir lo mismo que hemos visto en otros gráficos: la locura especulativa que se ha desatado en el mundo retail (pequeños inversores) a la hora de especular en la bolsa. Y el mundo retail no lo es todo, y más "éste mundo retail" que probablemente incluye muchos novatos que se han encontrado con tiempo y dinero para "jugar en bolsa".

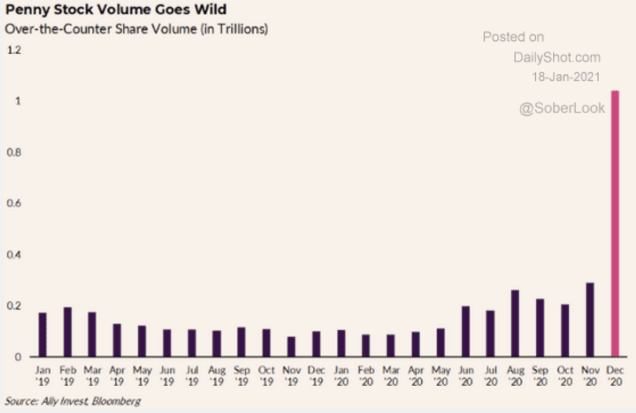

Otra forma de ver hasta qué grado estamos en un mercado especulativo es el número de operaciones realizadas sobre los llamados "penny stocks", es decir, acciones que cotizan a precios (en dólares) baratos, idealmente por debajo de 1$, y donde se supone que podemos ver las mayores revalorizaciones. El siguiente gráfico nos muestra las operaciones en mercados OTC, que explotaron en diciembre.

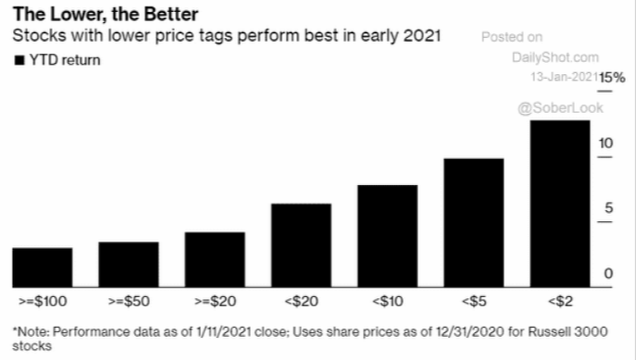

Más: el siguiente gráfico muestra la revalorización media que han tenido los valores del Russell 3000 en EEUU hasta el 11-enero, en función de su precio: se observa claramente que cuando menor es el precio de la acción, más se ha revalorizado. Las acciones que cotizaban por debajo de 2$ ha subido de media un 12% mientras que las acciones que cotizaban por encima de 100$ subieron menos de un 3%.

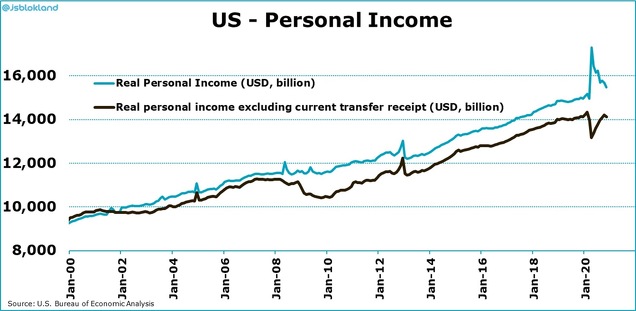

Quizá toda esta locura especulativa en pequeños traders se explique muy bien con el siguiente gráfico: nos muestra la renta disponible real (línea azul clarito), y cómo habría sido (línea azul oscuro) sin las ayudas que el gobierno americano distribuyó directamente a la gente. ¿Cómo es posible que en medio de una pandemia y la consiguiente crisis económica histórica, la línea azul (renta disponible real) se dispare al alza en vertical de forma tan exagerada? Para mí esto significa que los responsables (del gobierno y de la FED) calcularon rematadamente mal las necesidades de liquidez, y prefirieron pasarse -tres pueblos- antes que quedarse cortos, entre otras cosas porque no solo se trataba de la gente y la economía real, sino también de calmar el crack en los mercados y tranquilizar a los inversores. Pues bien, esa orgía de liquidez se ha traducido en el mayor rebote especulativo de la historia en la bolsa americana... en plenos máximos.

En mi próximo post hablaré de cómo se han desmadrado las valoraciones fundamentales, y el poco potencial alcista que nos deja todo esto de cara al futuro, hablando del medio-largo plazo. Ojo porque todo esto no significa que no podamos asistir a una subida adicional de la bolsa de un 10% (¿o más..?). Nunca vamos a acertar ni con el techo ni con el suelo del mercado. A lo más que podemos aspirar es a detectar "ZONAS" de suelo (donde comprar) y zonas de techo (donde vender), que nos servirán para MODULAR nuestra exposición de mercado, que por defecto siempre será alcista. La cuestión es "cuánto". Solo en ocasiones muy contadas y concretas, podremos plantear una operativa bajista sobre grandes índices (otra cosa son las acciones particulares, pero eso es otra historia). Lo normal es estar expuesto al alza en los grandes índices que "fabrican" el futuro, y la cuestión es cómo vamos AUMENTANDO o REDUCIENDO esa exposición, pero siempre sobre la base de una exposición de fondo permanente.

En última instancia, lo que cuenta es la TENDENCIA, y ésta sigue siendo alcista. A modo de ejemplo, en el siguiente gráfico muestro donde podria estar el techo en el Nasdaq, es decir, una zona en la que podría terminar apareciendo un agotamiento. Hablamos de la zona de los 15.000 puntos, con un potencial alcista del 10% desde los niveles actuales.

INDICE NASDAQ 100 EN VELAS MENSUALES

Por un lado, hay razones suficientes para pensar que estamos jugando con fuego. Por otro lado, la tendencia es la que manda... especialmente para los inversores de largo plazo, que nunca van a intentar vender en el máximo final, y cuya misión principal es protegerse de las grandes crisis económicas y recesiones, que provocan caidas del 50% en la bolsa, que además pueden durar tiempo. Para protegernos de esos escenarios (2000-2002, 2008...), existe una poderosa herramienta técnica, reconocida y estudiada a nivel académico y empírico, llamada MOMENTUM, y que en última instancia es un "simple" método de seguimiento de tendencia de largo plazo, más allá de emociones y sentimientos de corto plazo. (En el siguiente enlace se pueden ver todos los posts que he publicado sobre Momentum). El Momentum combinado con una diversificación de activos (es decir, no invertir solo en acciones sino también en bonos, oro y materias primas, y sector inmobiliario) permite que las fases de crisis y recesiones económicas (donde la bolsa puede caer más de un 50%) sean mucho menos dolorosas y además el tiempo necesario para la recuperación sea menor. A cambio de eso, también será menor el rendimiento medio anual de largo plazo, pero seguirá siendo atractivo.

En cualquier caso, en lo que a la bolsa se refiere, la situación actual no es para sentirse complacencia. Una corrección es posible en cualquier momento... igual que es posible que subamos otro 10-15% antes de que aparezca cualquier susto. Que eso pueda ocurrir no nos debe hacer perder de vista el contexto macro, técnico y de sentimiento (y el fundamental del que hablaré en un próximo post), que invita a la cautela, lo cual no significa salir corriendo del mercado, ni ponerse corto, sino simplemente tener cuidado con apalancar ahora (estar sobreinvertido), y estar listo para eventualmente activar coberturas o ir reduciendo exposición.