La semana pasada asistimos a un auténtico encierro de San Fermín bursátil. Estampida de toros atropellando corredores y asestando alguna que otra cornada. Todo supuestamente animado por el “NO” italiano ya incluido en los precios, acompañado de buenos datos macro a ambos lados del Atlántico. Incluso los datos preocupantes del mercado laboral americano se han tomado de momento un respiro.

En Europa nada ha cambiado en cuanto a los riesgos que había hace un mes. Los riesgos políticos siguen ahí. Italia incluso más inestable. Y los riesgos del sector bancario parece que se disipan ante rumores de rescate público de la banca italiana, que como dice Daniel Lacalle, no da ni para empezar. Pero da igual, el BCE aumenta el QE y listo.

Sin embargo, técnicamente sí ha cambiado el escenario. Los índices europeos por fin han salido de su letargo y acompañan a los americanos en su escalada. Y ante eso, no hay que oponerse. Aunque haya sobrecompra y la cosa se pueda frenar unos días, el impulso tiene pinta de durar semanas pues el precio se ha salido mucho de la banda de bollinger superior (89).

Esto se da en casi todos los índices.

Parece pues, que esto no tiene fin. El optimismo empieza a reinar por todas partes. Más países se unen a recortar la producción de petróleo. ¡Inflación!¡Bien! Aunque en mi opinión sea pan para hoy y hambre para mañana…

Se nota en el ambiente que las valoraciones (en USA) ya no tienen importancia. Y así es. Algo caro, puede llegar a estarlo mucho más. Muchos comparan esta situación con 1994, tanto por fundamentales como por técnico. Sin embargo, yo veo más señales de ciclo tardío.

Recesión industrial

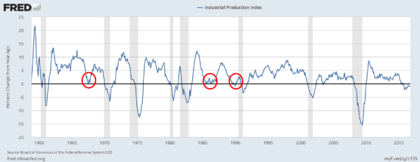

Estados Unidos ha sufrido una recesión industrial en los últimos trimestres. De hecho, esta recesión ha sido la que le ha dado la victoria a Trump, que ha ganado en los estados más industriales como Michigan, Wisconsin, Ohio o Pennsylvania.

Normalmente una recesión industrial coincide con una recesión de la economía en general. Sin embargo, en los últimos 50 años ha habido tres ocasiones donde esto no ha sido así. En 1967, el Industrial Production Index llegó al 0% YoY señalando problemas del sector. La economía no llegó a entrar en recesión y la bolsa siguió subiendo hasta 1968-69 cuando hizo techo bastante antes de entrar en recesión en 1970.

El indicador de nuevo dio señal de peligro entre 1985 y 1986. Es de sobra conocido que la economía no entró en recesión ni las bolsas se vieron afectadas hasta 1987, cuando se produjo el crash sin avisar.

La última vez que entró en terreno negativo sin recesión económica fue en 1989. Sin embargo, esta vez la economía entró en recesión un año después. Ésta es para mí la situación más parecida a la actual, ya que el mercado laboral también ha dado señales similares ypuede haber un rebote en el PIB YoY.La ocasión de 2003 no la he considerado al no haberse formado un nuevo mercado alcista de la recesión anterior.

Sinceramente, yo prefiero una recesión que me avise con datos de una posible corrección profunda a un crash.

Sell-off en el mercado de bonos

Como exponía en el análisis de renta fija y renta variable americana, los periodos en los que se producen bajadas en los precios de los bonos y subidas en las bolsas son preludio de caídas en la renta variable. Así, teníamos los ejemplos de 1987, 1999 o el doble suelo del ciclo 2003-2007.

Desde este verano ha empezado un escenario de este estilo. Hay que seguir la evolución de las bajadas, pero si continúan pueden ser más peligrosas que beneficiosas en el medio plazo.

Rydex Asset Ratio

Quería sacar este indicador que vi el otro día en Twitter y del que he investigado un poco. Se trata de un ratio de sentimiento pero que no está basado en encuestas sino con el destino del dinero de los inversores.

El ratio se calcula a partir de más de 40 fondos donde hay invertidos billions de dólares. Para ello, divide todos estos fondos en los que invierten largo, corto o monetarios. Así, la división de los fondos “cortos” (Bear Funds) y monetarios (Money Market funds) entre los “largos” (Bull Funds+Sector Funds) nos da un ratio de la cantidad de dinero que hay apostándose unos contra otros.

Actualmente se encuentra alrededor del 0.20. Niveles no vistos desde la burbuja de las puntocom y el año 2015. Como se ve, en el largo plazo este ratio sólo tiene utilidad cuando alcanza valores extremos. Para el medio plazo es mejor compararlo con el rango del ratio en los últimos meses.

Oro

Por último, quería comentar una curiosidad del oro en escala diaria. Uno de los indicadores que uso es el conocido RSI con bandas de bollinger (20). Pues a la evidente sobreventa se le añade una baja volatilidad que ha llevado a la banda superior por debajo de 35. Esto es la tercera vez que pasa desde 1978. ¿Las dos anteriores? En 2015, con la banda superior justo en 35. A las pocas semanas, +20%.

Y la otra en 1999 en plena venta de bonos. Hasta que la venta se fue de las manos y actuó como refugio. +30%, aunque aquí tardó 3 meses desde esta señal.

¿Se repetirá? No sé. Sólo dejo la curiosidad para el que ande vigilando este activo.

Sea como fuere, el análisis técnico y la mejora de algunos datos macro nos dicen que de momento disfrutemos de este empuje y nos dejemos llevar…pero sin dormirnos. El primer trimestre del año debe confirmar todo lo que se está descontando.

Mil gracias, porque llevo 2 semanas buscando un buen set técnico para afinar una hipotética entrada especulativa en Oro, aprovechando la rebaja que ha hecho Mr Mkt y me la has dado, me gusta mucho el que propones. Buen artículo

En respuesta a Raúl Artiles Mendoza

Yo sigo algunas mineras de oro. La corrección está siendo en profundidad. Vigilando. S2..

En respuesta a Ricardo Tortajada (Richard).

Pues mira,siendo mi intención la de especular no había tenido en cuenta hacerlo por la vía renta variable, no suelen gustarme los "commoditie-plays" en renta variable, pero si la corrección está siendo dura (>oro), más potencial al alza hay si el mundo se revuelve otra vez. Gracias a usted me anoto la idea, muchas gracias. ¿Algún ticker o región donde empezar a hundir la nariz?

En respuesta a Raúl Artiles Mendoza

Newmont, NEM, en el Nyse.

Ya me dirás cómo la ves. S2.

Por otra parte, Alejandro, veo que los bonos del gráfico han descontado por completo la última onda alccista, y desde ahí lo normal es reintentar retomar el camino alcista. La alternativa a ese escenario podría provocar el otro favorable para el oro del que hablas. S2.

En respuesta a Ricardo Tortajada (Richard).

Podría ser perfectamente. Sospechosamente en el gráfico se ve una línea negra por debajo. Es la directriz alcista desde los años 80. Es muy tentador ir a buscarla mientras se forma un hipotético suelo. Ahora bien, si se rompe esa no sé dónde irá a parar. En cuanto a mineras, me parece una forma bastante buena de invertir en oro de manera indirecta. Incluso mejor que los ETFs GLD o IAU que tienen más papel que oro...Yo sigo los ETFs de mineras GDX y GDXJ, aunque son bastante volátiles. Gracias por aportar!

En respuesta a Alejandro Coll

Si, yo también soy mas de ETF pero reconozco que es practicidad (ahorra bastante tiempo de análisis).

Pero al leer el comentario de Don Ricardo me ha venido un chispazo y teniendo en cuenta que no preveo que ese long del oro sea el que capitalice la "big storm" es decir la contemplo un poco como para añadir beta que capitalice posibles proximos meses no tan alcistas del mundo, dos/tres empresitas individuales siempre van a dar un salto porcentual mas importante que el etf de la commodity. Como saltos porcentuales=$, mil gracias Ricardo, este fin de semana (si el oro no hace un salto magnánimo de aquí a esa fecha, en cuyo caso tendría que ir corriendo a comprar el etf) puede que me ponga con ello, muchas gracias!

Por otro lado en cuanto al oro mi opinión es que no se puede invertir en el, para mi invertir signfica poder "estar sentado" en el como minimo 3-4-5-x ciclos, cosa que creo que no ha sido rentable en toda la historia pues siempre mantiene el valor, ergo las mineras no son ese tipo de empresas anticiclicas/winners en las que me gusta invertir, esos posibles cohetes que "juegan una liga diferente al resto de empresas" (que por desgracia hay muy muy muy pocas,de hecho la única que tengo en cartera que firmemente pienso que pueda ser una es PYPL), por eso me gusta especular el oro mediante empresas, porque ya que estamos con "variables/onda" (esas que van y vienen como un yoyo, no cohetes en los que te puedes montar hacia arriba) pues que mejor que jugar con el yoyo que mas se mueva.

Saludos a ambos!

En respuesta a Raúl Artiles Mendoza

Y con el oro, lo mismo que cualquier otra commodity, si no estas en el momento en el que la humanidad la descubre, ya la posibilidad de estar ante una variable anticlica se te ha escapado y tienes que contentarte con un yoyo, ergo=casualidad de fecha en la que nazcas/des con la materia prima (ahora mismo, y desde mi pt de vista, no se puede invertir en petroleo/hierros, pero en finales/principos del sXVII en la época de Rockefeller/Vanderbilt si)

Saludos y encantado de intercambiar opiniones!