En mi último artículo hice un análisis del indicador compuesto de la OECD sobre la zona euro. Los resultados fueron bastante satisfactorios y los puntos de giro predecían bastante bien las caídas del Eurostoxx en el periodo analizado.

El siguiente paso era analizar el mismo indicador en el mercado Americano para ver su robustez. Además dispongo de más histórico para ver todas las fases de mercado anteriores.

El primer paso ha sido tratar los datos de la OECD para hacer coincidir los datos con las fechas de publicación. Recuerda que la OECD proporciona el dato mensual con dos meses de retraso y sin un criterio de fecha de publicación concreto. Por ejemplo el dato de Enero 2018 lo publicaron el 8 de Marzo. En la aplicación hago coincidir el dato de Enero para la fecha 31/03/2018 para nunca avanzarse a los datos de publicación reales.

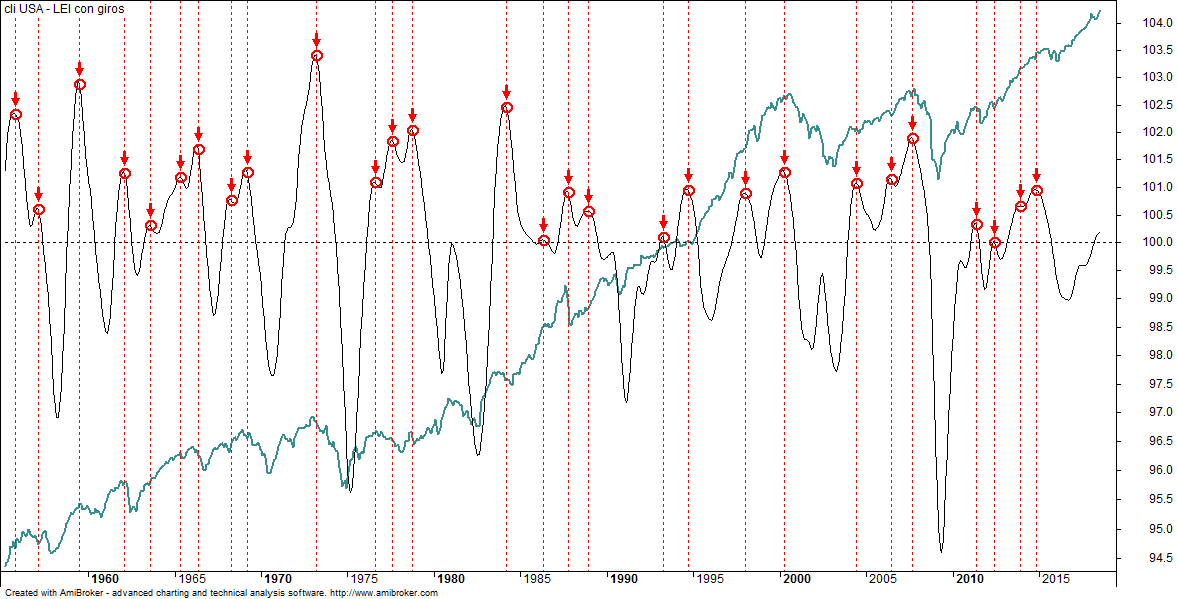

Una vez cargado los datos, vuelvo a exigir que el indicador me señale los puntos de giro cuando está por encima de 100. El resultado es el siguiente:

En la imagen se puede observar desde el año 55 hasta la actualidad el indicador con sus puntos de giro y el SP 500.

El resultado ha sido algo decepcionante. Es cierto hay puntos de giro que coinciden con máximos del SP500 pero hay muchas señales falsas.

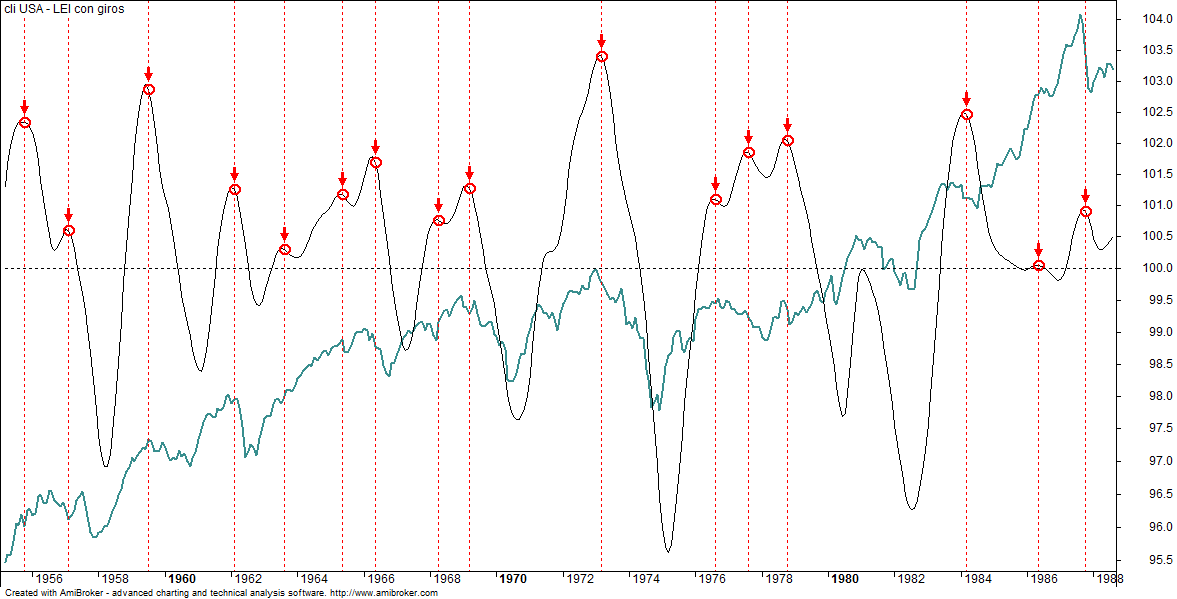

Vamos a hacer un zoom a los últimos años para verlo con más claridad:

Se puede observar que los máximos de la crisis dotcom y la financiera vinieron precedidas por la señal de este indicador con mucha precisión, este es único punto positivo junto a los máximos relativos de Junio del 2011 que también fue muy preciso.

Sin embargo todas las otras señales son falsas. Desde los mínimos del 2009 este indicador ha generado cuatro señales falsas que de haberles hecho caso se hubiera perdido dinero al interrumpir la tendencia.

Si miramos el histórico anterior es simular, hay puntos muy buenos de giro en máximos de la renta variable pero muchos otros falsos.

Quizás este indicador puede ser útil combinándolo con otros indicadores o para confirmar señales de otros indicadores. Pero a mi tan solo me gusta combinar indicadores que por sí solos sean excelentes. Este indicador, como digo en el título, falla más que una escopeta de feria, por lo que se queda en la lista de indicadores secundarios y no prioritarios.

Una vez más hay que resaltar la importancia de hacer pruebas de robustez. Un indicador robusto es capaz de funcionar en diferentes mercados de la misma tipología. Además es importante analizarlo con el mayor histórico posible y no tan solo en pequeños periodos de tiempo donde el bajo número de señales pueden no ser significativas estadísticamente.

Yo lo voy a ver con un punto de vista un poco diferente. Cuando el OECD Global declina, vale la pena investigar los mercados más débiles...los perros flacos a donde es más probable que vayan las pulgas. Por ejemplo, con una desaceleración global ahora es mucho más interesante Europa a la baja por su debilidad que EEUU que mantiene una gran fuerza.

O también se podría hacer una estrategia de momentum con los indicadores de la OECD y comprar el país/es que tenga su indicador OECD más fuerte o cortos en los más débiles.

En respuesta a Sergio Molina

No sé, en todo caso cualquier apreciación de cualquier indicador tiene que estar filtrada por un elemento técnico sencillote.

Por ejemplo, si el indicador de la OECD está a la baja y el MACD mensual también entonces puede ser interesante de que hay algo más...sino está el MACD al alza es perder el tiempo.

El problema de añadir filtros aunque sean sencillos es que no puedes medir el alpha que realmente puede generar la estrategia a evaluar.

El MACD en indices funciona. Si se le suma los indicadores OECD es dificil de determinar si la estrategia ha mejorado por la capacidad predictiva de los indicadores o porque se han añadido más parámetros optimizables.

Es mejor aislar la estrategia de momentum con los indicadores OECD y compararla con un benchmark. Posteriormente en caso de ser satisfactoria se añade un filtro tendencial para mejorar ( puede ser mucho) la estrategia.

Saludos.

Lo malo de los indicadores es que van con retraso pues necesitan datos pasados para arrojar un resultado y si hay un cambio brusco, como son las caídas, te lo dicen cuando ya es tarde. De ahí que los gestores que suelen usar indicadores se queden por detrás del mercado también. A más genéricos los indicadores más ocurre esto, es la pericia del gestor lo que marca la diferencia.

En respuesta a Mister killer

Correcto, los indicadores van retrasados. Como digo en el ejemplo del post, el dato de enero te lo proporcionan en marzo.

Pero aún y así, trabajando estos datos en la fecha de publicación son útiles y pueden proporcionar información valida para afrontar los mercados. En todo caso, lo importante al hacer pruebas de respaldo como la que hago, es ser consciente de usar correctamente los datos y ajustarlos a su fecha de publicación.