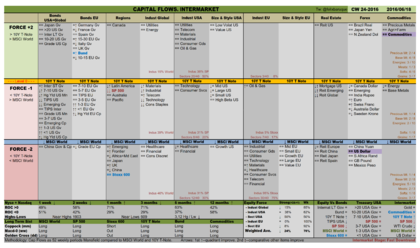

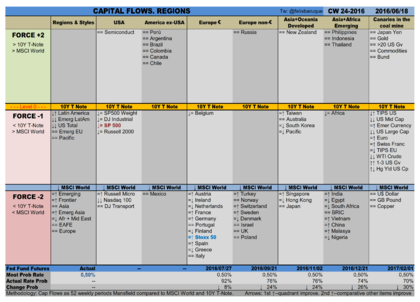

El comportamiento de los activos del Intermercado durante la semana pasada fue el siguiente:

- Bolsas: MSCI Global -1,69% / SP500 -1,18% / Stoxx600 -2,14%

- Bonos: 10y T-Note +0,25% / TIP USA: -0,36% / Bund +0,11%

- Divisas: Dollar Index -0,31% / Futuro del Euro +0,07%

- Materias Primas: DBC -0,59% / Oro +1,48% / Crudo -2,19%

Fase de Intermercado: Fase Bajista Acelerada (Commodities> T-Note> Global) desde el 09/05/2016. Las Fases de Intermercado se tratan aquí.

Indicador “Mundo Hedge Fund” de José Luis Cárpatos sigue Neutral desde el 07/04/2016.

Cambio de tipos: Las bajadas de la semana anterior han producido que las cotizaciones de los Futuros sobre Fondos Federales no descuenten ninguna subida de tipos antes de fin de año dando a una posible subida en diciembre solo un 26% de probabilidad.

Rotación sectorial: Global: 2 / EEUU: 2 / Europa: 4. El concepto de rotación sectorial se explica aquí.

Relative Rotation Graphs: La interpretación de las RRG se expone aquí.

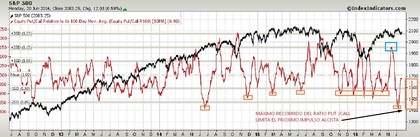

El SP500 continua inmerso en un rango lateral y nada relevante ha cambiado respecto al post de la semana pasada. El índice rebotó como comentábamos y por amplitud sigue sin haber peligro de caídas prolongadas.

Quizá sea el Brexit el catalizador del próximo movimiento del mercado en uno u otro sentido. El “Out” claramente será mal recogido por los mercados, especialmente en Europa. El “In” seguro que hará subir las bolsas a corto plazo, pero dependiendo lo holgado del resultado puede disipar las dudas que se ciernen sobre la propia identidad de la Unión Europea o se tomará como argumento del malestar no solo en el Reino Unido, sino en otros países, sobre la actual configuración de la Unión. Hoy miércoles, día previo al referéndum, las apuestas dan más probabilidad a la permanencia que a la salida, pero no por un gran margen.

Si se cumple la expectativa de la victoria de la permanencia por estrecho margen, este no parece argumento suficiente para que en EEUU se ataquen máximos de forma solvente. Va a ser necesario algo más.

Esta configuración de la desviación típica del ratio put/call muestra que si el resultado del Brexit provocara un nuevo impulso alcista, el recorrido de este atendiendo al propio ratio no sería muy pronunciado (cuadrados naranjas) a diferencia del potencial recorrido que el ratio tuvo hace un mes cuando se produjo el recorte anterior (cuadrado azul). Este indicador se puede consultar aquí y su lectura es la siguiente: Los valores extremos inferiores en el ratio se suelen encontrar cercanos a máximos del SP500, por el contrario, los valores extremos superiores del ratio se encuentran en finales de corrección.

Difícil que el "In" del Brexit saque al SP500 del rango lateral. El "Out" sí que sería un tsunami. Veremos.

Buena semana y buen trading!!

@felixbaruque