Algún lector curioso conocerá la referencia del título de este artículo sobre nuestra visión de mercado para 2020, aunque también habrá quien piense que el abajo firmante ha perdido el norte, así que, si desean entenderlo, vean el siguiente vídeo.

En él, dos equipos, unos vestidos de blanco y otros de negro, se pasan una pelota. Por favor, cuenten exactamente cuántos pases se realizan los componentes del equipo blanco, ignorando los del equipo negro.

Aunque con este título probablemente hayamos destripado el final, como con el famoso “en ocasiones veo muertos” de la película El Sexto Sentido, tal vez algunos despistados no hayan visto al gorila saludando. Si desconfía de nuestras palabras, por favor vuelva a ver el vídeo.

Este llamativo experimento, que se ha convertido en uno de los más populares en psicología, muestra de forma sencilla y rotunda que nuestra apreciación del mundo no es algo objetivo, sino que depende de cómo lo miramos, habiendo muchas cosas que escapan a nuestra percepción.

¿A qué se debe esa ceguera para con el gorila? Este fenómeno conocido como “ceguera por falta de atención” sucede cuando el espectador está saturado de estímulos y no puede prestarles atención a todos ellos, por lo que selecciona, unas veces con más acierto que otras, cuáles atender.

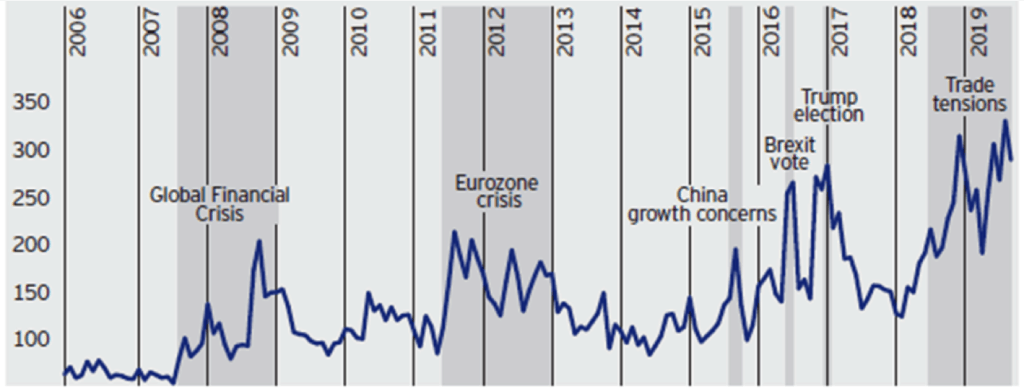

De regreso a las finanzas y continuando con la filosofía del título del artículo, trataremos de centrarnos en aquellos aspectos que la mayoría de inversores no profesionales probablemente ignora porque su atención está saturada por esos grandes titulares que concentran todas las miradas: la guerra comercial, el Brexit o las elecciones norteamericanas. Se trata de una situación más que comprensible por la que nadie debería sentirse culpable pues, como se puede comprobar en el siguiente gráfico de Bloomberg, la incertidumbre político-económica no ha parado de aumentar los últimos años.

Fuente: Bloomberg

Dado que sobre estos últimos temas el lector encontrará largas discusiones en los informes de otras casas o en los diarios económicos, nos ahorraremos esfuerzos. Y lo haremos porque creemos que son asuntos sobre los que se puede filosofar mucho, pero en los que se acierta poco. Como suele decirse: no tenemos una cámara en el Despacho Oval o Downing Street.

Asimismo, en aras de la claridad, recurriremos al tópico de que una imagen vale más que mil palabras, por lo que intentaremos que cada una de las ideas tratadas vaya acompañada de un gráfico revelador y un texto que la describa. Así pues, he aquí el catálogo de esos 10 caminos no tan transitados que queremos destapar:

1) El riesgo que nadie espera: La inflación

Debemos ser cuidadosos con la narrativa predominante sobre la evolución de los índices de precios. En los años ochenta, la crisis del petróleo desató del miedo a la inflación y, como se puede comprobar, se acabó controlando la espiral inflacionista. Mientras que en la actualidad el discurso abrazado por todos es que la conocida como Triple D (el exceso de Deuda, el envejecimiento Demográfico y la Desinflación por la tecnología – Amazon, Uber, Glovo y similares) mantendrá la inflación y, por tanto, los tipos de interés bajos para siempre. Como muestra, las recientes portadas de los semanarios económicos (ya saben que tienen el sambenito de ser un gran indicador contrarian).

Así, y aunque ni está ni se le espera… el IPC en EE.UU. está en máximos de los últimos 10 años. ¿Tendrá por fin una vía de escape esa ingente cantidad de dinero inyectado en la economía?

Fuente: BLS, St. Louis Fed

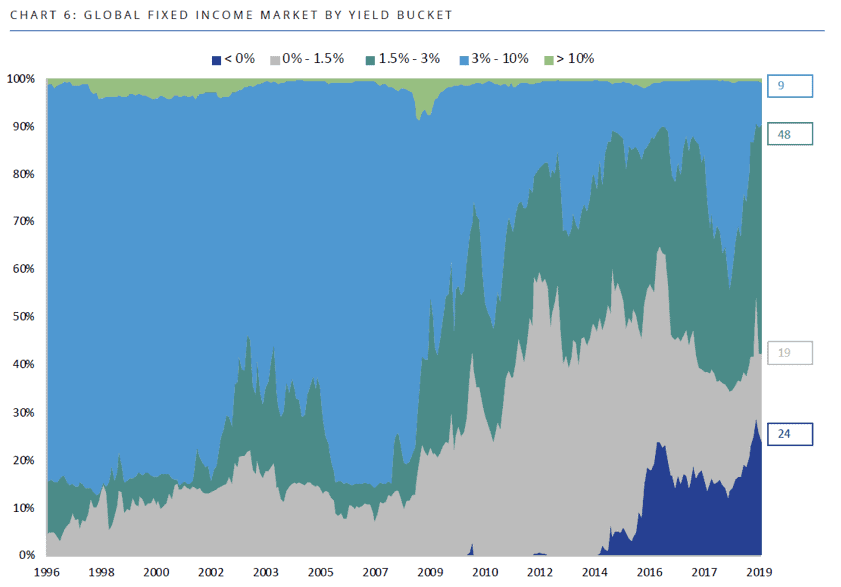

2) Las distorsiones que generan los tipos negativos en la renta fija

Fuente: BofAML Global Fixed Income Index, October 2019

Fíjense en el gráfico anterior y observen cómo, en el mercado de renta fija, en 25 años hemos pasado de un mundo en el que más del 80% de las emisiones ofrecía rentabilidades entre el 3% y el 10%, a un mercado en el que el 91% (24+19+48 del eje derecho) ofrece rentabilidades inferiores al 3%. Pero hay más: ¡una cuarta parte de la deuda global ofrece rentabilidades negativas!

A quien firma el presente artículo el hecho financiero reciente que le sigue haciendo estallar la cabeza es pensar que una deuda con interés negativo se transforma en un activo. Esta realidad antinatural provoca un mercado financiero distorsionado:

- ¿Cómo descontamos los flujos de caja para valorar acciones y otros activos?

- Los tipos tan bajos han fomentado un “swap de deuda” (cambio de acciones por deudas) mediante el que muchos directivos en EE.UU. han endeudado las empresas con estos tipos tan bajos, recomprando acciones (Buybacks). Esto ha tenido un efecto positivo a corto plazo, ya que ha provocado una subida de las cotizaciones, pero dado que ese endeudamiento no es productivo, resultará empobrecedor en el largo plazo. Y dado que los bonus de estos directivos se basan en gran medida en el precio de la acción a corto plazo, estamos ante una de las mayores transferencias de riqueza de la historia.

- ¿Dónde buscan los inversores tradicionales el ingreso recurrente que les proporcionaban los bonos? ¿Del dividendo de la bolsa?

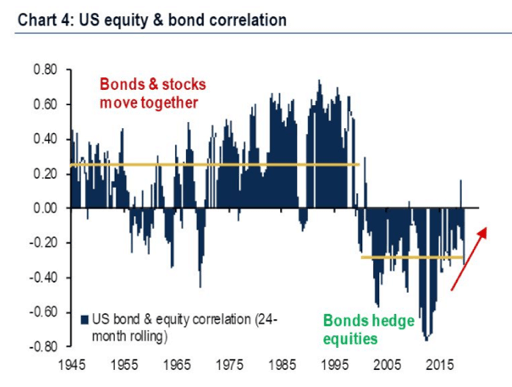

- Si los tipos están en negativo y hay poco margen de mejora en el precio de la renta fija ante una posible bajada adicional de tipos de interés que la llevaría a terreno aún más negativo ¿Qué podemos esperar de la función tradicional de la renta fija en un fondo mixto? Probablemente, en el futuro, acciones y bonos se moverán al unísono, con una correlación positiva que acabará con ese efecto colchón, como parece adelantar este gráfico:

Fuente: BofAML Global Research, Global Financial Data; S&P500 and 30-Year Treasury total

3) ¿Es lo seguro realmente seguro?

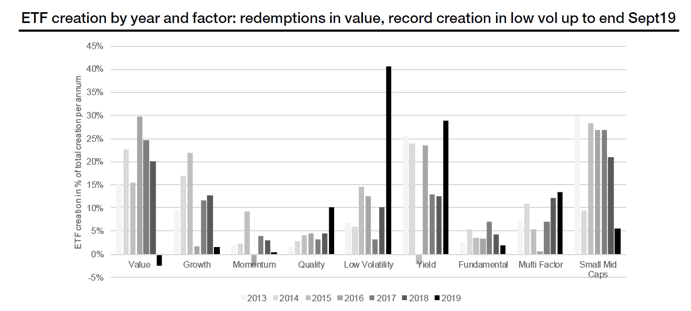

Acabamos de reflexionar sobre el papel de seguridad que tendrá a futuro el otrora llamado “activo sin riesgo”, la renta fija, pero es que este entorno de tipo bajos también ha provocado distorsiones en bolsa por esa búsqueda desesperada de dividendos y empresas estables. Como se puede observar en el gráfico, la creación de ETFs de Baja Volatilidad y Dividendo han batido récords este 2019.

Fuente: SG Cross Asset Research / Cross Asset Quant & ETF Research

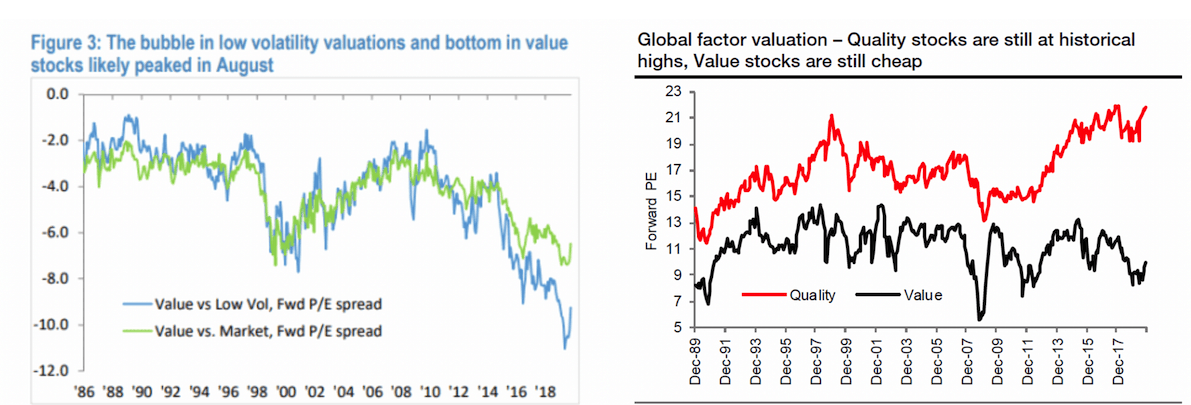

Este posicionamiento unidireccional ha ayudado a llevar las valoraciones a niveles extremos, para bien y para mal. Las acciones de los estilos de inversión en ‘Calidad’ (empresas con crecimiento predecible) y Baja Volatilidad se han revalorizado significativamente bajo la premisa de que son mucho menos arriesgadas en una recesión que, por ejemplo, las acciones de ‘Valor’ (aquellas con valoraciones teóricamente más atractivas debida a q crecimientos menos predecibles, situaciones especiales o estar castigadas en bolsa por diferentes motivos). El punto es que estas abultadas valoraciones de las acciones de “Quality” y “Low Voatiltyl” representan un riesgo en sí mismas (ya que son incluso más extremas que en la burbuja de las puntocom). Esta brecha de valoración entre las acciones de ‘Valor’ y ‘Calidad’ no es tanto una consecuencia de sus fundamentales relativos sino de su distinta percepción como cobertura de riesgo ante una recesión.

Fuente (izq): J.P. Morgan Quantitative and Derivatives Strategy / Fuente (dcha) SG Cross Asset Research/Equity Quant, Factset

A su vez, dado que el concurrido posicionamiento en este tipo de valores está condicionado por los bajos tipos de interés, su correlación con los bonos es muy alta –como se puede comprobar en los entornos de subidas de tipos– y peligrosa pues se han convertido en lo que se conoce como “bond proxys” (o acciones con comportamiento similar a los bonos). Así, esa cartera “segura” compuesta por bonos y acciones de calidad y baja volatilidad, podría no serlo tanto.

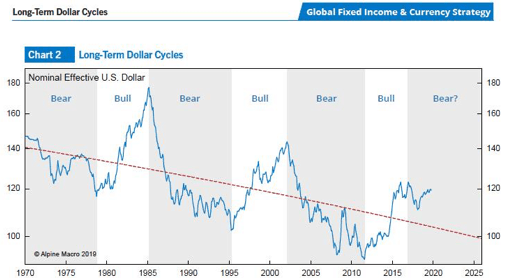

4) El dólar

Como señala el gráfico siguiente, con datos NEER (Nominal Effective Exchange Rate – Ver nota bajo el gráfico), en los últimos cincuenta años el dólar ha mostrado ciclos bastante regulares dentro de una tendencia estructural a la baja. Los mercados bajistas de diez años (BEAR) han estado separados por mercados alcistas de unos 5-6 años (BULL). De ese modo, la recuperación del dólar entre 2011 y 2017 encaja perfectamente en este patrón cíclico a largo plazo. Esto sugiere que el dólar podría estar comenzando otro mercado bajista de una década. Por supuesto, el dólar no se rige por las leyes inmutables que conducen a movimientos predecibles, por lo que deberíamos mirar a los aspectos fundamentales que podrían provocar dicha debilidad: una disminución del riesgo de guerra comercial, una política monetaria de la Reserva Federal Americana más laxa o la reducción de los peligros del Brexit, entre otros.

Fuente: BIS

Nota (NEER): El tipo de cambio efectivo nominal (TNEE) es un tipo de cambio medio ponderado no ajustado por el que la moneda de un país cambia por una cesta de varias monedas extranjeras. En economía, el NEER es un indicador de la competitividad internacional de un país en términos del mercado de divisas. Los operadores a veces se refieren al mismo como el índice de divisas ponderado por comercio.

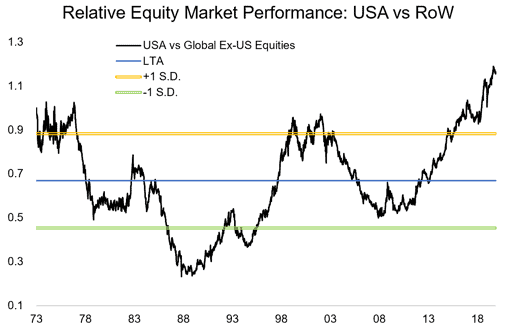

5) El liderazgo de la Bolsa EE.UU. en los últimos años

Cuando el dólar estadounidense se debilita generalmente ha significado un mejor comportamiento de las acciones del resto del mundo y la fortaleza de las materias primas. ¿Quizás, después del dominio bursátil absoluto de los Estados Unidos durante la última década –tal y como se aprecia en el siguiente gráfico–, resulta esperable una reversión a la media?

Fuente: Topdown Charts, Refinitiv Datastream

6) La paradoja de la liquidez y la ruptura del mercado repo en EE.UU.

Podría suponer el lector que la famosa inyección de liquidez y la democratización de las inversiones gracias al auge de la gestión pasiva ha supuesto un mayor dinamismo de los mercados. Véase a continuación el efecto real, y cómo el volumen de negociación en el S&P 500 ha disminuido.

Fuente: Factset

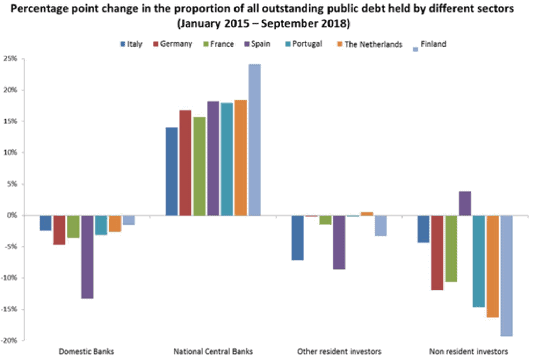

A su vez, la disminución en la liquidez del mercado de bonos es una realidad que muchos inversores simplemente no están viendo hasta que intentan negociar volúmenes significativos. En la próxima crisis, esto probablemente se manifestará abiertamente en forma de alzas de tipos no motivados por riesgo crediticio sino porque los –en teoría– mercados más grandes del mundo se queden secos, ya que los únicos compradores netos de bonos están siendo los bancos centrales, lo que está rompiendo con el descubrimiento natural de precios de los mercados libres.

Fuente: National Central Banks of Eurozone

Algunos inversores se preocupan por invertir en activos ilíquidos, pero es importante recordar que estos activos son igual de ilíquidos que lo eran en el pasado. El problema podría llegar cuando la parte supuestamente líquida de la cartera pierde dicha condición, como sucedió en 2008.

Por eso resulta chocante ver cómo en este mundo de exceso de liquidez, el mercado de repos americanos ha sufrido un colapso que la Reserva Federal ha tenido que apagar rápidamente. Una señal de alarma que a los que vivimos el 2008 nos trajo malos recuerdos (aquellos fondos de ABS que fueron cerrados):

1. ¿Qué son los repos?

Un repo (por su nombre en inglés Repurchase sale agreement) es un pacto de recompra que se realiza a un tipo de interés determinado, por el que la parte compradora cede efectivo a plazo y recibe a cambio un activo financiero -generalmente títulos de renta fija- como garantía por parte de la contrapartida. La parte vendedora se compromete a recomprar dicho bono en una fecha futura por el mismo importe más unos intereses.

Los tipos de interés ofrecidos dependerán de los tipos de interés de la deuda pública. En este tipo de operaciones el inversor está proporcionando un préstamo a la entidad financiera garantizado con un título de deuda pública. Normalmente se trata de una forma de obtener liquidez a corto plazo para los bancos. Es el instrumento de mercado monetario más importante, y es fundamental para el correcto funcionamiento de los mercados de bonos. Asimismo, es uno de los instrumentos de política monetaria de los que disponen los bancos centrales, como veremos a continuación.

En Estados Unidos las operaciones de repos alcanzan los 10 trillones de dólares.

2. ¿Cuál ha sido el papel de la Reserva Federal Americana (FED)?

Durante años, los bancos centrales de todo el mundo han utilizado sus propios mercados de repos para relajar temporalmente el crédito en mercados ajustados, estabilizar los costes de financiación y guiar las tasas de interés. Muchas cosas han cambiado en el mercado de repos desde que colapsó en septiembre de 2008, parte crucial del pánico financiero de ese año. Desde entonces, la FED ha trabajado con otros reguladores para frenar la toma de riesgos y reforzar los requisitos de liquidez como una forma de prevenir una situación similar. Así, desde 2013, la FED ha entrado en el mercado de repos a gran escala, utilizando transacciones para poner un límite al tipo de interés repo.

3. ¿Qué sucedió exactamente?

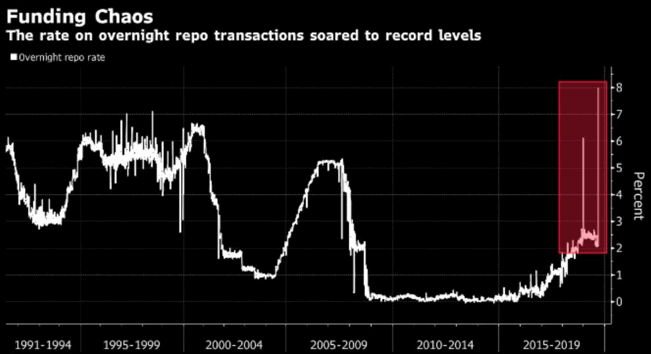

En la semana del 16 de septiembre, una gran cantidad de efectivo salió del mercado de repo justo cuando entraban más activos para colateralizar, lo que significó que de repente no había suficiente efectivo para quienes lo necesitaban. Ese desajuste llevó las tasas de recompra puntualmente al 10% frente al 2% de la semana anterior. Pero más alarmante para la Reserva Federal fue la forma en que dicha volatilidad en el mercado de repos se propagó, llevando la Tasa Efectiva de Fondos Federales (FEDFUNDS: es la tasa de interés que los bancos se cobran entre sí por préstamos a un día para cumplir con sus requisitos de reserva) al 2,30% por encima del límite superior del 2,25% del rango objetivo. Mostrando una tensión significativa en el mercado interbancario.

Fuente: ICAP

4. ¿Por qué sucedió?

La versión oficial apunta a que diferentes catalizadores concurrieron al mismo tiempo y empujaron en la misma dirección. Una fuerte subasta de deuda del Tesoro que hubo que liquidar junto con un aumento de las necesidades de efectivo para los pagos trimestrales de impuestos. Muchos echan la culpa a las regulaciones posteriores a la crisis que han hecho menos ágil el mercado de repos. Por último, la rumorología apunta hacia bancos de fuera de EE.UU. en dificultades.

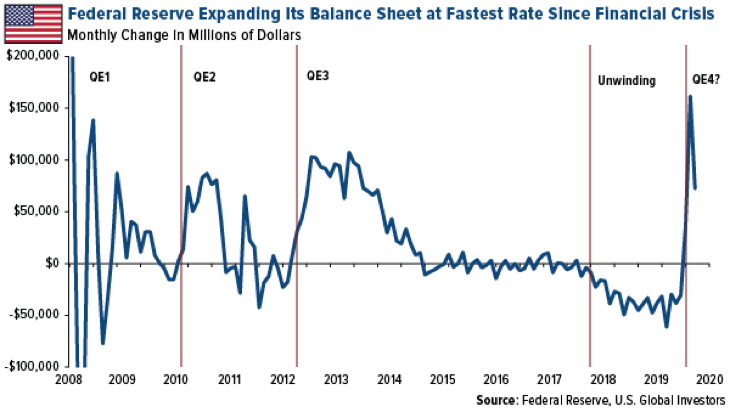

7) El “no QE”

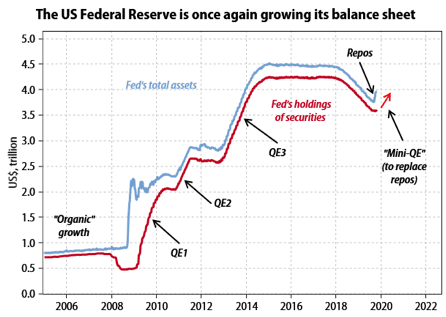

Con la intención de solucionar el problema del anterior punto, la FED se ha embarcado en subastas extraordinarias para que no haya un problema a final de año (algo que suele ser habitual) y un programa de compra de activos que se ha empeñado en no llamar Quantitaive Easing, así que en mercado se le conoce como el “no QE”.

Si bien es cierto que la intención es diferente esta vez…

- Después de la crisis de 2008, la FED compró masivamente activos, inyectando liquidez para reducir los tipos de los préstamos y aumentar la confianza en los mercados. Ahora, la Reserva Federal se centra directamente en aliviar la crisis de liquidez que surgió en el mercado repo (préstamos a día), el cual permite a bancos y otros actores financieros obtener préstamos baratos y fáciles durante períodos breves.

- Por otro lado, la FED ni siquiera está comprando el mismo tipo de activos. Durante el ‘QE’, el banco central compró bonos del Tesoro a largo plazo, que tienen un impacto directo en las hipotecas, préstamos para automóviles y otras formas de crédito. Hoy, se centra en bonos a corto plazo.

… el impacto en los mercados parece ser igual o más potente dada la velocidad con la que está creciendo su balance (inyectando liquidez). El siguiente gráfico lo muestra: esta liquidez para el mercado repo ha llevado al Balance de la FED a aumentar en 300.000 millones de dólares en menos de dos meses. A este ritmo, el máximo de enero de 2015 se superará a finales de febrero de 2020. Aunque no se llame ‘QE’, éste es el estímulo más rápido desde el ‘QE1’ en 2009.

Fuente: Gavekal/Macrobond

Veamos ahora un “primer plano” del movimiento reciente y su proyección

Fuente: Bloomberg / Morgan Stanley

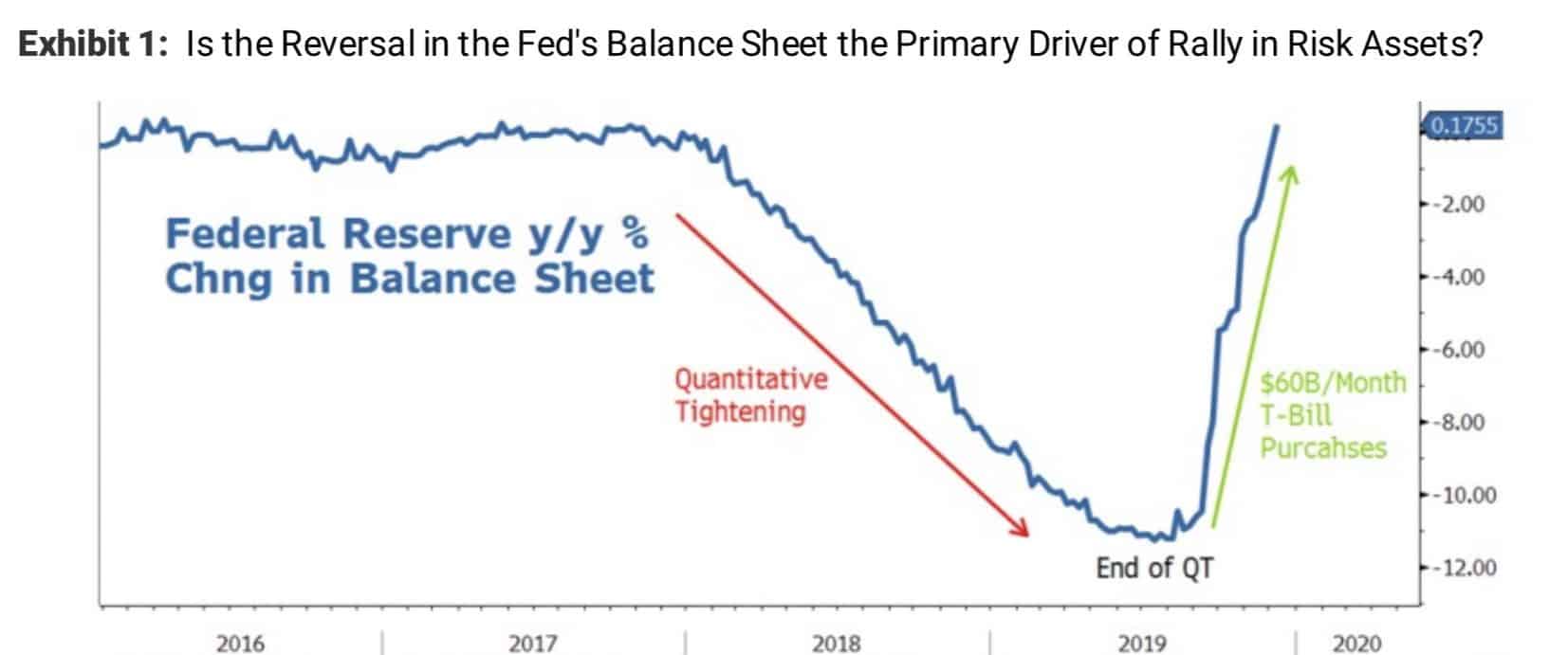

Y ahora apreciemos su ratio de cambio

Fuente: Federal Reserve U.S. Global Investors

El problema es que los expertos del mercado monetario dudan si esta medida será suficiente para pasar el Rubicón de fin de año, pues pese a los esfuerzos de la FED no se está generando un exceso de reservas para afrontarlo. Será el evento a vigilar.

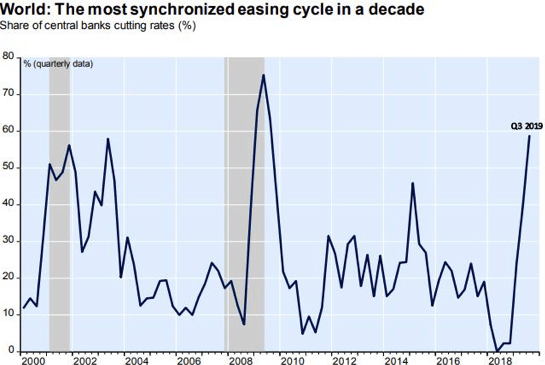

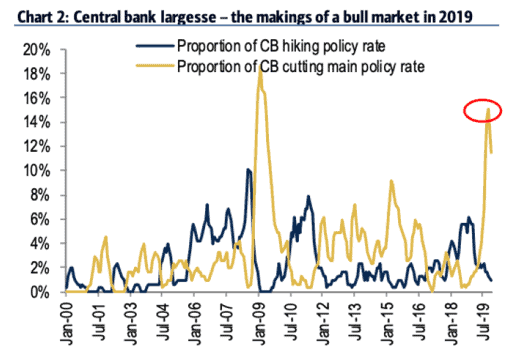

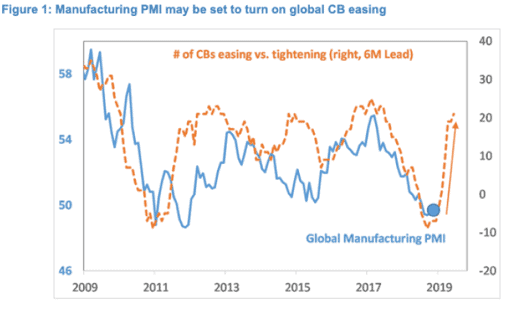

8) El mayor esfuerzo de los Bancos Centrales desde la Gran Crisis Financiera

Al mencionado esfuerzo de la Reserva Federal, se han unido el resto de bancos centrales, quienes han dado un giro de 180º respecto a su posicionamiento de finales del año pasado en el que hablaban de normalizar su política monetaria. De ese modo, ahora nos encontramos con la mayor política expansiva o acomodaticia desde la crisis de 2008.

Fuente: NBF Economics and Strategy (data vía FT)

Fuente: BofA Merril Lynch Global Research. Bloomberg. Large sample of 100+ central banks 3m-MA.

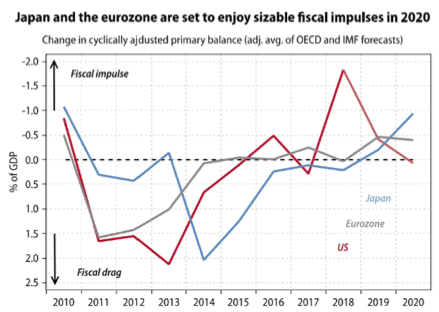

También los gobiernos están apoyando el ciclo: Japón anunció un paquete fiscal, el nuevo liderazgo del SPD pedirá más gasto en Alemania, el BCE seguirá exigiendo más ayuda fiscal y, tras las elecciones, es probable que el Reino Unido también vea más gasto fiscal

Fuente: Gavekal/Macrobond

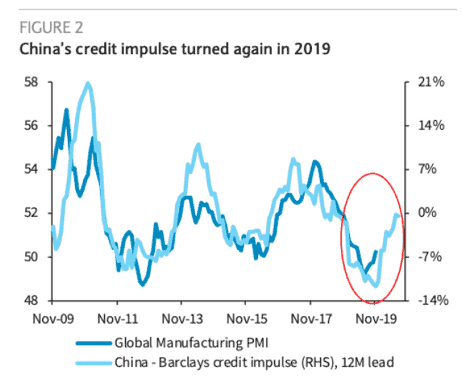

En definitiva, estamos viviendo en un mundo donde casi todos los bancos centrales y todos los ministerios de economía son procíclicos o expansivos simultáneamente. Esta es una gran diferencia frente a los estímulos anteriores. Cuando la Reserva Federal hizo el ‘QE2’ y el ‘QE3’, tanto el gobierno de los EE. UU. como los gobiernos europeos se estaban apretando el cinturón. Esta es también la primera vez que el Banco Central Europeo, el Banco de Japón y la FED realizan simultáneamente un ‘QE’. En definitiva, todas las instituciones en el mundo están estimulando agresivamente. Incluso China, quien tras poner freno a su ciclo crediticio para purgar los excesos vuelve a tomar impulso, hecho que se debería notar en las manufacturas globales, como se aprecia en el siguiente gráfico.

Fuente: IHS Markit, Haver Analytics, Barclays Research

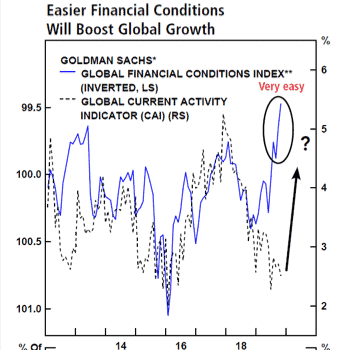

Y todas esas condiciones más favorables en el ciclo global

Fuente: BCA

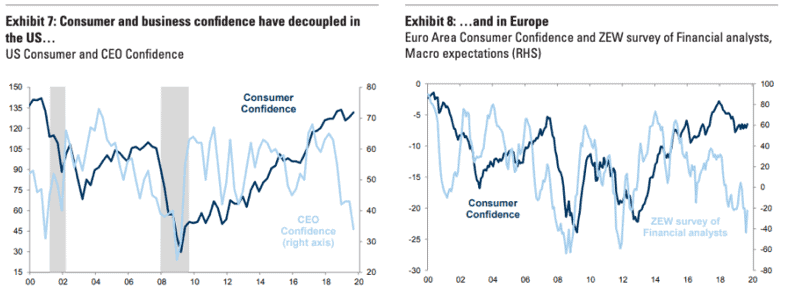

9) El poder del consumidor norteamericano

Uno de los elementos definitorios de 2019 ha sido la notable capacidad de resistencia del consumidor global, y especialmente el norteamericano, frente a los vientos económicos en contra y la confusión política generalizada. A pesar de una recesión en las manufacturas globales, la incertidumbre geopolítica y la guerra comercial aparentemente irresoluble, los consumidores generalmente han aguantado. Sirva como muestra el siguiente gráfico en el que se aprecia cómo la confianza del consumidor ha aguantado tanto en EEUU (izquierda) como en Europa (derecha), mientras la confianza de empresarios y analistas macro se desplomaba.

Fuente: Haver Analytics, Goldman Sachs Global Invesment Research.

Así, esto se ha visto reflejado en la fortaleza del sector servicios y, en última instancia, en el mercado laboral. Incluso en economías como la alemana, donde se ha tocado fondo en la manufactura, los servicios aún no se han visto seriamente afectados.

10) ¿Crisis? ¿Qué crisis? La recesión manufacturera frente a la resiliencia de los servicios

Parafraseando a Supertramp… El punto anterior explica por qué hemos vivido un mundo a dos velocidades en el que titulares alarmistas sobre la recesión convivían con una economía que seguía girando. No debemos olvidar que los países desarrollados son postindustriales, y si bien es cierto eso de que sin industria no hay país, el peso de la misma es inferior a un tercio del PIB de estos estados.

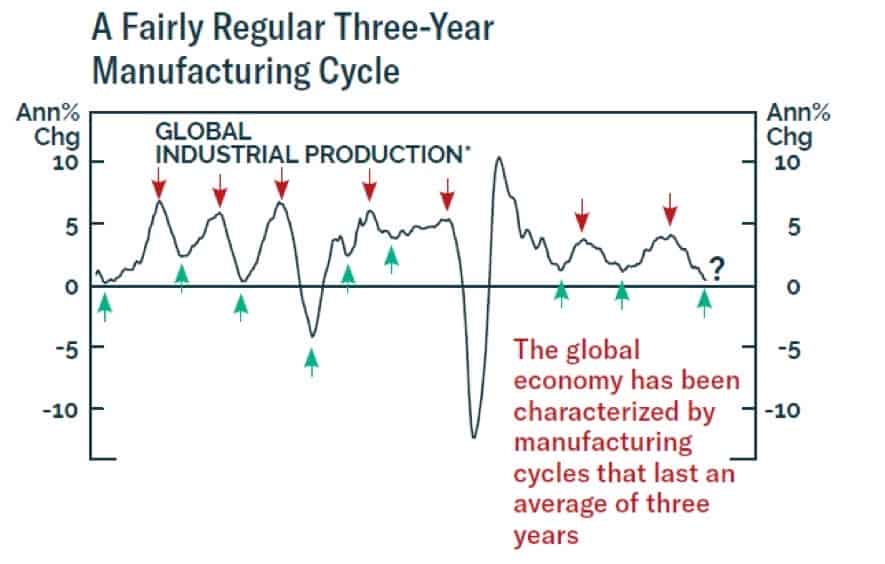

Esta dicotomía se debe resolver y uno de los dos (servicios/consumidor o manufacturas/empresario) tiene que estar «equivocado». O bien, ese malestar en la fábrica provocado por las tensiones comerciales y la angustia generalizada en torno a los cientos de terremotos geopolíticos que continúan resonando en la economía global se traslada a los servicios, lo que finalmente conduciría a un aumento en el desempleo. O bien las manufacturas se dan la vuelta, tal vez apoyadas por la flexibilización de los Bancos Centrales que funcionan con cierto retraso. El siguiente gráfico apoya esta última posibilidad:

Fuente: JP Morgan Quantitative and Derivatives Strategy. BIS.

En ese sentido, importantes barómetros o indicadores adelantados del comercio global han comenzado a mejorar últimamente: los semiconductores, el won coreano, el sentimiento industrial alemán y japonés o los tipos norteamericanos a 10 años que se ha recuperado desde mínimos históricos. Por supuesto, los datos del comercio mundial siguen siendo débiles, los datos del PMI no son concluyentes, particularmente en China, y los precios de las materias primas industriales no han participado en el rally. Aunque es muy raro que todos los indicadores envíen el mismo mensaje temprano sobre el ciclo económico global, particularmente en los puntos de inflexión, podríamos encontrarnos con que la producción industrial ha hecho suelo y nos hallemos ante un nuevo ciclo manufacturero de tres años:

10+1) Posicionamiento de Acacia Inversión

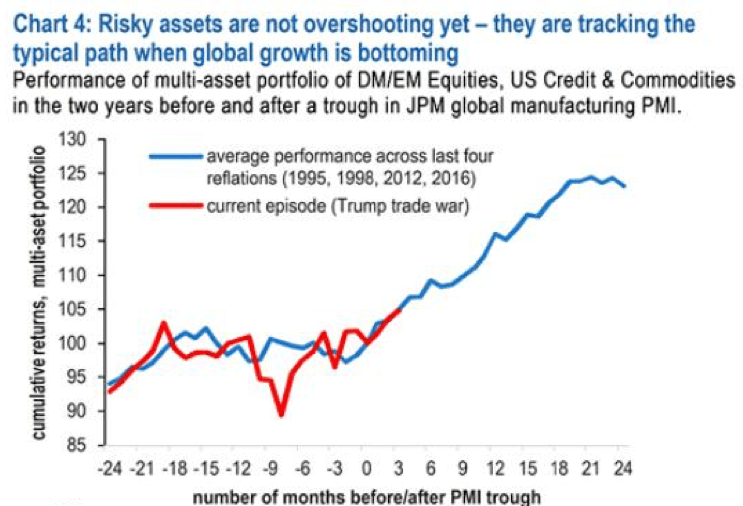

Así, nos encontraríamos ante un suelo en el ciclo económico por el soporte que han supuesto los consumidores, y por tanto el sector servicios, a lo que habría que sumar el esfuerzo de los bancos centrales que podrían haber transformado un posible fin de ciclo en un ajuste de medio ciclo, como hemos visto en el último gráfico del punto anterior.

Si fuese así, podemos recurrir al siguiente gráfico con un análisis de JP Morgan que muestra que los activos de riesgo están siguiendo el camino típico cuando el crecimiento global rebota tras hacer suelo.

Fuente: J.P. Morgan

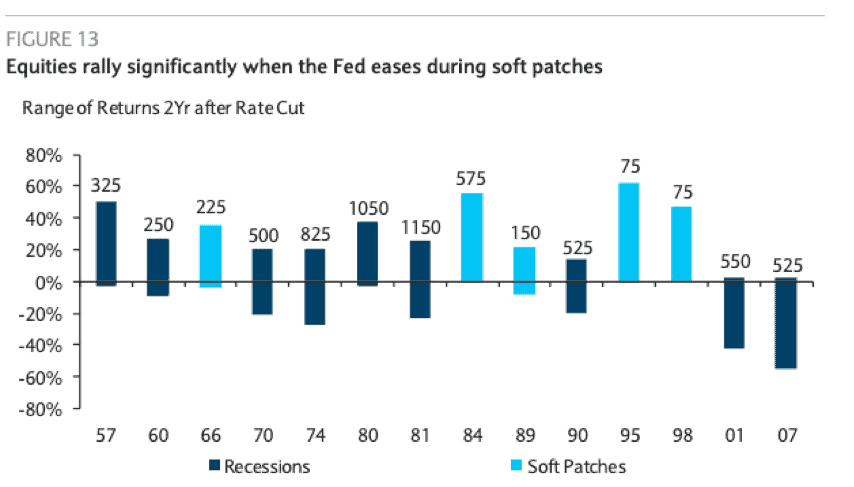

De ese modo, si la tesis fuese cierta y no estuviésemos en una recesión, el relajamiento de la política monetaria por parte de la Reserva Federal podría suponer un fuerte impulso para los mercados, como se aprecia en otro estudio, en este caso de Barclays. En él se afirma que, durante las recesiones, a pesar de una agresiva flexibilización de la FED, las acciones son indiferentes a estas medidas y sufren fuertes ventas, pero cuando la institución monetaria relaja las condiciones durante períodos de simple ralentización económica, los mercados de renta variable se recuperan significativamente durante el próximo año, con un 20% de promedio.

Fuente: Barclays Research, Bloomberg.

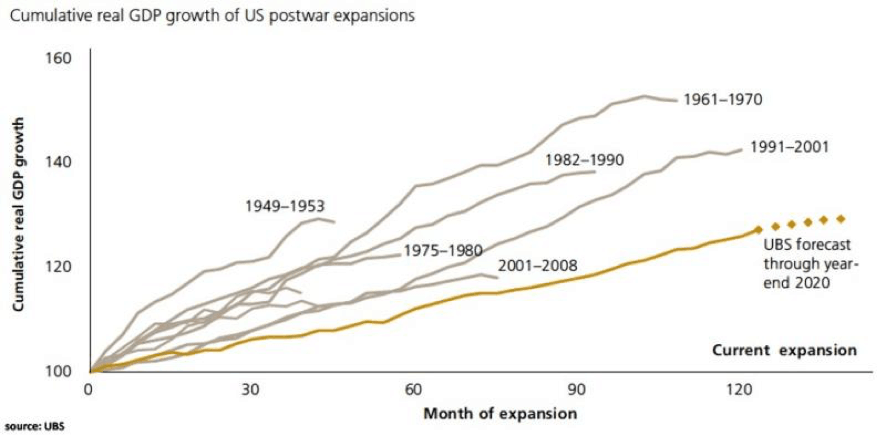

La actual, es la más larga expansión económica en los Estados Unidos jamás registrada. Sin embargo, también ha sido la más lenta pues ha generado el menor crecimiento promedio del PIB. Como muestra el gráfico de UBS, el ritmo de crecimiento promedio ha disminuido con el tiempo, lo que apuntala el hecho de que el crecimiento potencial del PIB también ha disminuido con el tiempo debido a la demografía, la productividad, etc. Nosotros, como UBS, esperamos que este ciclo continúe el próximo año, con las probabilidades de una recesión relativamente baja, aunque significativamente mayor que cero.

Fuente: UBS

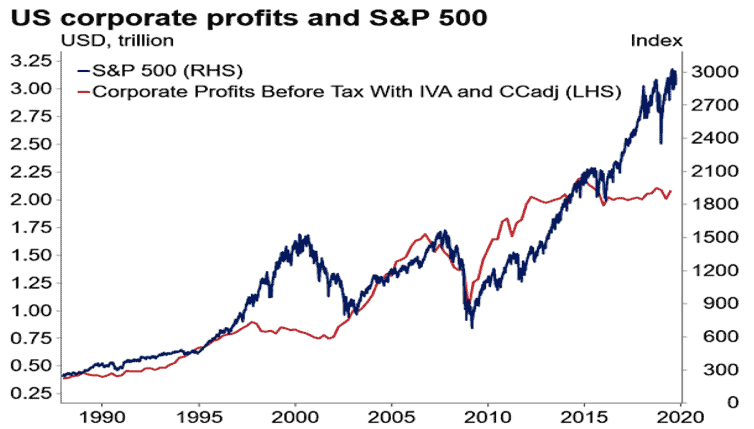

En nuestra opinión, el mayor riesgo es una crisis de beneficios porque, como se puede comprobar, la bolsa sólo ha corrido por expansión de múltiplos ante las expectativas de no entrar en recesión, por lo que en 2020 los resultados empresariales deben acompañar o la bolsa sufrirá:

Fuente: I/B/E/S Datastream, Goldman Sachs Global Investment Research

Fuente: Oxford Economics/Macrobond

10+2) Posibles riesgos

Pero como siempre, debemos recordar lo obvio, pues a veces se nos olvida: para obtener rentabilidad existen riesgos. De ese modo, parafraseando a un antiguo jefe que decía que si está ya está bien hecho, no lo hagas de nuevo, les dejamos con los 19 riesgos que considera Deutsche Bank para 2020.

- Aumento de la brecha social entre ricos y pobres: riqueza, ingresos y sanidad

- El acuerdo comercial Fase 1 sigue sin ser firmado y dudas sobre qué sucede tras esa Fase 1

- La incertidumbre comercial pesa en las decisiones de Capex de las empresas

- La desaceleración en China, Europa y Japón, lo que provoca la fortaleza del dólar

- La incertidumbre del proceso de Impeachment y nuevo cierre de gobierno (Shutdown)

- Elecciones presidenciales en EE.UU.: impuestos, regulación, …

- Las regulaciones antimonopolio, de privacidad y regulación de las tecnológicas:

- La pérdida de apetito de los inversores extranjeros por el crédito y los bonos gubernamentales estadounidense después de las elecciones

- Una política fiscal expansiva de tipo MMT (Modern Monetary Theory) de los gobiernos impulsa el crecimiento en Europa y EE.UU.

- La deuda de estados unidos empieza a afectar al nivel de los tipos de sus bonos a largo plazo

- Desequilibrios entre la demanda y la oferta de bonos del tesoro de Estados Unidos y otro aumento del tipo de las operaciones de repo

- La Reserva Federal evita recortar los tipos en un año de elecciones presidenciales en estados unidos

- Endurecimiento de las condiciones crediticias, con mayor diferenciación entre el BBB y CCC

- Fallen Angels: más compañías cayendo en BBB y en el High Yield

- Los rendimientos de los bonos en terreno negativo renovarán el atractivo del crédito estadounidense

- La caída de los ingresos de las empresas significa que habrá menos recompras de bonos

- La caída del sector automovilístico supone un riesgo para los mercados globales y la economía

- Caída de los precios de la vivienda en Australia, Canadá y Suecia

- La incertidumbre del Brexit persiste

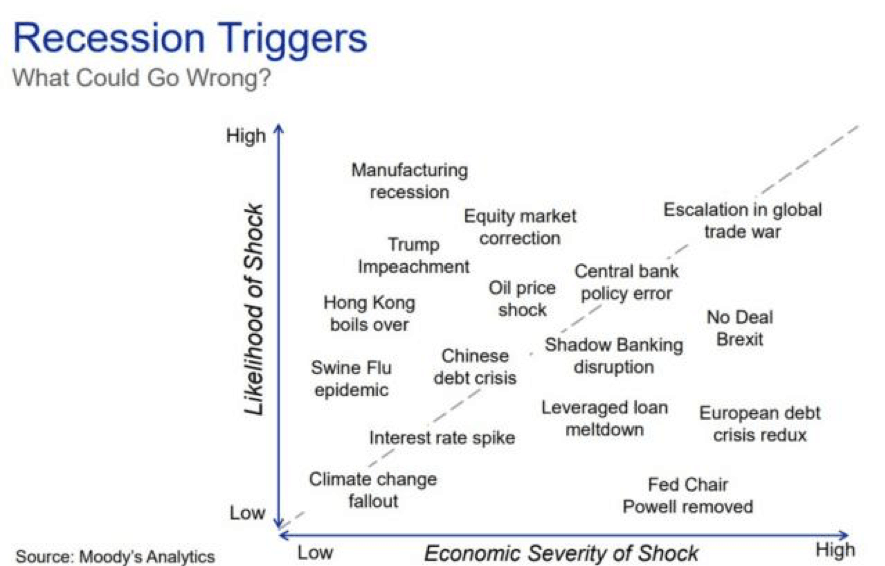

También se puede consultar esta tabla de Moody’s Analytics con posibles riesgos, su probabilidad y su impacto en la economía:

Fuente: Moody´s Analytics

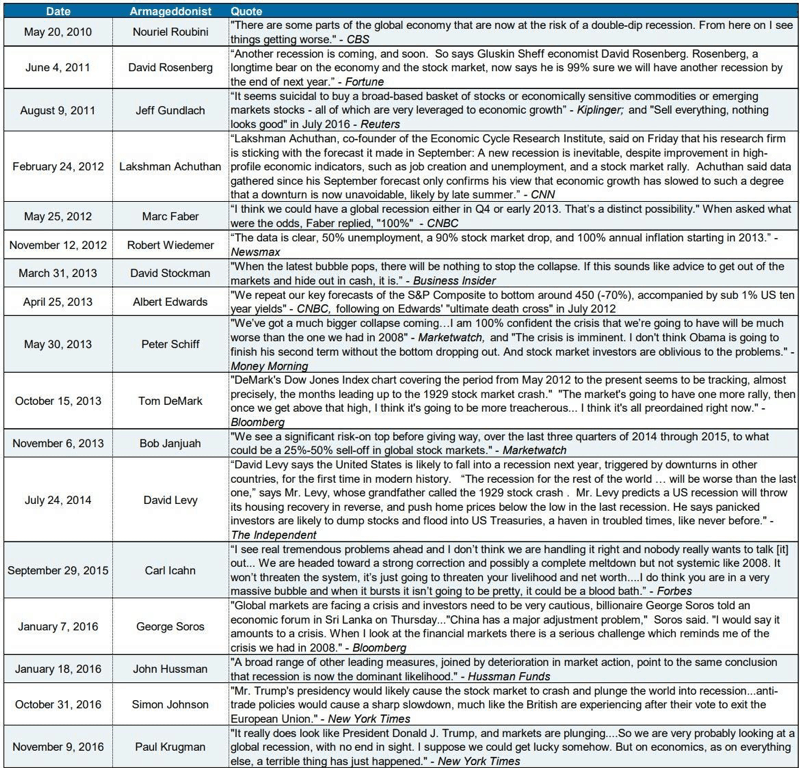

10+3) Algún día tendrán razón los Profetas del Apocalipsis

Porque, recuerde, siempre habrá alguien con pinta de ser más inteligente que nosotros, un nombre reputado y convincentes razones para vender o no comprar, aquí tienen una lista de los últimos años:

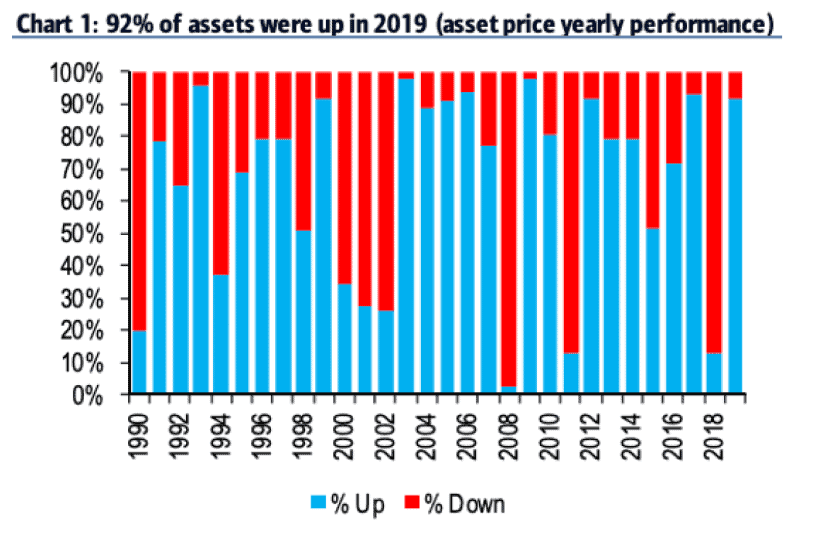

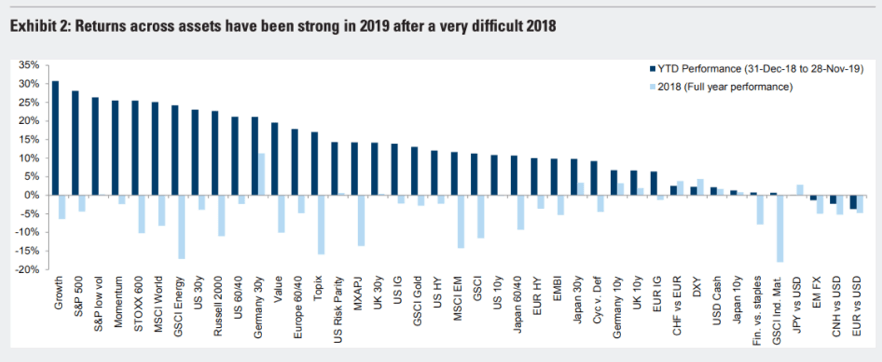

Y ahora piensen en todo lo que se hubieran perdido desde hace una década. O, sin irse tan lejos, veamos qué les ha sucedido a aquellos que hicieron caso a los alarmistas a finales de 2018…

Fuente: BofA Merril Lynch Yearly Total Returns. Using sample of over 300 assets across equities, commodities, FX and credit.

Fuente: Datastream, iBoxx, Goldman Sachs Global Investment Research

…Que se han perdido un año en el que prácticamente todos los activos han generado rentabilidad, no dejarse llevar por las emociones es clave. Si bien es cierto que las rentabilidades experimentadas en el año que dejamos atrás serán difíciles de repetir en el año que abrimos.

¿Cómo están posicionadas nuestras carteras?

Están polarizadas, es decir, combinan elementos muy defensivos (liquidez en los máximos permitidos, oro, divisas refugio -Yen, Dólar–, etc) y elementos de riesgo. Aunque estos últimos, en nuestra opinión, con perspectivas de rentabilidad atractivas debido a sus valoraciones relativas o absolutas: Bolsa en neutralidad, pero no en niveles mínimos, exposición al estilo valor, materias primas, emergentes… Riesgo crediticio en mínimos, bonos ligados a la inflación por si salta la sorpresa que nadie espera y duración negativa en la cartera de renta fija.

En definitiva, cierta cautela, pero no porque podamos afirmar que la crisis está a la vuelta de la esquina, sino debido a que, tras el fuerte comportamiento de todos los activos en 2019, estos cotizan un escenario cuasi perfecto que puede no cumplirse.

-

Miguel Roqueiro, director general y de inversiones de Acacia Inversión (www.acacia-inversion.com)