Estamos inmersos en una crisis importante, y esta es una de las situaciones que justifican la existencia de un estado que actúe como ¨rescatador de último recurso¨, contribuyendo a la financiación del gasto sanitario sobrevenido, así como aportando fondos a familias y empresas; lo que en paralelo genera déficit y deuda públicos, y puede llegar a constituir a largo plazo un problema de solvencia.

De hecho, según el FMI , el déficit y deuda públicos globales alcanzaron el 11,7% y 97% respectivamente, estimando que la deuda se estabilizará en el 99% en 2021. Sin embargo, la recuperación es probable, pero no está garantizada, y cuanto más tarde en producirse, mayor será la presión sobre las finanzas públicas.

Es algo evidente que la recuperación pasa indudablemente por la vacunación, y porque no surjan variantes resistentes. Pero también depende de factores no sanitarios, ya que la recuperación estará condicionada por la estructura económica que haya podido sobrevivir a la crisis, y de que las quiebras empresariales y morosidad de los hogares no afecten al sistema financiero, dando lugar a una crisis financiera con efectos sistémicos; sin olvidarnos de la evolución de la inflación y potenciales subidas de tipos de interés.

Por tanto, aunque la situación requiere este gasto, también requiere buscar soluciones para evitar los efectos negativos del incremento del déficit y deuda públicos. Hay distintas vías para reducirlos: la consolidación fiscal a través de mayores ingresos fiscales (impuestos) y/o menores gastos, mayor inflación, o crecimiento económico.

Por tanto, el incremento de impuestos es solo una de las alternativas posibles, aunque la más fácil de implementar a nivel político, salvo por el hecho de sus potenciales consecuencias sobre las urnas.

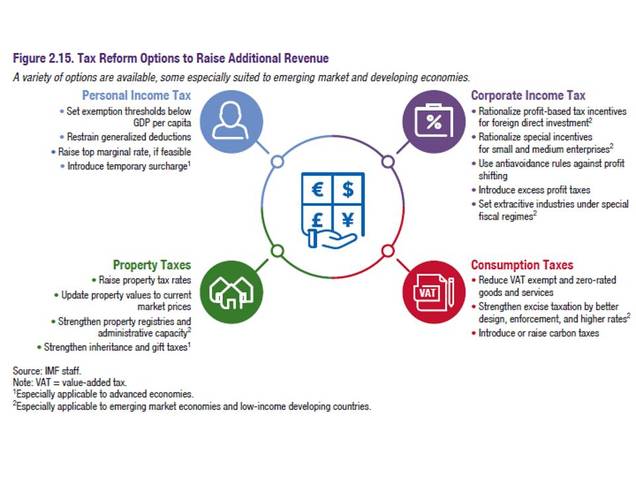

Sin embargo, el FMI ya ha apuntado, en su Monitor Fiscal de abril de 2021 , la importancia de incrementar la capacidad fiscal de los países a través de distinto tipo de impuestos (figura siguiente). Eso sí, según el FMI, los menos distorsionadores, haciendo referencia al impuesto sobre la renta, sugiriendo un incremento de los tipos marginales de forma “temporal” a los ciudadanos de mayores ingresos y más ricos, e impuestos sobre propiedades y consumo, así como establecer un impuesto sobre el “exceso de beneficios” de las empresas durante la crisis.

Figura.- FMI. Monitor fiscal, abril 2021.

Definiendo el FMI como exceso de beneficio aquel exceso obtenido sobre la rentabilidad esperada de los inversores (haciendo referencia a empresas farmacéuticas o altamente digitalizadas). Resultando curioso que el FMI sepa cuál es la rentabilidad esperada, suponiendo que no se considere la rentabilidad libre de riesgo establecida por los bonos soberanos a 10 años, cuya rentabilidad es constantemente manipulada por los bancos centrales.

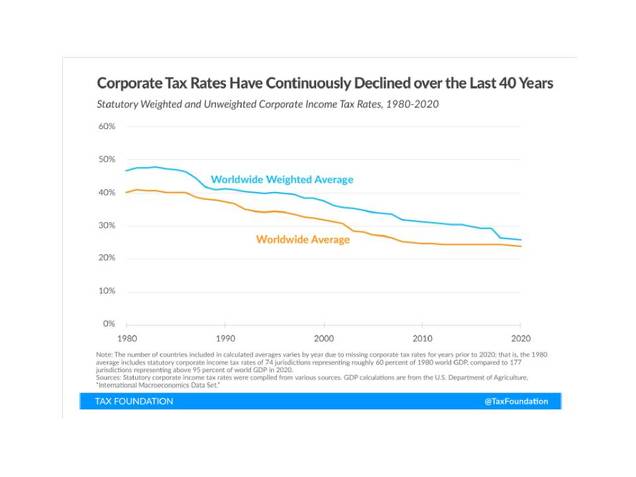

Y por si esto fuera poco, también sugiere el establecimiento de un tipo mínimo global sobre sociedades para evitar la competencia fiscal entre países. En cierto modo, el FMI tiene razón en este aspecto, ya que a nivel global, y debido a la competencia fiscal, el tipo del impuesto de sociedades se ha venido reduciendo desde 1980, en que la media mundial era del 40,11%, y 46,52% ponderado por PIB; habiéndose reducido hasta el 23,85% y 25,85% respectivamente en 2020 (figura siguiente).

Figura.- TAX FOUNDATION. Corporate Tax Rates Around the World 2020

En cualquier caso, resulta un tanto paradójica la referencia por el FMI a impuestos menos distorsionadores cuando toca casi todos y aquellos que inciden sobre la capacidad de gasto del consumidor y de inversión empresarial. Además de plantear la cuestión de que se entiende por renta alta y ser rico, o exceso de beneficios empresariales.

En el caso de España, debemos recordar que en el IRPF, los ingresos de la base imponible general a partir de 60.000 euros ya tributan al 45%. Un tipo elevado sobre todo como resultado de las reducidas bases liquidables sobre las que se aplican y esos ingresos no suponen ser rico ni mucho menos, sobre todo si se tienes hijos, si estos estudian fuera, etc…

Por tanto. Que tipos impositivos y sobre qué bases liquidables se impondrán? Se modificarán las recientes reformas que aplican un 47% para bases generales de más de 300.000 euros y el 26% para rentas del capital superiores a los 200.000 euros?. Se incrementará el impuesto sobre patrimonio o grandes fortunas?. Un impuesto que ya es confiscatorio cuando pretende aplicar tipos del 3,5% con rentabilidades del bono a 10 años inferiores al 0,5% . Hecho que debería traducirse en la inmediata declaración de anticonstitucionalidad del impuesto, atentando directamente contra el artículo 31 de la CE.

No parece probable sin embargo que podamos ver tipos sobre la renta de hasta el 94% observados en USA en 1944 y 1945 . Por tanto, el peligro no radica en llegar a tipos tan elevados, pero sí en que las medidas temporales puedan convertirse en estructurales. De hecho, en USA, el tipo marginal máximo se mantuvo entre el 82% y 91% hasta 1963.

En cualquier caso, y fiel a su ideología, el socialismo, en función de una sesgada justicia distributiva, ya prepara nuevas subidas de impuestos, de sociedades, patrimonio y sucesiones. Basado en las recomendaciones de 17 presuntos expertos cuya ideología desconocemos, y por tanto también su imparcialidad. Cuando además, la interferencia en impuestos cedidos a las CCAA interfiere claramente sobre su autonomía.

Con respecto a este tema, no quiero dejar de mencionar un reciente artículo de B Arruñada haciendo referencia, creo que ingenuamente, a la posibilidad de que a medida que se incrementan las diferencias en las tasas de crecimiento entre las distintas CCAA, se incentivará una economía más productiva en las CCAA extractivas. Craso error, la envidia provocará que el nivel de extracción aumente para alcanzar un nivel de vida similar al de las CCAA que mejor lo han hecho, empobreciendo a estas últimas.

Sin embargo, también hay que decir que Arruñada acierta de pleno en una sentencia: El predominio de la izquierda se basa en centrar su política en la retórica de la redistribución y el corto plazo, sacrificando conscientemente la producción y el largo plazo, es decir, el futuro.

En cualquier caso, las medidas del ejecutivo de incrementar impuestos se justifican bajo el repetido e hipócrita argumento de la menor presión fiscal en España. Cuando esta se debe a una política económica creada por la política basada en competir en precio, reduciendo la progresividad del IRPF, una política de empleo que fomenta el desempleo, y un tipo efectivo del IVA ridículo que contribuye a comprar el voto de los más humildes.

Pero volviendo al punto inicial. Indudablemente, una crisis como la actual requiere un gasto y soporte público. Pero no todos los países presentaban el mismo margen para hacer frente a la crisis al comienzo de esta. Teniendo estas diferencias su origen en las políticas fiscales previas, concretamente la ausencia de políticas contracíclicas. Es decir, unos presupuestos públicos que incrementan el gasto en periodos de bonanza sin pensar en crear un colchón para futuras crisis se enfrentará a los problemas que hoy tiene España.

Sin excluir otros factores, como el modelo económico de país, donde se ha impedido el crecimiento empresarial, se han descuidado los programas de formación, y se ha protegido a unos trabajadores frente a otros dando lugar a la dualidad laboral, que castiga la formación de capital humano.

Sin embargo, todo tiene su explicación. El político solo ve el voto y el corto plazo. Y más gasto, aunque no nos lo podamos permitir, es comprar clientelismo político, y como incrementar impuestos no da votos, recurrimos a la deuda, que para eso está.

No nos vamos a preocupar de pagarla, ya que la pagarán los que vengan detrás o la haremos perpetua y no la pagaremos nunca. Pero mientras pagamos unos 31.500 mill de gastos financieros anuales.

Pero como comentaba al principio, es cierto que a

corto plazo, la consolidación fiscal parece lo más factible, pero implica

indefectiblemente una peor calidad de vida a través de menor estado de

bienestar y menor poder adquisitivo, lo mismo que ocurre en caso de un

incremento de inflación para reducir el ratio deuda/PIB.

Por tanto la alternativa más eficiente debería

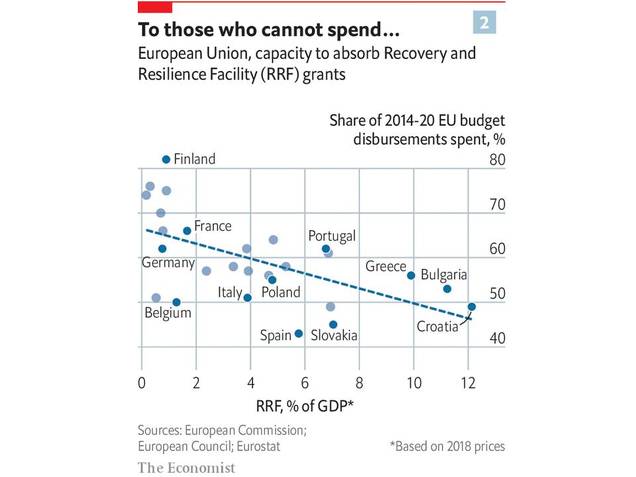

ser el efecto multiplicador derivado de los fondos europeos NGEU, si llegan, y

si son utilizados eficientemente, lo cual es para dudar dado que en el último

presupuesto europeo España es el país que menor porcentaje ejecutó del mismo

(figura siguiente)

Figura.- ECONOMIST.- Europe’s radical economic response to covid-19

Es decir, se tendría que producir un milagro para que la calidad de vida del español no se contraiga significativamente los próximos años, y este hecho no es solo resultado de los efectos de la pandemia.