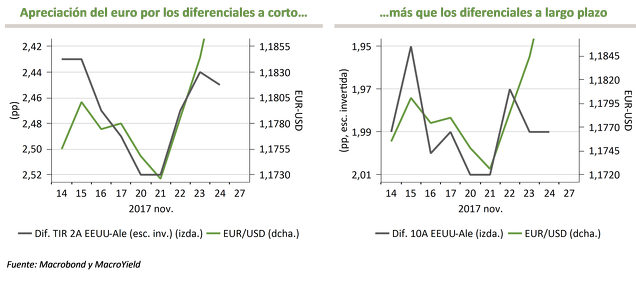

De nuevo el euro se apreció la semana pasada, rompiendo con la ayuda del Ifo alemán la resistencia en 1,1860 y acercándose a 1,1950 USD, sin la menor consideración con nuestra afirmación de que está caro y presenta riesgos a la baja. El motivo de la última apreciación es en parte ortodoxo: las dudas de la Fed respecto al futuro de la inflación han llevado a rebajar algo las expectativas de subidas de tipos, moviendo los diferenciales de rentabilidad en contra del dólar y a favor del euro (ver gráficos).

Seguimos creyendo que esta evolución de los diferenciales no va a ser la norma en los próximos meses y que, además, algunas variables fundamentales sugieren que el euro puede estar al menos un 5% sobrevalorado frente al dólar. Nos sigue, sin embargo, faltando el porqué más preciso de esa discrepancia. La pasada semana descartábamos que la razón principal estribase en las sorpresas económicas favorables y recurríamos a la “incertidumbre relativa” (basada en los índices elaborados por Economic Policy Uncertainty) como posible variable explicativa de la sobrevaloración. Nuestro modelo ya incorporaba variables asociadas a la percepción de riesgo, como las primas soberanas periféricas o los índices de volatilidad bursátil, pero es difícil encontrar variables precisas que expliquen las decisiones subjetivas que llevan a los inversores a valorar al euro por encima de sus fundamentos más convencionales y medibles.

Seguimos creyendo que esta evolución de los diferenciales no va a ser la norma en los próximos meses y que, además, algunas variables fundamentales sugieren que el euro puede estar al menos un 5% sobrevalorado frente al dólar. Nos sigue, sin embargo, faltando el porqué más preciso de esa discrepancia. La pasada semana descartábamos que la razón principal estribase en las sorpresas económicas favorables y recurríamos a la “incertidumbre relativa” (basada en los índices elaborados por Economic Policy Uncertainty) como posible variable explicativa de la sobrevaloración. Nuestro modelo ya incorporaba variables asociadas a la percepción de riesgo, como las primas soberanas periféricas o los índices de volatilidad bursátil, pero es difícil encontrar variables precisas que expliquen las decisiones subjetivas que llevan a los inversores a valorar al euro por encima de sus fundamentos más convencionales y medibles.

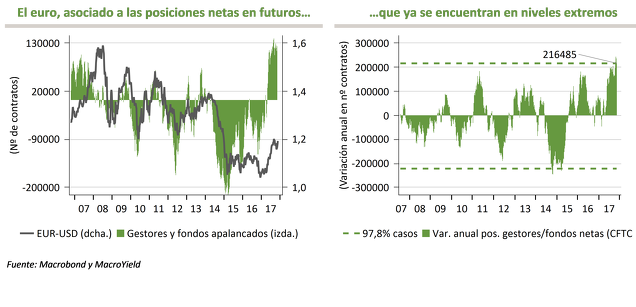

Quedaba, sin embargo, como nos recordaba en un comentario Ángel Martín Oro, el recurso a las posiciones de los inversores especulativos. En particular, hemos hecho uso del neto entre las posiciones largas y cortas en euros de gestores de activos y fondos apalancados en el mercado de futuros publicadas por la CFCT (Commodity Futures Trading Commission). Puede observarse en el gráfico (izda.) que existe una clara correlación entre estas posiciones netas y la cotización del euro y que precisamente en 2017 se han disparado las posiciones netas largas viniendo de niveles extremadamente vendedores en los dos años previos. Parece claro que el progresivo alivio del riesgo político, como ya señalábamos la semana pasada, ha tenido algo que ver. También puede valorarse como posible explicación el convencimiento por parte de los inversores de que a la Administración Trump le interesa especialmente un dólar débil, para poder obtener en términos comerciales aquello que difícilmente logrará por la vía del proteccionismo.

Sea cual sea la mejor explicación del “sentimiento” inversor, el gráfico de la derecha sugiere que a ese sentimiento no puede razonablemente quedarle mucho recorrido. Nunca antes se habían movido al alza en un año las posiciones netas como recientemente y el valor absoluto de las variaciones anuales ha sido inferior al actual en un 97,8% de los casos. Así pues, lo razonable es asumir que el “sentimiento” reflejado en las posiciones netas en euros deje en las próximas semanas de apoyar a la cotización como lo ha hecho hasta ahora. Solo un claro avance hacia la reforma institucional europea parecería capaz de prolongar significativamente el sentimiento favorable.

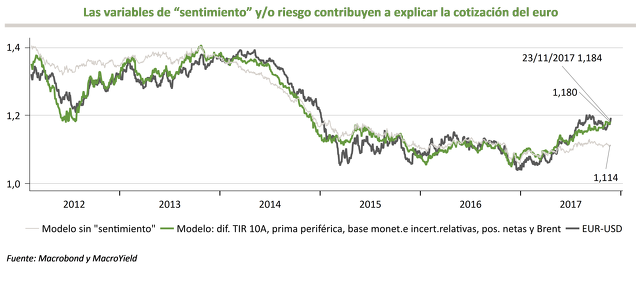

En el siguiente gráfico, se observa que la incorporación en nuestro modelo de las posiciones netas en el mercado de futuros conduce a un nivel de cotización estimado muy próximo al actual. Sin esa variable de la posición inversora y sin las otras variables que expresan sentimiento o riesgo (primas periféricas, incertidumbre relativa y volatilidad bursátil relativa), el modelo (línea gris) indica una sobrevaloración significativa, de más del 6%.

En el siguiente gráfico, se observa que la incorporación en nuestro modelo de las posiciones netas en el mercado de futuros conduce a un nivel de cotización estimado muy próximo al actual. Sin esa variable de la posición inversora y sin las otras variables que expresan sentimiento o riesgo (primas periféricas, incertidumbre relativa y volatilidad bursátil relativa), el modelo (línea gris) indica una sobrevaloración significativa, de más del 6%.

Insistimos en que lo más probable es que la mayor parte de las variables relevantes para el euro evolucionen en su contra, o al menos dejen de hacerlo a favor, en las próximas semanas. Una de ellas son las posiciones netas en el mercado de futuros. Pero no es la única. La pasada semana dábamos razones para anticipar el repunte de los diferenciales de rentabilidad a favor del dólar. También los balances de Fed y BCE evolucionarán a favor del dólar y el precio del petróleo difícilmente subirá mucho más. La previsible aprobación de la reforma fiscal en EEUU en las próximas semanas contribuirá también a que varias de las variables relevantes apoyen al dólar.

Insistimos en que lo más probable es que la mayor parte de las variables relevantes para el euro evolucionen en su contra, o al menos dejen de hacerlo a favor, en las próximas semanas. Una de ellas son las posiciones netas en el mercado de futuros. Pero no es la única. La pasada semana dábamos razones para anticipar el repunte de los diferenciales de rentabilidad a favor del dólar. También los balances de Fed y BCE evolucionarán a favor del dólar y el precio del petróleo difícilmente subirá mucho más. La previsible aprobación de la reforma fiscal en EEUU en las próximas semanas contribuirá también a que varias de las variables relevantes apoyen al dólar.