Merece la pena destacar algunas de las principales ideas que expuso Bill Gross, de PIMCO, en su carta mensual de Diciembre.

La principal tesis del escenario macro que prevé Gross, y que ha venido comentando desde hace tiempo, es que nos enfrentamos ante un "New Normal" (al menos en los próximos 5 años), un periodo de crecimiento económico por debajo de la media en las últimas décadas; o en otras palabras, una caída en la tasa de crecimiento estructural. Esto se debe a varios elementos estructurales, "structural headwinds" (no cíclicos), que van a pesar sobre la economía norteamericana en particular, pero también sobre el resto de economías desarrolladas.

Y esto, piensa Gross, va a ser difícil de revertir por las políticas económicas que se apliquen. "Mientras hay pócimas de crecimiento que pueden reducir la fiebre, puede que esta vez no haya medicamentos en forma de políticas (independientemente de que dirijan la política económica unos u otros) que proporcionen las inevitables curas de las décadas anteriores". Vamos, que en esto la política monetaria y fiscal pintarían poco.

Estos "vientos en contra estructurales" son, para el managing director de PIMCO, los siguientes:

1) Excesivo endeudamiento de las economías desarrolladas y la necesidad de desapalancamiento

Poco hay que comentar en este punto. Es algo bien sabido: una parte considerable del crecimiento de las últimas décadas de las economías desarrolladas ha dependido de la expansión de la deuda, que en algunos casos a ido a financiar proyectos rentables y productivos, pero en otros casos no (véanse las burbujas inmobiliarias en diversos países). El comienzo de la crisis financiera fue la señal de alerta: NOS HEMOS PASADO DE DEUDA Y AHORA TOCA DESAPALANCARSE. Y en esas estamos, a pesar de los gobiernos: "En los últimos cuatro años, familias y empresas han reducido su deuda en 175.000 millones; el sector público la ha aumentado en 420.000" (señalaba Juan Ramón Rallo en su Twitter).

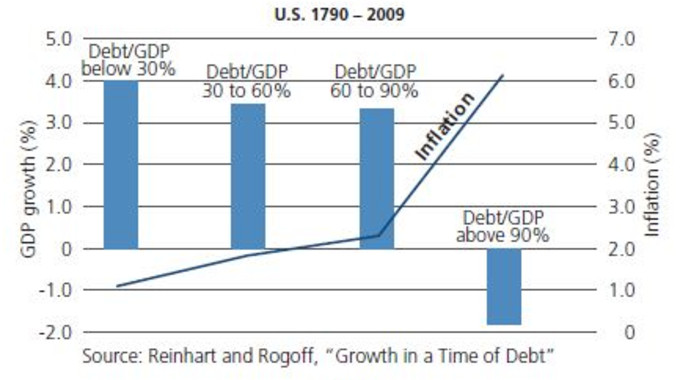

Gross aporta unos datos de Reinhard y Rogoff en la línea de cómo el exceso de deuda soberana es perjudicial para el crecimiento, y este gráfico sobre Estados Unidos:

Pero también apunta el excesivo endeudamiento de la economía privada y la necesidad de aumentar el ahorro, lo cual afirma es una solución de largo plazo para la crisis de deuda, pero en un plazo más corto perjudica el crecimiento: "Puede que necesitamos al menos una década para completar el proceso de cura".2) La desaceleración de la globalización

Sostiene que el mayor grado de globalización ha sido un factor beneficioso para las economías y mercados en general, pero ésta podría comenzar pronto a desacelerar: la caída del Telón de Acero y la emergencia de China e India fueron notables shocks positivos en términos de globalización, pero eso no ocurre con frecuencia, por lo que ello supondría otro factor de desaceleración del crecimiento estructural, unido a la posibilidad (realidad en algunos casos) de que China y otros mercados emergentes suavicen sus tasas de crecimiento sustancialmente.

En mi opinión, esto es cierto, pero todavía queda margen para que la globalización avance, en particular con el surgimiento del continente africano dentro de los circuitos de mercado de bienes y capitales internacionales. También ayudaría mucho que desde las potencias desarrolladas (EEUU, Europa, Japón) se eliminaran las restricciones al comercio, especialmente agrícola, que mantiene fuera de forma totalmente injusta a los productores de países más pobres.

Unas reflexiones mías sobre las economías emergentes las pueden encontrar en este artículo.

3) El avance de la tecnología podría tener efectos económicos netos perjudiciales

No se refiere a que la innovación tecnológica vaya a desacelerarse (o esté haciéndolo ya), como sugieren algunos autores. Si no que habla de cómo este progreso tecnológico puede tener efectos perjudiciales sobre el crecimiento y el empleo. Sinceramente, me cuesta verlo.

4) El envejecimiento de la población y sus implicaciones económicas

No podían faltar factores demográficos en el cuadro de Gross. También es bien sabido que las sociedades occidentales están envejeciendo de forma notable (también la china, como nos contaba Perpe). Por ilustrar, el ejemplo de España, con gráfico también de Perpe:

Las implicaciones de este fenómeno para el crecimiento, según Gross: 1) Efecto negativo sobre las tasas de productividad y empleo; 2) Efecto negativo sobre el consumo/demanda y positivo sobre el ahorro.

El otro día buceando por algunos datos me encontraba con esto: El ratio de personas menores de 15 años sobre la población en edad de trabajar, es del 90% en Afganistán. Frente al 22% en España; en EEUU el 30%. Ojo a la fiabilidad de los datos de Afganistán, pero así a brocha gorda se ve que los países más pobres tienen en general tasas de dependencia de menores de 15 años muy elevadas, o análogamente, tasas de dependencia de población envejecida muy pequeñas. No es una sorpresa, dado que históricamente hemos observado cómo el proceso de desarrollo económico va acompañado de una transformación demográfica.

*****************

Ahora bien, Gross también ve señales positivas (o posibles 'cisnes blancos', como los denominaba José Luis Ruiz Bartolomé en otro contexto). Básicamente, el abaratamiento de los costes energéticos en EEUU y su revolución del gas pizarra (shale gas); la recuperación del sector inmobiliario; además de posibles avances importantes no previsibles ahora de la productividad ("unforeseen productivity breakthroughs may be just over the horizon. How many gloomsters could have forecast the Internet or any other technical breakthrough before it actually happened? Jules Verne we are not.")

*****************

Estas pinceladas del escenario macro hay que traducirlas en decisiones de inversión concretas ("I’m fond of reminding PIMCO’s Investment Committee that you can’t buy GDP futures – at least not yet. Hypotheses about real growth rates, no matter how accurate, must be translated into investment decisions in order to justify the discussion.")Gross propone una pequeña lista de sus apuestas para los próximos años:

-- Commodities like Oil and Gold

-- U.S. Inflation-Protected Bonds

-- High-Quality Municipal Bonds

-- Non-Dollar Emerging-Market Stocks

Pero también de lo que él evitaría:

-- Long-Dated Developed-Country Bonds in the U.S., U.K. and Germany

-- High-Yield Bonds

-- Financial Stocks of Banks and Insurance Companies

La lista, afirma, refleja la perspectiva de que el crecimiento en las economías emergentes continuará siendo más sólido que el de las economías desarrolladas (su deuda permanecerá en niveles mucho más reducidos, y su sociedad sustancialmente más joven).

De nuevo, comenté sobre lo deseable de tener en cuenta la inversión en mercados emergentes y/o frontera en el artículo que ya cité arriba: De los mercados emergentes a los frontera: apostando por el crecimiento de los más pobres.

Sobre sus recomendaciones acerca de Renta Fija y demás, no me atrevo a comentar nada, pero por supuesto, opinen en comentarios. Espero próximamente comentar algunas opiniones/pinceladas sobre posibilidades de inversión que podrían ser interesantes, pero muy a nivel general.