Uno de los múltiplos más usados a la hora de determinar si una compañía, sector o mercado está caro es el Price/Earnings Ratio (PER) o Precio/Beneficios. Simplificando su significado, cuanto más bajo, más barata está la acción o lo que estemos valorando.

Como todos los ratios, tiene sus ventajas y sus inconvenientes. Con respecto al PER, una de sus desventajas es que sólo tiene en cuenta los beneficios recientes o los esperados en el corto plazo. Para solucionar esto, el Premio Nobel de Economía Robert Schiller, que advirtió de la burbuja inmobiliaria de manera acertada, ideó una variante: el CAPE (Cyclically Adjusted Price to Earnings). Shiller y Campbell presentaron una primera versión sobre su investigación en 1996 y de hecho se dice que el famoso discurso del mismo año de Alan Greenspan acerca de la Exuberancia Irracional está parcialmente basado en esta investigación acerca de cómo los precios se aceleraban más que los beneficios.

Y es esta variación del PER la que está sirviendo de base a muchos analistas para decir que el mercado está muy caro. De hecho a niveles sólo superados por los momentos previos al estallido de la burbuja de internet en el 2000.

Pero, ¿en qué consiste el CAPE? Pues en vez de utilizar el beneficio último o el esperado (Forward P/E Ratio) utiliza una media de los últimos 10 años. Tiene sentido, pues normaliza los beneficios del ciclo. De esta manera no penalizamos o beneficiamos el momento reciente. Se suele utilizar para predecir las rentabilidades de los próximos años, es decir, si está muy alto, las rentabilidades futuras estarán por debajo de la media histórica. La base de fondo es el retorno a la media.

Para el plazo de 10 años de normalización de beneficios, en Marzo del 2000 el nivel que alcanzó fue de 43,2. En estos momentos estamos un poco por encima del año 1929 y claramente por encima de los 26,7 de justo antes de la crisis subprime en 2007. La media durante todo el plazo es de 16,8.

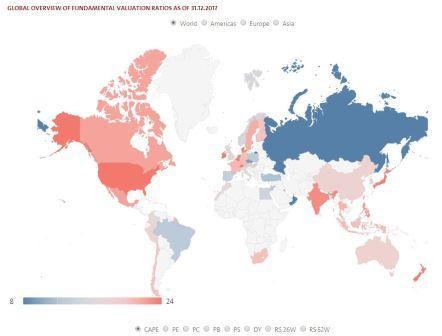

Esta es la situación a día de hoy por países:

Fuente: www.starcapital.de

Fuente: www.starcapital.de

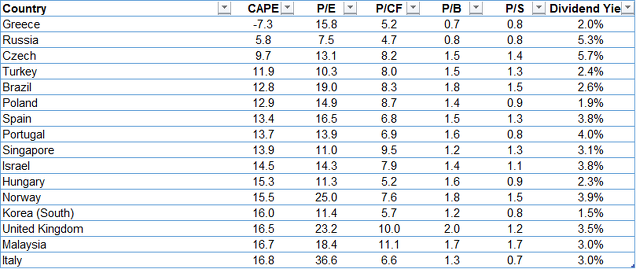

Y los países más baratos conforme a este múltiplo serían:

Fuente: Elaboración propia con datos de www.starcapital.de

Fuente: Elaboración propia con datos de www.starcapital.de

¿Existen algunas razones que justificarían estos niveles?

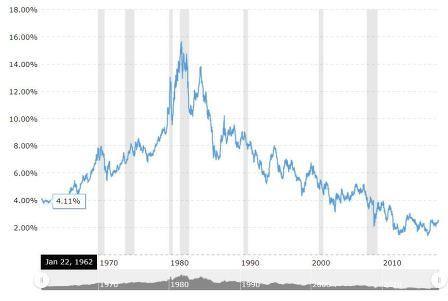

- Por un lado están los bajos niveles de los tipos en renta fija, que hacen que todo inversor esté buscando alternativas en busca de rentabilidad. En los siguientes gráficos se ve la evolución de la rentabilidad del Bono americano y en el segundo la correlación entre las rentabilidades del bono y la inversa del CAPE

- Otra de las razones sería el papel activo que los bancos centrales han tenido en la demanda de renta variable en los últimos años y la entrada masiva de dinero en ETFs.

Los contrarios a su utilización alegan varias razones para minorar su validez:

- Una de ellas es que si las normas contables han cambiado a la hora de contabilizar los beneficios a lo largo del tiempo, el CAPE no es un ratio comparable.

"Robert Shiller’s cyclically adjusted price–earnings ratio, or CAPE ratio, has served as one of the best forecasting models for long-term future stock returns. But recent forecasts of future equity returns using the CAPE ratio may be overpessimistic because of changes in the computation of GAAP earnings (e.g., “mark-to-market” accounting) that are used in the Shiller CAPE model. When consistent earnings data, such as NIPA (national income and product account) after-tax corporate profits, are substituted for GAAP earnings, the forecasting ability of the CAPE model improves and forecasts of US equity returns increase significantly....".

Y en otro momento:

...My point is that the earnings series that Mr. Shiller uses has changed substantially since he developed the model some 20 years ago. The mandates of the Financial Accounting Standards Board in the 1990s required firms for the first time to employ "mark-to-market" accounting, a procedure which greatly increased the volatility of reported earnings. Such volatility was particularly evident in the recession that followed the financial crisis when reported earnings fell by a much greater percentage than they had during the Depression of the 1930s, a slump that was five times as great.

Jeremy Siegel

- Otra razón sería la forma de calcularlo que hace que en períodos de 10 años que incluyen crisis de mercado, se penaliza el denominador y hace que el ratio alcance valores altos, o más altos de lo debido.

Pero, ¿es esto último cierto? ¿es lo que está ocurriendo ahora? Al considerar un plazo de diez años se están considerando los efectos en los beneficios de la crisis sub-prime. Y en los dos años siguientes a la crisis hubo un desplome de los beneficios. Sí, también de los precios, pero es que los precios considerados en el ratio son fotos fijas en el momento de calcularlo, mientras que los beneficios son la media de los últimos 10 años. Por tanto el denominador no ha crecido tanto como los precios dado el peso que los años de la crisis están teniendo. Y por tanto el numerador ha crecido mucho más que el denominador, haciendo subir el ratio más que proporcionalmente a los beneficios.

Algo de esto hay, aunque no tanto como se podría esperar. Si analizamos cómo sería el nivel del CAPE dependiendo del plazo elegido, obtendríamos la siguiente tabla:

Si eliminamos los años 2007 a 2009 el CAPE baja, pero no tanto, sigue en niveles altos. Y si lo aumentamos, pues el efecto es que crece con el plazo.

Por tanto, ¿Nos fiamos o no del CAPE?

La realidad es que sus niveles, independientemente de cálculos, tecnicismos y plazos, está en niveles altos, o muy altos.

Estadísticamente varios estudios dicen que el CAPE explica gran parte de los retornos a largo plazo (R²: 0,41). Es quizás el ratio que más explicación ofrece, pero desde nuestro punto de vista tampoco es como para tirar cohetes.

Cierto es también que en el momento de presentar su investigación, Shiller predijo que en los siguientes 10 años el S&P bajaría un 38,07%, cuando la realidad fue que en ese período el índice subió un 41%. También es verdad que entre octubre de 2007 y marzo de 2009 el mercado americano perdió un 60%, lo que nos viene a decir que algo de razón tenía Shiller, aunque su timing dejara mucho que desear.

Por otro lado, desde alrededor del año 90, el CAPE ha estado siempre por encima de la media histórica del momento, excepto breves momentos en el año 2009. Desde 1988 sólo durante 7 meses ha estado el CAPE por debajo de su media histórica. Es decir, el mercado americano está caro desde el 90...

¿A qué conclusión llegamos?

Muchas veces, en algunos casos demasiadas, nos decidimos a realizar afirmaciones con información que damos por buena sin haberla analizado antes. Y eso es de por sí un problema, porque viviendo en un mundo donde el aluvión de información es excesiva, esa cantidad de información no alivia el hecho de que debamos tomar decisiones con información incompleta. Si a esto añadimos que no analizamos suficientemente la que utilizamos, pues el problema se agrava.

Dicho esto, y sin querer entrar a valorar en este artículo si el mercado está o no caro, queríamos resaltar simplemente que lo importante a la hora de tomar decisiones de inversión es entender bien las herramientas que utilizamos. En el caso que nos ocupa, antes de utilizar el CAPE habría que conocer cómo se construye, la evidencia, sus pros y sus contras, y no dar por buenas las afirmaciones de otros.

No creemos que el CAPE sea el elemento decisorio, pero no por ello hay que restarle en ningún caso el valor informativo que tiene.

Irrational Investors

Nota: Artículo previamente publicado en www.irrationalinvestors.com

Disclaimer:

No tenemos posiciones en ninguna acción mencionada, y no planeamos iniciar posiciones dentro de las próximas 72 horas.

Escribimos este artículo nosotros mismos, y expresa nuestras propias opiniones. No recibimos compensación por ello . No tenemos ninguna relación comercial con ninguna compañía cuyas acciones se mencionan en este artículo.

Los diferentes artículos reflejan en exclusividad las opiniones de sus autores, y en ningún caso significa que Irrational Investors comparta las mismas.

Las opiniones contenidas en este documento son sólo informativas y educativas y no deben interpretarse como una recomendación para comprar o vender las acciones mencionadas o para solicitar transacciones o clientes. El rendimiento pasado de las compañías discutidas puede no continuar y las compañías pueden no alcanzar el crecimiento de ganancias según lo previsto. La información contenida en este documento se considera adecuada, pero bajo ninguna circunstancia una persona debe actuar sobre la información contenida en el mismo. No recomendamos que cualquier persona actúe sobre cualquier información de inversión sin primero consultar a un asesor de inversiones en cuanto a la idoneidad de tales inversiones para su situación específica.